Percepția privind băncile e departe de a fi bună; doar 1 din 10 români are încredere în băncile din România / Un sfert din populație se simte înșelată în relația cu ele/ Situația din alte țări

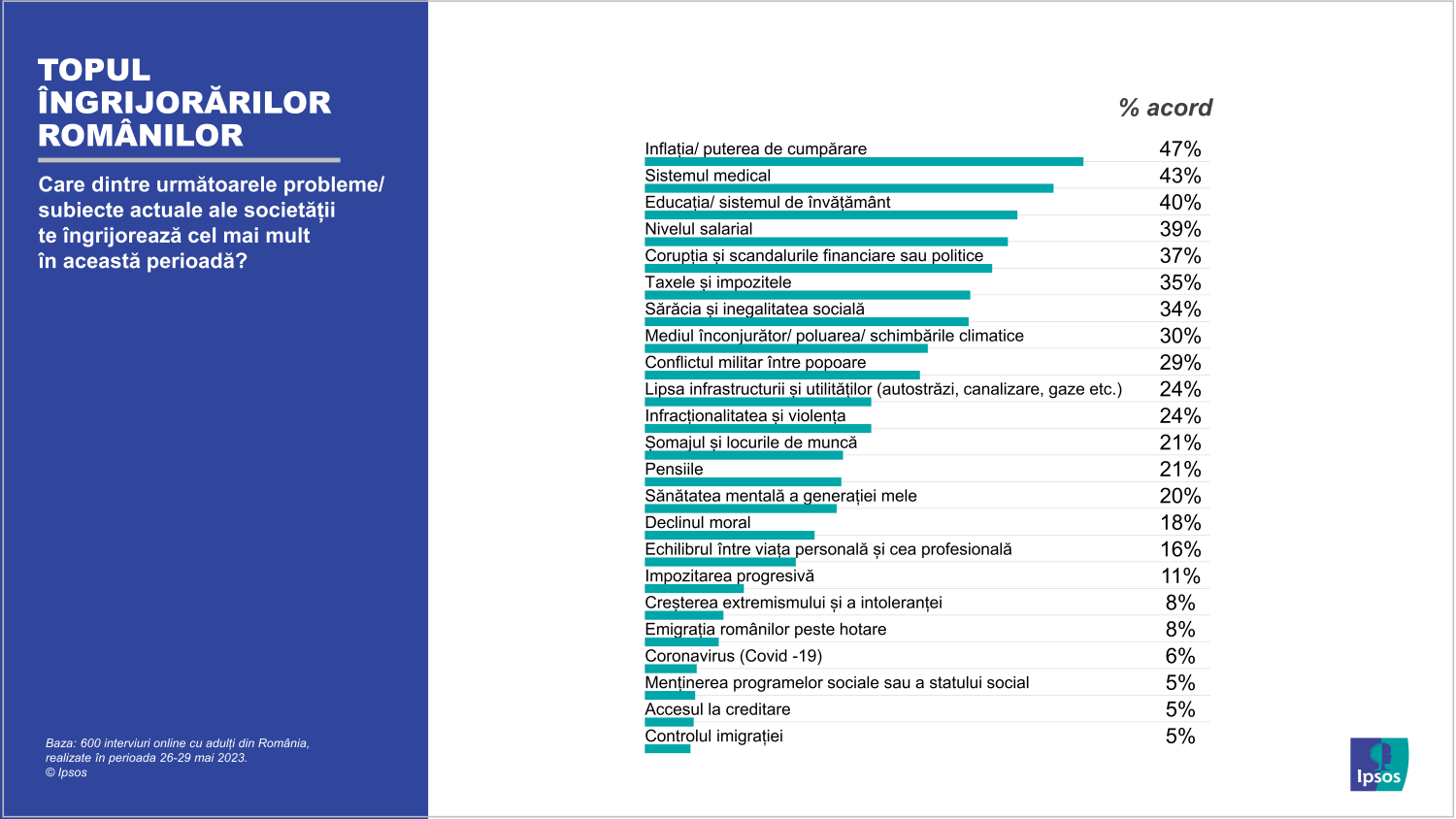

Topul subiectelor care îi preocupă pe cetățenii României în acest moment arată, în mod deloc surprinzător, că principala îngrijorare a românilor (47%) este legată de puterea de cumpărare în perioada inflaționistă pe care o traversăm. Îngrijorarea este mai pregnantă în rândul celor cu venituri medii și în rândul părinților cu copii liceeni

39% dintre români sunt neliniștiți de nivelul salarial, cu precădere femeile și românii cu educație medie, în rândul lor regăsindu-se și cei care obișnuiesc să împrumute bani de la familie/ prieteni/ colegi până la următorul salariu. În același timp, sărăcia și inegalitatea socială îi îngrijorează pe 34% dintre cetățeni, în principal pe cei cu venituri mici, pensionari sau șomeri.

Pe 1 din 5 români îi preocupă siguranța locului de muncă și în egală măsură situația pensiilor. Pensiile reprezintă o frământare mai puternică în rândul populației cu vârste cuprinse între 50-65 ani, în special bărbați, din orașe mici sau zone suburbane, mai mult în sudul țării și în rândul persoanelor cu venituri reduse pe gospodărie.

Departe de fi o preocupare principală și indicând reticența populației generale de a contracta credite în perioada următoare, 5% dintre români semnalează îngrijorare în ceea ce privește accesul la creditare. Îngrijorarea este manifestată în principal de către cei care plănuiesc să acceseze un credit imobiliar în următoarele 12 luni, cei care și-au făcut un obicei din a rambursa anticipat rate pentru creditele în curs, precum şi de părinții cu copii nou-născuți, care au probabil planuri pentru o locuință potrivită cu noua etapă din viața lor.

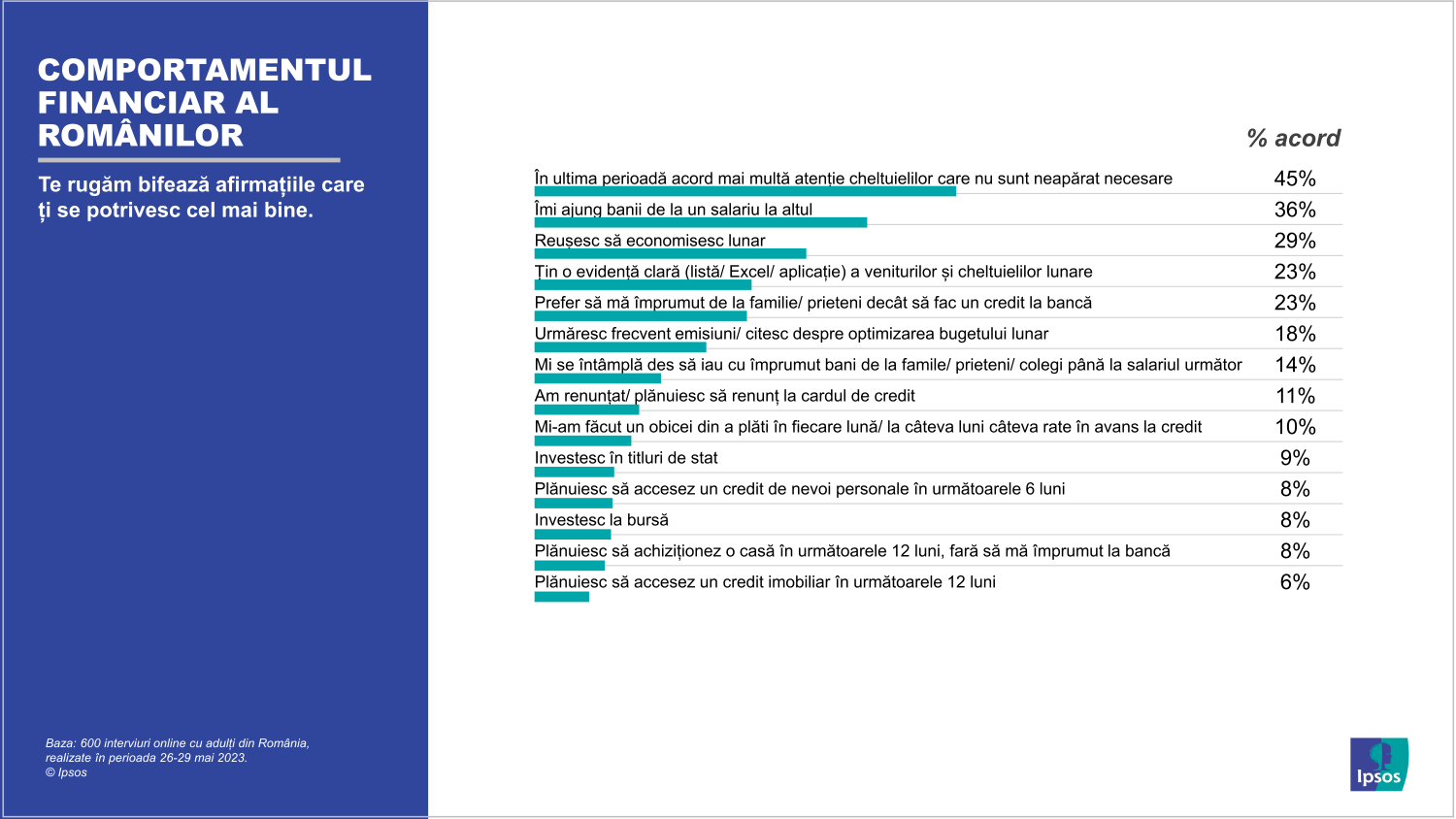

Comportamentul financiar al românilor evidențiază o combinație de moderare și planificare a cheltuielilor, încercarea de a diminua interacțiunea cu instituțiile financiare și o perspectivă încă timidă de independență financiară prin investiţii.

Principalul comportament manifestat de români în această perioadă este cumpătarea

45% dintre conaționalii noștri afirmă că acordă mai multă atenție cheltuielilor care nu sunt neapărat necesare. Este în principal cazul populației vârstnice (50-65 ani), pensionarilor și părinților. Aceștia sunt mai preocupați de evoluția inflației și menționează că în ultima perioadă au renunțat să cumpere diverse categorii de produse, fie că vorbim de produse electronice și electrocasnice, îmbrăcăminte și încălțaminte, dar și produse alimentare sau de uz curent (gustări ambalate, sucuri, cafea, tutun și băuturi alcoolice), ceea ce conduce la o încetinire a consumului, în general.

Doar 36% dintre cetățeni menționează că le ajung banii de la un salariu la altul. Sunt în general persoane căsătorite, cu nivel social ridicat (educație superioară, profesii intelectuale, venituri ridicate pe gospodărie). La polul opus sunt mai degrabă persoanele necăsătorite, muncitorii, populația cu studii medii, respectiv persoanele cu venituri mici, aceștia împrumutând des bani de la familie/ prieteni.

1 din 3 români (29%) menționează economisirea lunară ca și comportament financiar. Sunt în general tineri cu vârste cuprinse între 30-39 ani, cu statut social superior (educație superioară, profesii intelectuale, venituri ridicate pe gospodărie). Aceștia dețin un portofoliu variat de servicii: conturi de economii la bănci, asigurări de viață, abonamente de sănătate la furnizori de servicii medicale. Ei își monitorizează cu recurență veniturile și cheltuielile lunare, sau se informează frecvent cu privire la modalitățile de optimizare a bugetului. Dețin într-o măsură mai mică împrumuturi bancare sau alte produse de creditare, o parte dintre ei preferând să investească în titluri de stat sau la bursă.

Deși timidă, tendința de independență financiară oferă un semnal pozitiv cu privire la preocuparea românilor pentru creșterea bunăstării și asigurarea viitorului în aceste vremuri incerte. 9% dintre cei intervievați mentionează investiții personale în titluri de stat, iar 8% investesc la bursă.

Datele oferă semnale destul de clare despre reticența populației în relația cu băncile în contextul curent. Intenția de a accesa credite bancare este firavă, fie că vorbim de credite de nevoi personale (8%) sau de credite imobiliare (6%). Proporția celor care plănuiesc să achiziționeze o casă în viitorul apropiat fără a accesa un credit imobiliar (8%) depășește usor ponderea celor care preferă creditarea (6%). Mai mult, se observă un comportament de rambursare anticipată periodică a creditelor în curs (10%) și intenția de închidere a cardurilor de credit (11%). 1 din 4 români (23%) susține că preferă să împrumute sume de bani de la familie/ prieteni, decât să contracteze un credit bancar.

Toate acestea vin pe fondul îngrijorării cu privire la puterea de cumpărare și de rambursare a împrumuturilor, dar și în condițiile unei încrederi extrem de reduse a populației în băncile din România.

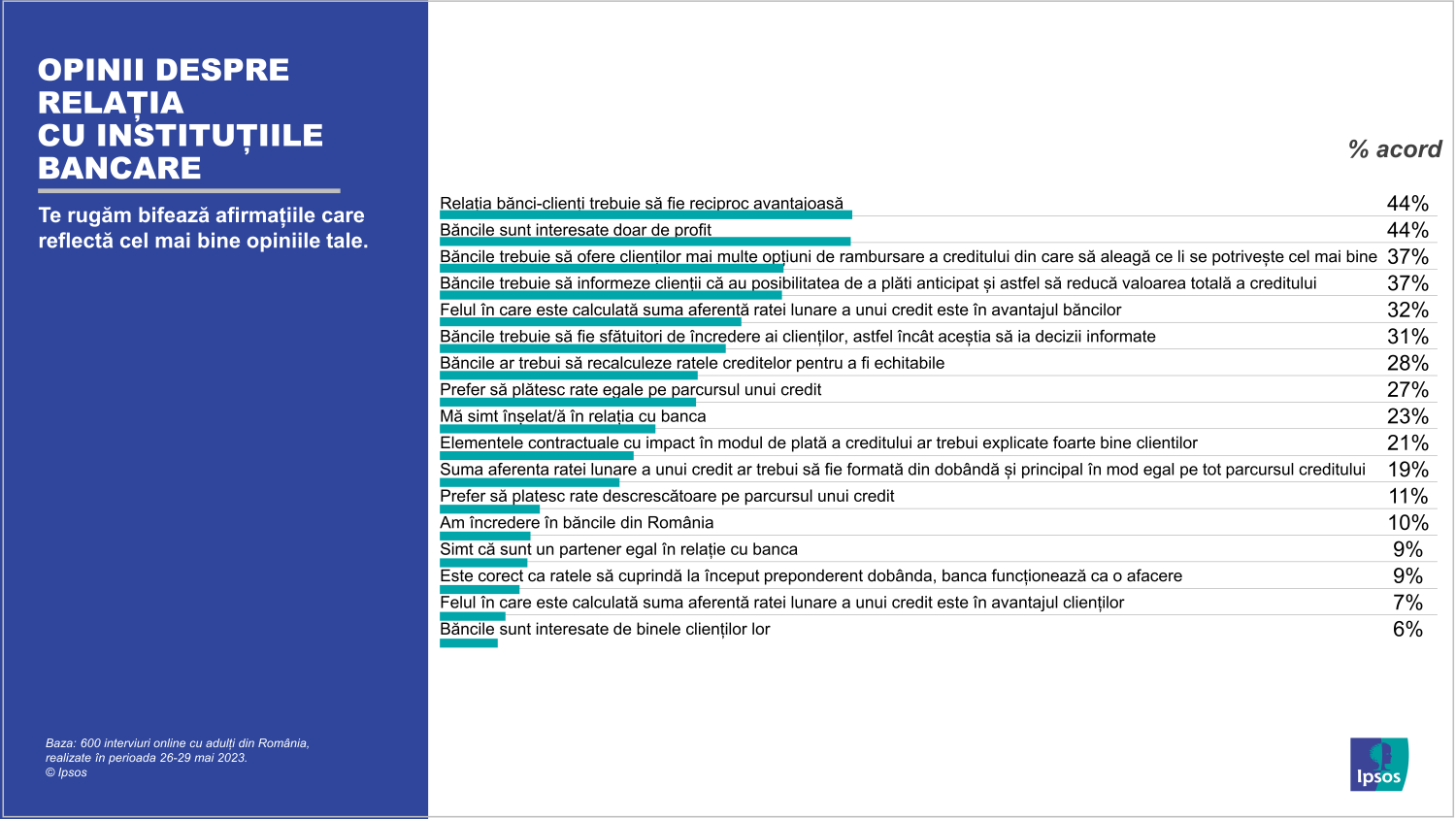

Doar 1 din 10 români are încredere în băncile din România, în timp ce 23% dintre cetățeni se simt înșelați în relația cu instituțiile bancare.

44% dintre români menționează nevoia de a avea o relație reciproc avantajoasă cu băncile. Această nevoie este împărtășită similar în rândul diverselor segmente de populație, indicând un larg consens în această privință.

În același timp, tot 44% dintre români consideră că băncile sunt interesate doar de profit, iar 32% menționează că modalitatea de calcul a ratei lunare aferente unui credit este în avantajul băncilor, această opinie fiind susţinută mai puternic în rândul clienților care dețin produse de creditare, fie că vorbim de credit de nevoi personale, credit imobiliar/ ipotecar sau descoperire de cont/ overdraft.

Doar 10% dintre cetățeni au încredere în instituțiile bancare din România, 9% simt că sunt un partener egal în relația cu banca, alţi 9% aprobă modul curent de calcul al ratelor prin prisma înțelegerii faptului că banca funcționează ca orice afacere, iar 6% menționează că binele clienților este de interes pentru bănci. Românii cu opinii favorabile băncilor sunt în general persoane cu statut social ridicat (educație superioară, venituri mari în gospodărie), în principal deținători de conturi de economii la bănci și în mai mică măsură credite.

„Reiese foarte evident că românii își doresc transparență și consultanță din partea băncilor, să li se ofere explicații și opțiuni, astfel încât să poată lua decizii informate”, declară Amelia Podariu, Client Director la Ipsos România.

37% dintre intervievați sunt de părere că banca trebuie să ofere clienților mai multe opțiuni de rambursare a creditului din care clientul să aleagă. În egală măsură (37%), românii sunt de părere că băncile trebuie să informeze clienţii despre posibilitatea de a plăti anticipat și astfel să reducă valoarea totală a creditului. 1 din 5 români consideră că elementele contractuale cu impact în modul de plată a creditului ar trebui foarte bine explicate clienţilor.

Care e situația în alte țări

În Marea Britanie , 48% dintre clienți cred că banca lor le înțelege nevoile. În plus, clienții din Marea Britanie doresc ca banca lor să-și asume responsabilitatea pentru ceea ce spune și face, să ofere motive pentru deciziile și acțiunile sale și să fie gata să suporte consecințele dacă nu o face.

În Franța, 57% dintre clienți consideră că banca lor e aproape de ei și de nevoile lor. Transparența este o altă pârghie esențială a încrederii; circa jumătate dintre clienții francezi cred că banca lor nu este transparentă în operațiunile sale.

În Italia, încrederea în mărcile bancare italiene este printre cele mai slabe din Europa. Doar 59% dintre clienți cred că banca lor le înțelege nevoile și este transparentă ( Sursa)

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro