OECD recomandă Guvernului să elimine scutirile fiscale și să planifice o tranziție către impozitarea progresivă a salariilor – Studiu

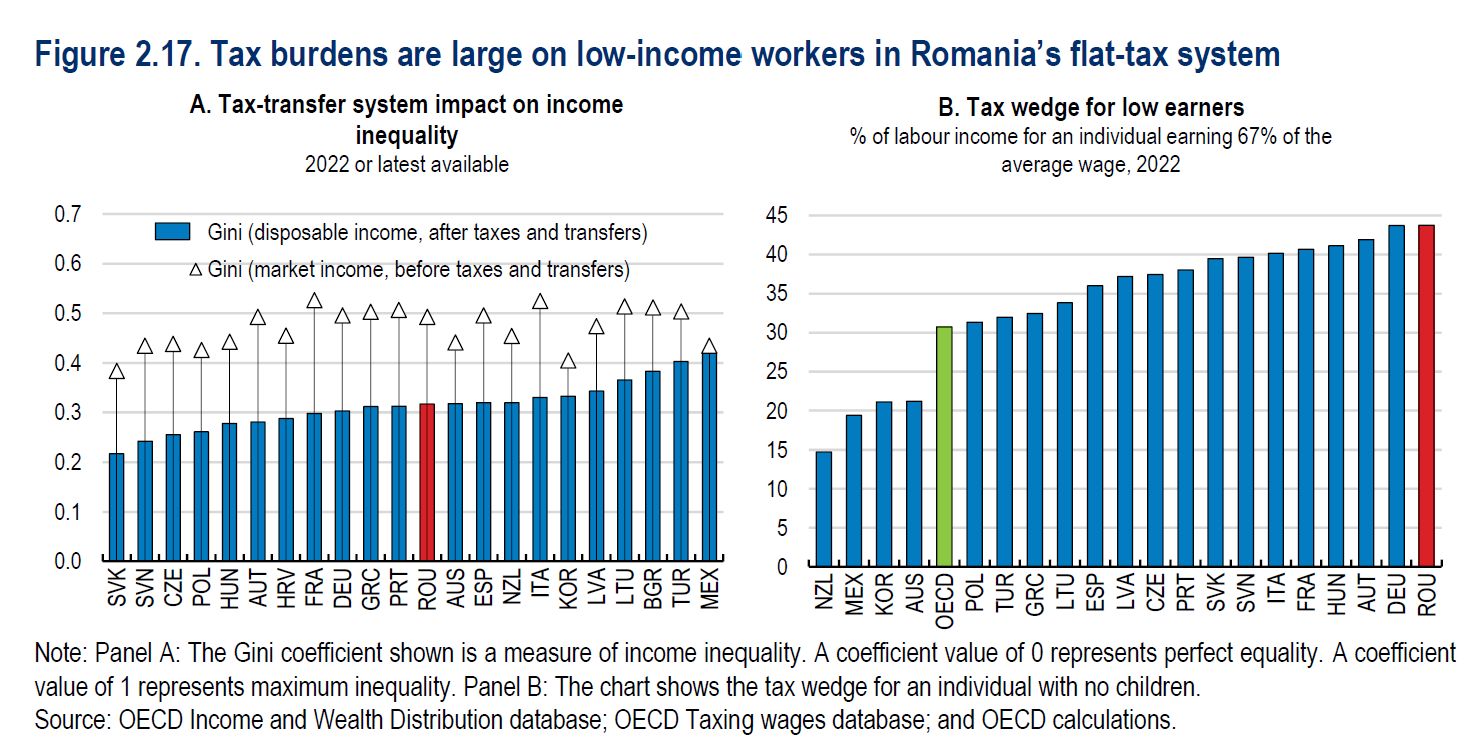

Contribuțiile sociale ridicate descurajează lucrătorii cu salarii mici să se angajeze formal într-o țară cu o economie gri mare și evaziune fiscală răspândită, iar concesiile fiscale de care beneficiază lucrătorii din IT, construcții și agricultură îngustează și mai mult baza impozitului pe venit, arată cel mai recent studiu OECD privind economia României. Organizația recomandă Guvernului să elimine scutirile fiscale și să planifice o tranziție graduală către impozitarea progresivă a salariilor.

România are nevoie să colecteze mai multe venituri fiscale și să o facă mai eficient decât în trecut, susține Organizația pentru Cooperare și Dezvoltare Economică (OCDE) în cel mai recent studiu economic privind economia țării noastre.

Veniturile fiscale sunt prea scăzute pentru a finanța cheltuielile guvernamentale curente, iar impozitele pe venit sunt distorsionante, scutind mulți lucrători și descurajând munca pentru cei cu venituri mici, arată Organizația.

România aplică un impozit redus de 10% la veniturile din salarii, dar contribuțiile angajaților cu asigurările de sănătate (10%) și pensiile (25%), sunt mai mari decât în majoritatea țărilor OECD, fapt care reduce semnificativ venitul net al muncitorilor cu calificări scăzute.

- „Reformele ar trebui să vizeze reducerea sarcinilor fiscale pe veniturile angajaților cu salarii mici în timp. Introducerea unui credit fiscal pentru venituri obținute din muncă (EITC) ar putea încuraja o mai puternică atașare la piața formală a muncii de către muncitorii cu calificări scăzute. (..) România ar trebui să înceapă să planifice o tranziție graduală către impozitarea progresivă a salariilor, care ar completa reformele de transferuri menite să reducă inegalitatea veniturilor”, se arată în studiul OECD.

Experții OECD susțin că ar exista posibilitatea de a lărgi baza impozitului pe venit pentru a ajuta la compensarea viitoarei reduceri a taxării salariilor mici.

- „Prioritatea principală ar trebui să fie eliminarea beneficiilor fiscale distorsionate sectorial. Angajații din construcții (10% din forța de muncă ocupată), IT (3%) și agricultură (11%) sunt scutiți de la impozitul pe veniturile personale și o parte din contribuțiile sociale obligatorii (n.a contribuția la Pilonul II de pensii este opțională)”, se menționează în studiul OECD.

Experții OECD mai scriu că estimările Ministerului Finanțelor sugerează că venituri în valoare de 9,2 miliarde de lei (2% din încasările fiscale) s-au pierdut din cauza unor astfel de facilități fiscale în 2023.

Pe de altă parte, experții OECD consideră că „eliminarea acestor privilegii fiscale distorsionante ar putea determina întoarcerea unor muncitori și firme în economia informală – în special în construcții și agricultură”, dar că modernizarea administrației fiscale ar putea atenua astfel de riscuri în viitor.

Scenariile Băncii Mondiale legate de introducerea unui impozit progresiv în România

Ministerul Finanțelor a început de anul trecut o analiză privind introducerea unui impozit progresiv, beneficiind de consultanță de la Banca Mondială.

Banca Mondială a prezentat vara trecută într-un raport câteva scenarii în privința introducerii impozitului progresiv.

- Scenariul 1: păstrarea cotelor actuale, eliminarea scutirilor pentru impozitul pe venitul persoanelor fizice și creșterea nivelului indemnizației de bază (deducerii personale). Impact fiscal neutru, deoarece creșterea deducerii este compensată de eliminarea scutirilor.

- Scenariul 2: creșterea impozitului pe venit de la 10% la 13% și introducerea unui credit fiscal rambursabil pentru veniturile salariale reduse.

- Scenariul 3: eliminarea deductibilității CAS, introducerea a trei cote progresive pentru impozitul pe veniturile persoanelor fizice din muncă (6% pentru veniturile de până la 80.000 de RON/an; 12% pentru veniturile cuprinse între 80.001 RON/ an și 189.000 RON/an; 18% pentru venituri peste 189.000 RON/an) și introducerea unui credit fiscal rambursabil pentru veniturile salariale reduse.

- Scenariul 4: eliminarea CASS, eliminarea deductibilității CAS și introducerea a trei cote progresive pentru impozitul pe veniturile persoanelor fizice din muncă (10% pentru veniturile de până la 42.000 RON/an; 20% pentru veniturile cuprinse între 42.001 RON/an și 100.000 RON/an; 25% pentru veniturile de peste 100.000 RON/an).

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro