Cât trebuie să câștigi și ce bani să investești pentru a trăi bine fără să faci nimic. Galopând printre inflație, depozite, titluri de stat și randamente

Da, opțiuni de economisire și investiții în România. Mulți investesc bani în imobiliare, alții sunt interesați de bursă, titluri de stat și alte instrumente. De ceva timp și Ministerul Finanțelor a intrat pe piața asta pentru a atrage banii românilor la randamente ce par a bate inflația. Până zilele trecute am avut Fidelis, iar acum continuă Tezaur (și în august), program pornit de Teodorovici și continuat de actualul ministru Florin Cîțu. (Acest text nu reprezintă recomandare de investiții). Ofertele la depozite par a nu acoperi inflația, dar de câți bani ar fi nevoie pentru investiții care să o acopere ? Încercăm să răspundem în textul de mai jos.

Foarte pe scurt:

• Cei cu sume mari au șansa de a obține oferte mai bune decât cei cu bani puțini

• Emisiunea Fidelis în euro pentru populație a avut o dobândă mai mică decât titlurile emise pe piața externă la aceeași maturitate

• Titlurile Tezaur nu te îmbogățesc, decât dacă ești bogat

• Câștigul dintr-un depozit la bănci nu bate inflația, după ce plătești comisioane și impozit pe venit

• Pentru a trăi din câștigul investițiilor: ori ai o sumă mica și un randament mare, ori invers. Bineînțeles, se poate și randament mare la sumă mare

• Câștigul trebuie să fie peste rata inflației

• Două scenarii de randament și câștigurile pentru un trai decent (cu și fără inflație)

• Ca să trăiești din dobânda la Tezaur, după ce scoatem inflația, ai nevoie de minim 1,4 milioane lei investiți

• La dobânzi mai mari, suma scade, depinde de investiții (vezi în text)

*toate informațiile se leagă unele de altele și trebuie citit întregul text pentru a înțelege punctele pe scurt

Până să ajungem la partea de comparații cu depozitele, cred că merită citat Piketty în acest context (cartea: Capitalul în secolul XXI), fiind câteva idei ce trebuie avute în vedere pentru cele de mai jos:

“Când deținem 10 sau 50 de milioane de euro, probabil că nu ne permitem aceiași manageri de averi ca universitatea Harvard, însă dispunem totuși de suficiente mijloace pentru a apela la consilieri financiari și pentru a beneficia de serviciile bancare ce ne permit să evităm inflația. Când deținem 10.000 sau 50.000 euro, opțiunile de portofoliu propuse de bancher sunt mult mai restrânse: contactele sunt în general mai scurte și majoritatea economiilor sunt adesea păstrate în contul curent, oferind un randament infim sau nul, și în conturile de economii ale căror randament depășește cu puțin inflația”.

De ce asta?

• Anumite active manifestă efecte care țin de dimensiune și sunt în general inaccesibile micilor patrimonii.

• Pentru anumite produse financiare propuse de bănci există „bilete de intrare” relativ mari (uneori de sute de mii de euro) astfel încât economiile modeste trebuie adesea să se mulțumească cu produsele mai puțin interesante.

(Ambele afirmații tot din cartea lui Piketty)

Ceea ce spune mai sus Piketty amintește cumva de un eveniment asemănător la programul Fidelis. Cine a fost interesat, a văzut că una dintre emisiuni este în euro (pe 5 ani), iar dobânda oferită de stat este de 2% pe an. Ei bine, cu puțin timp înainte (în luna mai) Ministerul Finanțelor a ieșit pe piețele externe cu o emisiune pe 5 ani, dar acolo dobânda a fost mai mare decât cea oferită populației: 2,75%.

Bineînțeles, acum există anumite motive care pot fi invocate. Din afară a atras o sumă mult mai mare decât ar fi putut de pe piața românească. De acolo a luat 1,3 miliarde euro la această dobândă. La noi a luat 168 milioane euro. Costurile diferă, probabil, ca procent din total sumă atrasă. Din păcate, Ministerul Finanțelor în general nu este atât de transparent încât să ne ofere aceste date.

Deci, cei cu mulți bani, investitorii străini, au randamente mai ridicate. În cazul de față, investitorii străini au avut randament cu 0,75% mai mare pe euro decât românii la Fidelis. Asta e, dacă putem spune așa, o confirmare a ipotezei lui Piketty.

Titlurile de stat recent lansate și dobânzile bancare ale căror dobânzi probabil vor scădea după decizia BNR

Ca randamente, titlurile Tezaur și cele Fidelis (cu subscrierea încheiată săptămâna trecută) sunt bune, comparativ cu depozitele bancare. Dacă ne uităm la decizia de politică monetară de săptămâna trecută, de reducere a dobânzii de politică monetară de către BNR, deja aceste titluri devin mai tentante decât depozitele bancare.

De precizat de la început vizavi de Tezaur: Să nu ne luăm după ce spune Ministerul Finanțelor prin comunicate, cum că titlurile sunt transferabile. Nu sunt. Bine, sunt doar cazul decesului. În rest, nu. Probabil au făcut confuzie cu Fidelis.

Mai e ceva legat de Tezaur, iar autoritățile evită să menționeze. În caz de răscumpărare anticipată, pierzi dobânzile încasate.

Emisiunile Tezaur în august au dobânzi de 3,5% – 1 an, 4% – 2 ani, 4,25% – 3 ani, 4,75% – 5 ani.

Să spunem că o persoană dorește să fie protejată de inflație și are de ales între cont curent, depozitul bancar și titlurile Tezaur. Să presupunem că nu vrea totuși să-și țină banii în cont curent. Deci rămân celelalte opțiuni.

Poate se gândește că această criză nu va dura mai mult de 2 ani și apoi dorește să facă o investiție sau o cheltuială. Este doar un exemplu și trebuie luat ca atare.

La un depozit, pe 2 ani, (plătită anual) ofertele diferă de la bancă la bancă. (Am luat în calcul o sumă de 5.000 lei și o dobândă fixă plătită anual, dar să nu se capitalizeze, din motive evidente)

Din datele comparatorului FinZoom reiese că dobânzile pornesc de pe la 1,25%, până la un caz cu 4,2%. Cele mai multe oferte au 3%. De precizat că mai sunt și comisioane la unele dintre ele. De asemenea, câștigul este impozabil.

La oferta cu 4,2%, câștigul real este de 378 lei.

*Câștigul real ar fi de 3,7% (ca să gândim în termenii titlurilor de stat)

La ofertele cu 3%, câștigul real este între 200 – 270 lei.

*Câștigul real ar fi de 2% – 2,7% (ca să gândim în termenii titlurilor de stat)

Mai jos nu are rost să coborâm pentru că nici măcar nu se apropie de inflație.

*Ofertele probabil vor fi modificate în jos după decizia BNR de reducere a dobânzii de politică monetară

La titlurile Tezaur, la aceeași sumă (5.000 lei), la emisiunea pe 2 ani (plătită anual – 4%), câștigul real este de 400 lei (200 lei în primul an și 200 în al doilea).

Inflația ce trebuie bătută

Având în vedere datele de mai sus, trebuie să menționăm și inflația. Creșterea prețurilor este greu de prezis, la fel ca fenomenele meteorologice, chiar și de instituțiile abilitate, mai ales în perioada asta diferită de criză.

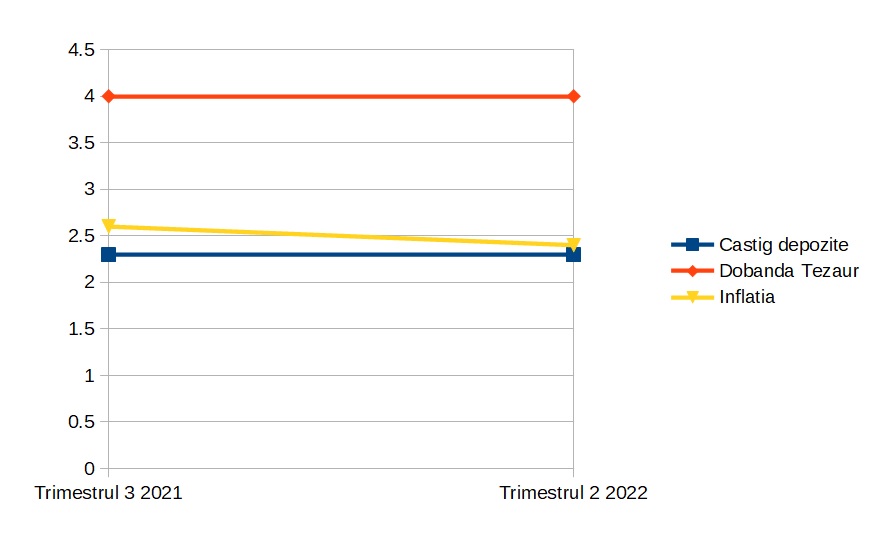

În graficul de mai jos arătăm inflația prognozată de BNR, comparativ cu dobânzile și câștigurile prezentate mai sus.

*câștigul real la depozitele din exemplul anterior

*Am luat în calcul T2 2022 la prognoză pentru că BNR nu arată datele pentru T3 – oricum e doar orientativ

*De precizat, la inflație, este intervalul de incertitudine, adică cât se poate duce sus sau jos: 1,6% în T3 2021 și 1,8% în T2 2022

*La câștig depozite am luat în calcul 2,3%, adică media de la câștigul real (ceea ce e calculat mai sus)

Având în vedere graficul de mai sus, câștigul ar fi de fapt ce este peste inflație. Adică până la 2,6% ar trebui pus deoparte și să consideri câștig restul de 1,4% la Tezaur. În cazul depozitelor… ei bine, așa cum se vede, e sub inflație.

De ce este important?

Pai, dacă prognoza BNR se va îndeplini, ca să discutăm de cazul de față, ce ai cumpăra cu 5.000 lei astăzi, vei cumpăra cu 5.130 lei în Trimestrul 3 din 2021 (exemplul este doar pentru a înțelege principiul deteriorării banului). De aceea trebuie să câștigi peste inflație.

*E foarte posibil ca inflația să depășească acel 2,6%, în trimestrul 3 2021, fiind doar o estimare a BNR.

Cât trebuie să câștigi ca să ai un trai decent, fără să faci nimic

Stabilirea traiului decent

În primul rând, trebuie să vedem care este suma pentru un trai decent. Fiecare vede diferit traiul decent. Persoane care trăiesc în mediul rural consideră că 1.500 – 2.000 lei sunt de ajuns. Altele, care trăiesc în orașe mari, precum București, se gândesc la sume duble, chiar triple. Depinde de percepția fiecărei persoane.

În 2018, Institutul de Cercetare a Calității Vieții (ICCV) calculase că pentru o persoană, suma pentru un trai decent este de 2.552 lei.

Cifra fiind deja veche de câțiva ani, am decis să o actualizăm cu inflația. Luând în calcul inflația medie anuală, din ultimii 2 ani (anunțată în ianuarie 2019 și în ianuarie 2020), suma de la ICCV am majorat-o la 2.768 lei.

În București e complicat de spus dacă sunt de ajuns acești bani pentru un trai decent. Vom lucra, așadar, cu două cifre. Cea de 2.768 lei și câștigul salarial mediu net anunțat în luna mai, respectiv 3.179 lei, care e mai apropiat, poate, de realitate.

Deci ar fi vorba de un câștig anual de 33.216 lei sau 38.148 lei (cifre pe care trebuie să le depășească investițiile – le vom detalia mai jos)

Având în vedere cele de mai sus, vorbim de două scenarii:

1. Să ai economii mari și o dobândă mică, dar peste rata inflației

2. Să ai o sumă mică și o dobândă/randament mare

*Despre un al treilea scenariu de randament mare și sumă mare nu are rost să discutăm

De reținut: Trebuie avut în vedere, pentru simplificare, că nu am făcut și capitalizarea randamentului sau a dobânzii. Astfel ar intra în calcul principiul dobânzii compuse. Deci, repet, pentru simplificare am decis să nu introduc acest principiu (dacă sunt cereri din partea dvs., într-un material ulterior, în limita timpului disponibil, pot veni cu astfel de calcule).

*Am dat ideea cu Tezaur, dar exemplul este pentru a înțelege de ce dobânzi și investitii ai avea nevoie. Acesta este doar orientativ.

Scenariul 1

Dacă mergem pe ideea de titluri Tezaur (adică economii mari și dobândă mică), investiția pentru asigurarea sumei pentru a trăi din dobândă (în exemplul de 2 ani cu 4%) ar fi de 850.000 lei, pentru a depăși puțin cei 33.216 lei/an (presupusul trai decent).

Pentru a depăși cei peste 38.148 lei/an (salariul mediu net anual – vezi mai sus), ar fi nevoie de peste 960.000 lei.

Dar nu am luat în considerare inflația. Practic, o parte din bani ar trebui puși deoparte.

Totuși, trebuie să luăm în considerare inflația. Astfel, în cazul celor 850.000, aceasta ar însemna (luând în considerare graficul din prima parte a articolului) peste 22.000 lei. Deci ar fi nevoie de o investiție de 1,4 milioane lei pentru a acoperi inflația și a rămâne cu banii pentru presupusul trai decent din cifrele de mai sus (adică a depăși cei 33.216 lei).

În cazul celor 960.000 (pentru a depăși 38.000 lei pe an), inflația ar fi aproape 25.000 lei. Deci suma pentru a investi (pentru a pune inflația și a păstra suma pentru a trăi), ar trebui să fie 1,6 milioane lei.

*vorbim de sume minime, bineînțeles – în plus, sunt aproximative

* Bineînțeles, Titlurile Tezaur nu sunt pentru a trăi din ele, ci doar a plasa banii undeva spre a nu se deprecia în fața inflației. Bineînțeles, cu excepția cazurilor în care unii sunt bogați

*Pe 4 ani, la titlurile Tezaur dobânzile sunt mai mari, dar nu le-am luat în considerare pentru că e posibil ca unele persoane să dorească să investească în altceva după 2 ani.

* Repet ceea ce am tot spus de-a lungul articolului, am luat cazul acesta ca fiind orientativ

Scenariul 2

Randament mai mare și investitie mai mică. Ei bine, în cazul ăsta nu mai vorbim de titluri de stat. Se merge de obicei spre investiții cu risc mai ridicat, precum bursa (Asta dacă nu ai investit în vreo afacere al cărei sector care beneficiază de ajutor de la stat precum diverse facilități – direct sau indirect – ori contracte cu diferite autorități).

Gândind clasic, poate vorbim de 5% peste rata inflației, adică vreo 7,5% (7,6%, dacă ne uităm la prognoza BNR pentru T3 2021). (Normal că se poate obține mult peste sau din contră. Depinde de moment, de piață etc., doar e vorba de volatilitate).

*Am ales 5% pentru că e o cifră frecventă în cartea lui Piketty și mi-a „rămas pe retină”

La un randament de 7,6% pe an, pentru a depăși cei 33.200 lei despre care am tot vorbit, ar fi nevoie de o investiție de circa 440.000 lei, iar pentru a trece de 38.000 lei, de 510.000 lei.

Inflația ar însemna (T3 2021 – 2,6%) 11.700 lei în primul caz și 13.260 lei în cel de-al doilea.

Deci, în primul caz ar fi nevoie de o investiție de 600.000 lei la acel randament pentru a pune inflația deoparte și rămâne cu banii pentru „un trai decent”, iar în cel de-al doilea de 680.000 lei.

Bineînțeles, cu cât randamentul e mai mare, cu atât investiția necesară este mai mică.

* Pe tot parcursul textului nu am „capitalizat inflația”, ca să mă exprim așa, pentru a fi mai ușor de înțeles anumite principii. Acest lucru trebuie făcut pentru că inflația mănâncă din astfel de capitaluri, iar sumele trebuie reinvestite.

În încheiere, un citat din Piketty, pentru că este important ce zice și poate ar merita o analiză pe viitor:

„Pentru mai toți oamenii, metoda cea mai simplă de a investi bani este achiziționarea unei locuințe. Astfel ești protejat de inflație și nu ești nevoit să plătești chirie, ceea ce corespunde unui randament real de 3-4% pe an”.

Nu există un singur răspuns la întrebarea: Cât trebuie să câștigi și ce bani să investești pentru a trăi bine fără să faci nimic? Așa cum vedeți mai sus, depinde de investiții, sume și randamente. Am ales doar câteva exemple mai sus. Atunci când faci o investiție trebuie să te uiți la inflație, să vezi dacă o bați și cât faci peste. Textul de mai sus nu reprezintă o recomandare de investiții, ci pune în lumină randamentele câtorva oferte din piață.

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro