UPDATE Impozitarea cladirilor cu regim mixt aflate in proprietatea persoanelor fizice in 5 exemple practice si o schema

Vom trata in articolul de fata problematica cladirilor cu destinatie mixta aflate in proprietatea persoanelor fizice si la adresa carora se afla sediul social sau sedii secundare(puncte de lucru) al unor societati comerciale(persoane juridice) sau PFA (persoane fizice autorizate), cabinete medicale, notariale, avocatura, contabilitate, consultanta fiscala etc., atat sub aspectul impozitarii acestora cat si a documentelor necesare a se depune la Directiile de Impozite si Taxe Locale in vederea impunerii pe anul 2016. Pentru a fi cat mai clari, vom apela la exemple concrete, in fiecare exemplu dat persoana fizica fiind proprietarul cladirii.

“(2) Prin sintagma ” cheltuieli cu utilitățile ” se înțelege: cheltuieli comune aferente imobilului, energia electrică, gaze naturale, termoficare, apă, canalizare.” Prin decontarea utilitatilor se intelege inregistrarea in evidentele contabile ale persoanei ce desfasoara activitati economice a uneia dintre acestea enumerate mai sus si incepand cu anul 2016 , indiferent daca au fost sau nu decontate in anii anteriori.

- EXEMPLUL 1 : SEDIU SOCIAL (cu suprafatele nerezidential/ rezidential – delimitate sau nedelimitate)

– La adresa cladirii NU SE DESFASOARA nicio activitate economica SI NU SE DECONTEAZA utilitatile imobilului respectiv ;

– se depune pana la 31.03.2016 declaratia model ITL 001 la care se completeaza sectiunea I, IV si VII pct a) impreuna cu o declaratie pe proprie răspundere a proprietarului sau a persoanei împuternicite, după caz, prin care se atestă faptul că”la adresa respectiva nu se desfasoara activitati economice si nu se deconteaza utilitati„;

– NU SE DEPUNE niciun alt document justificativ(raport de evaluare, certificat constatator de la ORC, acte de la ANAF, balante, contracte de inchiriere, comodat etc)

– Impozitul calculat va fi REZIDENTIAL– cf art 457 din Codul Fiscal

- EXEMPLUL 2 : SEDIU SOCIAL (suprafetele nerezidential/rezidential – delimitate sau nedelimitate)

– La adresa cladirii SE DESFASOARA activitati economice DAR NU SE DECONTEAZAutilitatile imobilului respectiv ;

– se depune pana la 31.03.2016 declaratia model ITL 001 la care se completeaza sectiunea I, IV si FARA Sectiunile V-VII,impreuna cu o declaratie pe proprie răspundere a proprietarului sau a persoanei împuternicite, după caz, prin care se atestă faptul că „la adresa respectiva se desfasoara activitati economice iar cheltuielile cu utilitățile nu sunt înregistrate în sarcina persoanei care desfășoară activitatea economică„

–NU SE DEPUNEniciun alt document justificativ(raport de evaluare, certificat constatator de la ORC, acte de la ANAF, balante, contracte de inchiriere, comodat etc)

–Impozitul calculat va fi REZIDENTIAL– cf art 457 din Codul Fiscal

- EXEMPLUL 3 : SEDIU SOCIAL (suprafetele nerezidential/rezidential – delimitate)

– La adresa cladirii SE DESFASOARA activitati economice iar UTILITATILE SE DECONTEAZA pe activitate;

– se depune pana la 31.03.2016 declaratia model ITL 001 la care se completeaza sectiunea I, IV si V in care se va preciza exact ce suprafata este alocata activitatii economice(nerezidentiala) si pt partea rezidentiala.

– In acest caz este nevoie de un raport de evaluare intocmit de un evaluator autorizatUNEAR iar IMPOZITUL VA FI CALCULAT PRIN INSUMAREA IMPOZITULUI PT PARTEA REZIDENTIALA CU CEA NEREZIDENTIALA ;

– Conform Normelor de aplicare a Codului Fiscal de la art 459 :

„45. Delimitarea suprafeţelor pentru stabilirea impozitului, în funcţie de destinaţia rezidenţială sau nerezidenţială, rezultă din documentul anexat la declaraţia depusă de contribuabil la organul fiscal local competent, care poate fi, după caz:

a) contractul de închiriere, în care se precizează suprafaţa transmisă pentru desfăşurarea activităţii economice;

b) contractul de comodat încheiat conform art. 2.146 – 2.157 din Codul civil, în care se precizează suprafaţa în care se precizează suprafaţa transmisă pentru desfăşurarea activităţii economice;

c) autorizaţia de construire şi/sau de desfiinţare, după caz, privind schimbarea de destinaţie a clădirii, în condiţiile Legii nr. 50/1991 privind autorizarea executării lucrărilor de construcţii, republicată, cu modificările şi completările ulterioare;

d) documentaţia cadastrală;

e) orice documente doveditoare, altele decât cele prevăzute la lit. a) – d);

f) declaraţia pe propria răspundere a proprietarului clădirii înregistrată la organul fiscal, în cazul în care nu există alte documente doveditoare.”

46. În aplicarea prevederilor art. 459 alin.(1) din Codul fiscal, pentru calculul impozitului/taxei pe clădiri atunci când suprafeţele folosite în scop rezidenţial şi cele folosite în scop nerezidenţial rezultă din alte documente decât din documentaţia cadastrală şi au fost puse la dispoziţia organului fiscal prin declaraţia pe propria răspundere a proprietarului se efectuează următoarele operaţiuni:

a) se determină suprafaţa construită desfăşurată a clădirii. Suprafaţa construită desfăşurată a clădirii care nu poate fi măsurată pe conturul exterior se stabileşte prin măsurarea suprafeţei utile, delimitată de conturul interior al încăperilor, iar rezultatul se înmulţeşte cu coeficientul de transformare de 1,4;

b) se determină suprafaţa construită desfăşurată a încăperilor care sunt folosite în scop nerezidenţial;

c) se determină cota procentuală din clădire care corespunde încăperilor care sunt folosite în scop nerezidenţial, prin împărţirea suprafeţei prevăzute la lit. b) la suprafaţa prevăzută la lit. a);

d) se determină valoarea încăperilor care sunt folosite în scop nerezidenţial, prin înmulţirea valorii clădirii rezultată dintr-un raport de evaluare nerezidenţial, cu cota procentuală determinată la lit. c);

e) se determină impozitul pe clădiri corespunzător încăperilor care sunt folosite în scop rezidenţial, în conformitate cu prevederile art. 457 din Codul fiscal;

f) se determină impozitul pe clădiri corespunzător încăperilor care sunt folosite în scop nerezidenţial, în conformitate cu prevederile art. 458 din Codul fiscal;

g) se determină impozitul total, prin însumarea impozitului determinat la lit. e) cu impozitul determinat la lit. f) şi aplicarea rotunjirilor, conform pct. 11 lit. n) din prezentele norme.”

- EXEMPLUL 4 : SEDIU SOCIAL (suprafetele nerezidential/rezidential –nedelimitate)

– La adresa cladirii SE DESFASOARA ACTIVITATI economice iar UTILITATILE SUNT IN SARCINA PERSOANEI JURIDICE SAU PFA etc.

– se depune pana la 31.03.2016 declaratia model ITL 001 la care se completeaza sectiunea I, IV si V , VII b).

– In acest caz este nevoie de un raport de evaluare intocmit de un evaluator autorizat UNEAR iar IMPOZITUL VA FI NEREZIDENTIAL calculat cf art 458 :

– Conform Normelor de aplicare a Codului Fiscal de la art 458 :

„ART. 458 – Calculul impozitului pe clădirile nerezidenţiale aflate în proprietatea persoanelor fizice

(1) Pentru clădirile nerezidenţiale aflate în proprietatea persoanelor fizice, impozitul pe clădiri se calculează prin aplicarea unei cote cuprinse între 0,2 – 1,3% asupra valorii care poate fi:

a) valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în ultimii 5 ani anteriori anului de referință, depus la organul fiscal local până la primul termen de plată din anul de referință;

b) valoarea finală a lucrărilor de construcţii, în cazul clădirilor noi, construite în ultimii 5 ani anteriori anului de referinţă;

c) valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în ultimii 5 ani anteriori anului de referinţă. Norme metodologice

(2) Cota impozitului pe clădiri se stabileşte prin hotărâre a consiliului local. La nivelul municipiului Bucureşti, această atribuţie revine Consiliului General al Municipiului Bucureşti.”

- EXEMPLUL 5 : SEDIU SECUNDAR – PUNCT DE LUCRU (adica destinatia nu mai e mixta – e exclusiv alocata persoanei juridice sau PFA etc)

– La adresa cladirii se desfasoara sau nu activitati economice;

– Nu conteaza cine deconteaza utilitatile ;

– se depune pana la 31.03.2016 declaratia model ITL 001 la care se completeaza sectiunea I, IV, V si VII b).

– In acest caz este nevoie de un raport de evaluare intocmit de un evaluator autorizat UNEAR iar IMPOZITUL VA FI CALCULAT NEREZIDENTIAL cf art 458 :

– Conform Normelor de aplicare a Codului Fiscal de la art 458 :

„ART. 458 – Calculul impozitului pe clădirile nerezidenţiale aflate în proprietatea persoanelor fizice

(1) Pentru clădirile nerezidenţiale aflate în proprietatea persoanelor fizice, impozitul pe clădiri se calculează prin aplicarea unei cote cuprinse între 0,2 – 1,3% asupra valorii care poate fi:

a) valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în ultimii 5 ani anteriori anului de referință, depus la organul fiscal local până la primul termen de plată din anul de referință;

b) valoarea finală a lucrărilor de construcţii, în cazul clădirilor noi, construite în ultimii 5 ani anteriori anului de referinţă;

c) valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în ultimii 5 ani anteriori anului de referinţă. Norme metodologice

(2) Cota impozitului pe clădiri se stabileşte prin hotărâre a consiliului local. La nivelul municipiului Bucureşti, această atribuţie revine Consiliului General al Municipiului Bucureşti.”

In aplicarea art 495 din Codul Fiscal Normele ce vor aparea – proiectul de norme urmează să fie aprobat până la sfârșitul acestei luni, conform declarațiilor ministrului de Finanțe, Anca Dragu – fiind publicate deja pe site-ul MFP, se stabilesc urmatoarele :

„„(1) În aplicarea art. 495 din Codul fiscal, pentru stabilirea impozitelor şi taxelor locale

pentru anul fiscal 2016 se stabilesc următoarele:

a) persoanele fizice care au în proprietate clădiri nerezidenţiale sau clădiri cu destinaţie

mixtă au obligaţia să depună declaraţii până la 31 martie 2016. Depun declaraţii și persoanele

fizice care au în proprietate clădiri cu destinaţie mixtă la adresa cărora nu se desfășoară nicio

activitate economică;

b) declaraţiile depuse de persoanele menționate la lit. a) vor fi însoţite, după caz, de:

(i) raportul de evaluare întocmit de un evaluator autorizat, în conformitate cu

standardele de evaluare a bunurilor aflate în vigoare la data evaluării, care reflectă valoarea

clădirii ulterioară datei de 1 ianuarie 2011;

(ii) procesul-verbal de recepţie finală, din care reiese valoarea clădirii, în cazul unei

clădiri finalizate în ultimii 5 ani;

(iii) actul de dobândire a dreptului de proprietate asupra unei clădiri, în ultimii 5 ani,

din care reiese valoarea clădirii; în cazul în care valoarea clădirii nu se evidenţiază distinct,

impozitul pe clădiri se va stabili la valoarea totală din actul respectiv;

c) nu se depun documentele prevăzute la lit. b) în cazul clădirilor cu destinație mixtă:

(i) dacă la adresa clădirii nu se desfășoară nicio activitate economică;

(ii) dacă la adresa clădirii se desfășoară activitate economică, suprafețele folosite în scop

rezidențial și cele folosite în scop nerezidențial nu pot fi evidențiate distinct și cheltuielile cu

utilitățile nu sunt înregistrate în sarcina persoanei care desfășoară activitatea economică;

(iii) nu se depun documente justificative, în cazul în care la adresa clădirii nu se

desfășoară activitate economică sau când cheltuielile cu utilitățile nu sunt înregistrate în sarcina

persoanei care desfășoară activitate economică.

d) persoanele fizice care deţin în proprietate clădiri cu destinaţie nerezidenţială şi care nu

depun niciunul dintre documentele menţionate la lit. b), cota impozitului pe clădiri este cea

prevăzută la art. 458 alin.(4) din Codul fiscal;”

Dupa cum se observa din exemplele de mai sus atunci când suprafețele sunt individualizate, fiind delimitate pentru partea care este afectată activității se datorează impozit ca pentru clădiri nerezidențiale doar in cazul in care se deconteaza utilitatile .

Delimitarea aceasta a intervenit doar dupa anul 2010 cand legea 31/1990 a fost modificata prin OUG 54/2010, la articolul 17, unde se prevede că la înmatricularea societății și la schimbarea sediului social se vor prezenta la Registrul Comerțului documentul care atestă dreptul de folosință asupra spațiului cu destinație de sediu social înregistrat la Fisc și un certificat emis de Fisc care arată că pentru imobilul cu destinație de sediu social nu a fost înregistrat un alt document ce atestă cedarea dreptului de folosință, iar acest certificat emis de ANAF nu poate fi obtinuț decât dacă suprafețele afectate activității economice sunt clar identificate în contractele de comodat ori în contractele de închiriere.

Impozitul fiind nerezidential este nevoie de un raport de evaluare, care poate fi întocmit până cel târziu pe 31 martie, dată până la care există și obligația de a depune declarația la direcția de impozite și taxe locale.

In caz contrar în lipsa acestui raport pentru suprafața nerezidențială cota de impozit va fi, automat de 2%, aplicată la valoarea impozabilă stabilită conform art 457 (intre 0,08% – 0,2%) ceea ce va duce automat la o crestere de 10 pana la de 25 de ori.

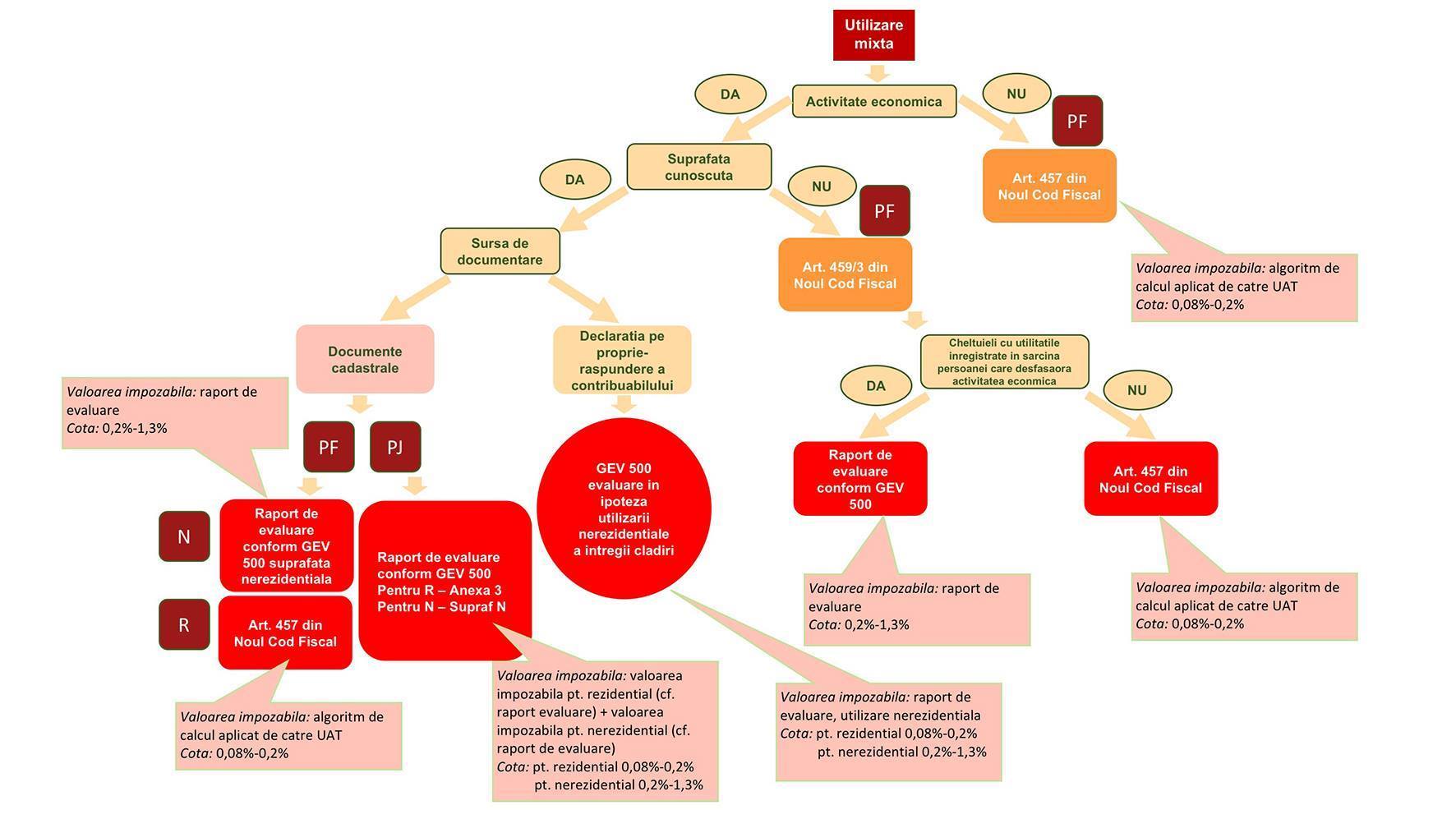

Pentru a intelege mecanismul impozitarii prezentam si o schema pe care reprezentanții Ministerului de Finanțe , in speta Gheorghe Marinescu – șef serviciu Impozite și taxe locale – din Ministerului Finanțelor Publice o prezintă celor din direcțiile de impozite și taxe locale, în cadrul unor seminarii privind modalitatea de stabilire a noilor taxe pentru clădiri mixte :

)Dati click pe imagine pentru a o mari)

N.red: Cornel Grama este consultant fiscal din Cluj, serviciile sale acoperind urmatoarele domenii: intocmirea declaratiilor de impozite si taxe, asistenta pe probleme fiscale si in materie de creante bugetare, reprezentare in fata organelor fiscale, instruire si perfectionare in domeniul fiscal. Opiniile exprimate in acest rticol apartin in exclusivitate autorului.

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro