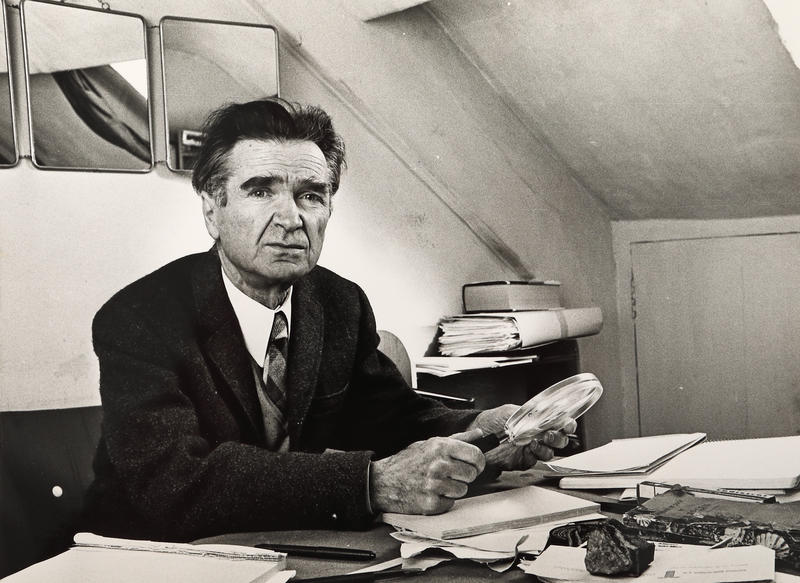

„Nu relaxarea politicii monetare constituie mijlocul prin care pot fi corectate procesele negative din economie: încetinirea creșterii economice, amplificarea deficitelor gemene, lipsa de acces la credit a numeroase firme cu capital românesc, subfinanțarea investițiilor, explică profesorul Silviu Cerna într-un text de opinie în Contributors.ro. Dorința de a reveni la perioada de dobânzi reale negative din deceniul de după căderea comunismului este periculoasă, mai adaugă el.

Vineri, 4 septembrie, Banca Națională a României (BNR) a decis menținerea ratei dobânzii de politică monetară la nivelul de 6,5% pe an, menținerea ratei dobânzii pentru facilitatea de creditare (Lombard) la 7,5% pe an și a ratei dobânzii la facilitatea de depozit la 5,5% pe an. De asemenea, a hotărât menținerea nivelurilor actuale ale ratelor rezervelor minime obligatorii pentru pasivele în lei și în valută ale instituțiilor de credit.

În cursul acestor ultime săptămâni, analiștii economici și practicienii bancari s-au pronunțat adesea cu privire la intențiile BNR referitoare la rata dobânzii sale directoare. Ultimele decizii ale BNR au infirmat majoritatea pronosticurilor, care prevedeau reducerea ușoară a acestei rate, ceea ce arată că fundamentarea și anticiparea deciziilor macroeconomice sunt grevate de numeroase necunoscute. Tot așa, interpretarea acestor decizii și previzionarea consecințelor lor pe termen mediu și lung sunt marcate de incertitudini.

Deși menținerea ratei dobânzii de politică monetară și a celorlalte rate ale dobânzii amintite nu a fost prevăzută de majoritatea comentatorilor, care au pledat mai mult sau mai puțin persuasiv pentru o anumită reducere, justificarea acestei decizii lasă să subziste anumite ambiguități. Fără îndoială, scăderea ratei inflației la 5,10% în august față de 5,42% în luna iunie constituie un argument pentru relaxarea politicii monetare, deoarece semnifică o mică apropiere de ținta BNR (2,5% ± 1pp). Însă, comunicatul BNR arată – într-un limbaj destul de sibilinic – că „Avansul față de finele semestrului I este rezultanta accelerării creșterii prețurilor alimentelor și energiei, pe fondul secetei severe și al majorării tarifelor de distribuție pentru gaze naturale, ce a devansat ca impact noile scăderi de dinamică consemnate de prețurile administrate și de prețul combustibililor, sub influența unor efecte de bază și a descreșterii cotației țițeiului.” De asemenea, în document se spune că indicele CORE2 ajustat (inflația subiacentă) a continuat să crească, urcând în august la 5,8%, de la 5,7% în iunie. Or, acest indice este cel care reflectă evoluția spiralei prețuri/salarii, de care depinde persistența inflației pe termen mediu și lung.

De fapt, inflația subiacentă și faptul că este provocată în principal de politica fiscală populistă a guvernelor din ultima perioadă, constituie motive suficiente pentru a justifica recentele decizii prudente ale BNR. Ambele fenomene creează incertitudini și riscuri mari, chiar dacă guvernul urmează să transmită Comisiei Europene în toamna acestui an un plan fiscal pe termen mediu, care să corecteze dezechilibrele produse de această politică. Surse de incertitudini și riscuri rămân, de asemenea, situația pieței muncii și dinamica salariilor din economie. În fine, incertitudini însemnate continuă să fie provocate de evoluția prețurilor energiei și alimentelor, precum și de traiectoria viitoare a cotației țițeiului, pe fondul tensiunilor geopolitice.

O reducere cu 25 sau 50 puncte procentuale a ratei dobânzii de politică monetară, așa cum s-a sugerat, nu poate corecta această traiectorie îngrijorătoare a economiei României. Se pune atunci întrebarea de ce se cere totuși atât de insistent ca BNR să reducă rata dobânzii de politică monetară. Și până la ce nivel ar trebui ea redusă? Iar, în definitiv, politica monetară actuală este chiar atât de restrictivă?

Calcularea ratei dobânzii de echilibru (rata reală neutră pe termen lung), de natură să asigure egalizarea economiilor și investițiilor, este un exercițiu dificil și foarte discutabil chiar și din punct de vedere teoretic. Fără a intra în detalii cu privire la această complicată problemă, vom spune doar că rata dobânzii la titlurile de stat cu scadență de 10 ani este 6,71%. Având în vedere că rata anuală a inflației este 5,10%, rezultă că rata reală a dobânzii pe termen lung, care influențează deciziile de investiții, este 1,61%. Politica monetară nu este, deci, restrictivă.

Înseamnă că nu relaxarea politicii monetare constituie mijlocul prin care pot fi corectate procesele negative din economia României: încetinirea creșterii economice, amplificarea deficitelor gemene (deficitul bugetar și cel al balanței de plăți), lipsa de acces la credit a numeroase întreprinderi cu capital românesc, subfinanțarea investițiilor necesare pentru creșterea economică pe termen lung etc. Dorința de a reveni la perioada de dobânzi reale negative din deceniul de după căderea comunismului este periculoasă. Iar aceasta, nu doar pentru că dobânzile negative determină ineficiența deciziilor de investiții și favorizează supraviețuirea întreprinderilor „zombi”; ci și pentru că formarea și mobilizarea economiilor interne necesită remunerarea lor corespunzătoare, astfel încât România să nu mai depindă atât de mult de capitalul străin.