Renumitul investitor Michael Burry, imortalizat de filmul „The Big Short” din 2015 după ce a prezis corect prăbușirea pieței imobiliare americane în 2008, a plasat un pariu masiv pe o nouă prăbușire a Wall Street, relatează CNN.

Ultimele declarații financiare publicate luni de Comisia pentru Bursă și Valori Mobiliare din Statele Unite arată că Scion Asset Management, compania de investiții a lui Burry, a pariat 866 de milioane de dolari împotriva indicelui de referință a bursei americane, S&P 500, și alte 739 de milioane împotriva indicelui Nasdaq 100, care include numeroase companii din sectorul tech.

Declarațiile financiare arată că Burry a folosit peste 90% din portofoliul Scion Asset Management pentru a paria pe o prăbușire a pieței.

Mutarea vine după ce investitorul cunoscut pentru avertismentele sale sumbre a transmis semnale mixte anul acesta cu privire la posibila evoluție a bursei americane.

La sfârșitul lunii ianuarie el le-a transmis celor 1,4 milioane de urmăritori pe care îi are pe Twitter, platformă redenumită recent în „X”, un mesaj simplu, cu un singur cuvânt: „Vindeți”.

La momentul respectiv mesajul său a fost interpretat ca un avertisment ca investitorii să nu se lase păcăliți de revirimentul pe bursă al unor companii din sectorul tech care au înregistrat declinuri puternice anul trecut.

Printre companiile care s-au prăbușit spectaculos pe bursă în 2022 s-au numărat și așa-zisele firme de „growth” (creștere), a căror valoare pe piețele financiare se bazează pe așteptări de apreciere continuă. Tesla lui Elon Musk a fost printre cele mai notabile exemple în acest sens.

Însă înspre sfârșitul lunii martie el a revenit asupra mesajului inițial, transmițând unul la fel de simplu: „Am greșit să spun vindeți”.

El i-a felicitat chiar pe cei care i-au ignorat avertismentul, redistribuind un grafic realizat de agenția Bloomberg care arăta la momentul respectiv că investitorii care au cumpărat când prețul acțiunilor scăzuse temporar anul acesta au înregistrat cele mai mari câștiguri după anii 1920.

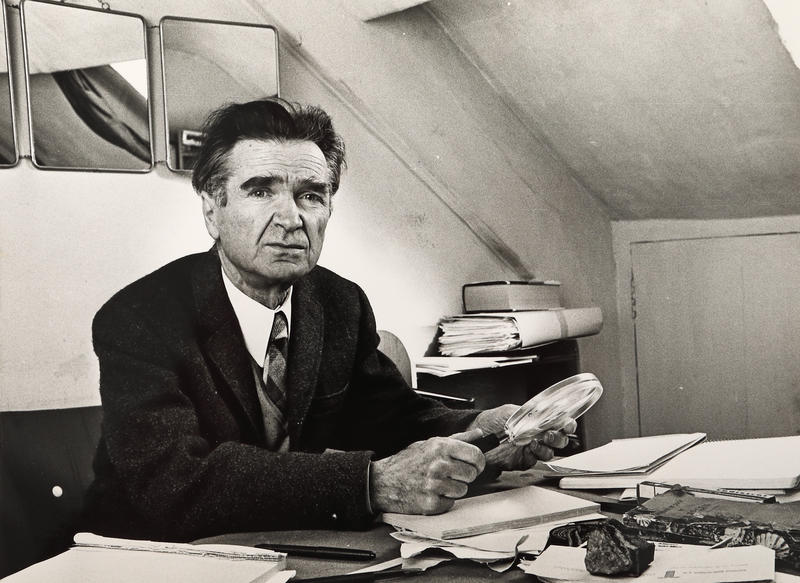

Michael Burry pariază din nou împotriva euforiei de pe Wall Street

Ambii indici de referință împotriva căruia investitorul a pariat acum, S&P 500 și Nasdaq 100, au realizat câștiguri importante anul acesta, crescând cu 16%, respectiv 38%.

Jim Bianco, un trader cu o experiență de 40 de ani pe bursa americană, a arătat la începutul lunii august că indicele S&P 500 s-a bucurat de la începutul lui 2023 până la sfârșitul lui iulie de unul dintre cei mai buni ai săi din 1927, primul an pentru care există înregistrări de acest fel.

„Acțiunile își continuă unul dintre cei mai buni ani înregistrați vreodată. Întrucât datele legate de preț și S&P merg înapoi doar până în 1927, anul acesta este al zecelea cel mai bun [din istorie] până în data de 31 iulie”, a scris acesta pe Twitter.

„Doar 1933, 1987, 1975, 1997, 1989, 1954, 1995, 1943 și 1955 au adus câștiguri mai bune în primele 7 luni ale anului”, a adăugat Bianco.

La momentul respectiv indicele S&P 500, în care sunt incluse cele mai mari companii din Statele Unite, se apreciase cu 20% de la începutul anului.

Entuziasmul investitorilor a revenit în 2023 în pofida faptului că Fed, banca centrală de la Washington, a continuat să majoreze dobânzile de referință pentru a ține sub control inflația din SUA, deși majoritatea analiștilor prognozau încă de la finele anului trecut că aceasta își va schimba strategia privind politica monetară pentru a evita intrarea economiei americane în recesiune.

Indicele S&P 500 a scăzut ușor începând cu data de 1 august, ajungând acum la +16% față de începutul lui 2023, după ce agenția de rating Fitch a anunțat că a decis să retrogradeze ratingul de credit al SUA de la „AAA” la „AA+”.

Tot mai multe avertismente legate de sistemul bancar american

Decizia Fitch, care i-a luat prin surprindere pe analiști și a fost criticată de Trezoreria de la Washington, a fost urmată de o alta luată de agenția de rating Moody’s pe 8 august, când a redus cu o treaptă calificativele pentru 10 bănci americane de dimensiuni mici și medii, plasând de asemenea sub revizuire pentru o posibilă retrogradare a calificativelor pentru şase mari bănci, inclusiv Bank of New York Mellon, US Bancorp, State Street şi Truist Financial.

„Rezultatele pe trimestrul al doilea anunţate de multe bănci arată presiuni crescute asupra profitabilităţii care le vor reduce capacitatea de generare internă de capital”, a apreciat Moody’s într-un comunicat de presă.

„Asta vine pe fondul unei preconizate recesiuni uşoare a SUA la începutul lui 2024 iar calitatea activelor urmează să se deterioreze, cu riscuri speciale pentru portofoliile imobiliare comerciale ale unor bănci”, a explicat agenţia de evaluare.

Cel mai recent, un analist de la Fitch Ratings a avertizat marți că băncile americane, inclusiv giganți ca JPMorgan Chase, ar putea fi retrogradate dacă agenţia de evaluare financiară va înrăutăţi şi mai mult evaluarea sa privind mediul operaţional din industria bancară.

În iunie, Fitch a înrăutăţit evaluarea acordată „mediului operaţional” din industria bancară a SUA la „AA minus”, de la „AA”, citând presiunile asupra ratingului de credit al ţării, lacunele în cadrul de reglementare şi incertitudinile privind viitoarea traiectorie a majorării dobânzilor.

O altă retrogradare, cu o treaptă, de la „AA minus” la „A plus”, ar forţa Fitch să reevalueze toate ratingurile atribuite celor peste 70 de bănci americane, a declarat analistul Chris Wolfe pentru CNBC.

Deși nu este clar dacă pariul plasat de Michael Burry are legătură cu sistemul bancar american, toate marile bănci din SUA sunt incluse în indicele S&P 500.