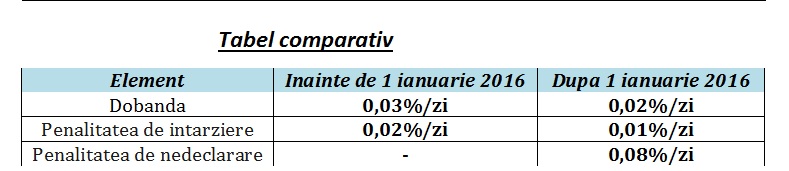

In MOf nr 547 din 23 iulie 2015 a fost publicata Legea 207/2015 – Noul Cod de procedura fiscala, care va intra in vigoare la 1 ianuarie 2016, moment in care OG 92/2003 va fi abrogata. In ceea ce priveste sanctionarea entitatilor care nu isi achita la timp obligatiile fiscale, exista cele 3 componente: dobanda, penalitatea de intarziere si penalitatea de nedeclarare. De pilda, incepand cu 1 ianuarie 2016, pentru obligatiile fiscale principale nedeclarate sau declarate incorect si stabilite de organul de inspectie fiscala prin decizii de impunere, se va datora o penalitate de nedeclarare de 0,08/zi. Penalitatea de nedeclarare se stabileste incepand cu ziua imediat urmatoare scadentei si pana la data stingerii sumei datorate, inclusiv, din obligatiile fiscale principale nedeclarate sau declarate incorect de contribuabil si stabilite de organul de inspectie fiscala prin decizii de impunere

- Dobanda

Dobanda este o obligatie fiscala accesorie reprezentand echivalentul prejudiciului creat titularului creantei fiscale principale ca urmare a neachitarii la scadenta de catre debitor a obligatiilor fiscale principale.

Dobanda se calculeaza pentru fiecare zi de intarziere, incepand cu ziua imediat urmatoare termenului de scadenta si pana la data stingerii sumei datorate, inclusiv.

In prezent, nivelul dobanzii este de 0,03%/zi de intarziere.

Incepand cu 1 ianuarie 2016, nivelul dobanzii va fi de 0,02% pentru fiecare zi de intarziere.

- Penalitatea de intarziere

Penalitatile de intarziere sunt acele obligatii fiscale accesorii reprezentand sanctiunea pentru neachitarea la scadenta de catre debitor a obligatiilor fiscale principale.

Ca si in cazul dobanzii, penalitatile de intarziere se stabilesc pentru fiecare zi de intarziere, incepand cu ziua imediat urmatoare termenului de scadenta si pana la data stingerii sumei datorate, inclusiv. Penalitatea de intarziere nu inlatura obligatia de plata a dobanzilor.

In prezent, nivelul penalitatii de intarziere este de 0,02%/zi de intarziere.

Incepand cu 1 ianuarie 2016, nivelul penalitatii de intarziere va fi de 0,01% pentru fiecare zi de intarziere.

Aceasta penalitate NU se aplica pentru obligatiile fiscale principale nedeclarate de contribuabil si stabilite de organul de inspectie fiscala prin decizii de impunere.

- Penalitatea de nedeclarare

Penalitatea de nedeclarare este obligatia fiscala accesorie reprezentand sanctiunea pentru nedeclararea sau declararea incorecta, in declaratii de impunere, a impozitelor, taxelor si contributiilor sociale. Aplicarea penalitatii de nedeclarare NU inlatura obligatia de plata a dobanzilor.

Este important de precizat ca aceste penalitati se vor aplica doar creantelor fiscale nascute dupa data de 1 ianuarie 2016. Si in anii trecuti au mai existat tentative de introducere a unei astfel de sanctiuni, dar ulterior s-a renuntat la idee.

Incepand cu 1 ianuarie 2016, pentru obligatiile fiscale principale nedeclarate sau declarate incorect de entitate si stabilite de organul de inspectie fiscala prin decizii de impunere, se va datora o penalitate de nedeclarare de 0,08/zi.

Penalitatea de nedeclarare se stabileste incepand cu ziua imediat urmatoare scadentei si pana la data stingerii sumei datorate, inclusiv, din obligatiile fiscale principale nedeclarate sau declarate incorect de contribuabil si stabilite de organul de inspectie fiscala prin decizii de impunere.

La cererea entitatii, penalitatea de nedeclarare se reduce cu 75%, daca obligatiile fiscale principale stabilite prin decizie:

a) se sting prin plata sau compensare, pana la termenul prevazut de lege, astfel:

– daca data comunicarii deciziei este cuprinsa in intervalul 1-15 din luna, termenul de plata este pana la data de 5 a lunii urmatoare, inclusive;

– daca data comunicarii deciziei este cuprinsa in intervalul 16-31 din luna, termenul de plata este pana la data de 20 a lunii urmatoare, inclusiv

b) sunt esalonate la plata (reducerea se acorda la finalizarea esalonarii la plata).

Atentie! Penalitatea de nedeclarare se majoreaza cu 100% in cazul in care obligatiile fiscale principale au rezultat ca urmare a savarsirii unor fapte de evaziune fiscala, constatate de organele judiciare.

Exista si un prag de semnificatie de care se va tine cont. Organul fiscal nu va stabili penalitatea de nedeclarare daca aceasta va fi mai mica de 50 lei.

Penalitatea de nedeclarare NU se aplica daca obligatiile fiscale principale nedeclarate sau declarate incorect rezulta din aplicarea unor prevederi ale legislatiei fiscale de catre contribuabil, potrivit interpretarii organului fiscal cuprinse in norme, instructiuni, circulare sau opinii comunicate contribuabilului de catre organul fiscal central.

In raportul de inspectie fiscala se va consemna si se va motiva aplicarea sau neaplicarea penalitatii de nedeclarare. Contribuabilul are dreptul sa isi prezinte, in scris, punctul de vedere cu privire la constatarile organului de inspectie fiscala, in termen de cel mult 5 zile lucratoare de la data incheierii inspectiei fiscale. In cazul marilor contribuabili termenul de prezentare a punctului de vedere este de cel mult 7 zile lucratoare. Termenul poate fi prelungit pentru motive justificate cu acordul conducatorului organului de inspectie fiscala

Important! In situatia in care obligatiile fiscale principale sunt stabilite de organul de inspectie fiscala ca urmare a nedepunerii declaratiei de impunere, se va aplica doar penalitatea de nedeclarare, fara a se mai impune si sanctiunea contraventionala pentru nedepunerea declaratiei.

Penalitatea de nedeclarare nu poate fi mai mare decat nivelul creantei fiscale principale la care se aplica, cu exceptia situatiei in care obligatiile fiscale principale au rezultat ca urmare a savarsirii unor fapte de evaziune fiscala

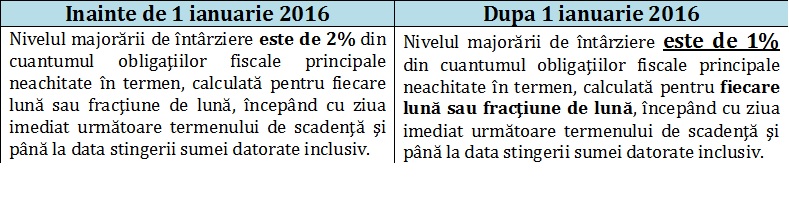

- Majorari de intarziere

Conform definitiei din Noul Cod de procedura fiscala, majorarea de intarziere este obligatia fiscala accesorie reprezentand echivalentul prejudiciului creat titularului creantei fiscale principale, precum si sanctiunea, ca urmare a neachitarii la scadenta, de catre debitor, a obligatiilor fiscale principale.

In cazul obligatiilor datorate si neachitate pana la scadenta bugetelor locale se datoreaza majorari de intarziere. Nivelul acestora se reduce de la 2%/luna, la 1%/luna:

N.red: Cristian Rapcencu estelector universitar la Departamentul de Contabilitate si Audit din cadrul ASE Bucuresti. De asemenea, este lector CECCAR si preda disciplinele Contabilitate si IFRS expertilor contabili din peste 20 de filiale CECCAR. Este expert contabil autorizat CECCAR si expert contabil judiciar. De asemenea, este consultant fiscal activ, membru CCF. Cristi are titlul de doctor, absolvind Scoala Doctorala, specializarea Contabilitate. El a publicat o serie semnificativa de studii, proiecte si articole si a participat la numeroase sesiuni de comunicari stiintifice nationale si internationale axate pe domeniul Contabilitate.