Proiectul privind creșterile de taxe a fost modificat: se mențin ideile principale, fiind introduse unele clarificări

Proiectul prin care crește impozitul pe dividende de la 5% la 8%, TVA-ul la băuturile cu zahăr la 19%, scăderea pragului la micro la 500.000 euro sau TVA-ul în Horeca la 9%, a fost modificat. Au fost introduse unele clarificări.

Proiect nou modificare cod fiscal prag microîntreprinderi, TVA zahăr, Horeca și alte modificări– click pentru a deschide

*Pentru a nu vă încurca cu modificările față de proiectul de Ordonantă anterior despre care HotNews.ro a scris recent, prezentăm noul document ca atare

• Se propune extinderea facilității privind scutirea de impozit a profitului investit și pentru investițiile în active utilizate în activitatea de producție și procesare, activele reprezentând retehnologizare, pentru stimularea contribuabililor de a dezvolta noi capacități de producție, și de a le moderniza pe cele existente.

• Se propune majorarea cotei impozitului pe dividende, de la 5% la 8%

Scade pragul la microîntreprinderi

Modificările sistemului de impozit pe veniturile microîntreprinderilor promovate prin proiectul de ordonanță sunt:

– aplicarea opțională a sistemului de impozit pe veniturile microîntreprinderilor;

– reducerea plafonului veniturilor obținute în anul precedent, de la 1 milion euro la 500.000 euro;

IMPORTANT: pentru anul fiscal 2023, veniturile luate în calcul pentru stabilirea limitei de 500.000 euro, echivalentul în lei, precum și celelalte elemente care constituie baza impozabilă, sunt cele înregistrate potrivit reglementărilor contabile aplicabile la 31 decembrie 2022;

– instituirea condiției ca microîntreprinderea să aibă cel puțin un salariat, situație în care este necesară eliminarea cotei de impozitare de 3%;

– condiția referitoare la deținerea unui salariat se consideră îndeplinită numai dacă perioada de suspendare este mai mică de 30 zile, având în vedere faptul că, potrivit Codului muncii, suspendarea contractului individual de muncă are ca efect suspendarea prestării muncii de către salariat şi a plăţii drepturilor de natură salarială de către angajator; pentru descurajarea unor

practici de suspendare repetată a raporturilor de muncă, în cursul unui an fiscal, se propune limitarea la un singur caz de suspendare și pe o perioadă de cel mult 30 de zile pentru ca această condiție, referitoare la deținerea unui salariat, să fie considerată îndeplinită;

– instituirea unei condiții de deținere de titluri de participare de către același acționar/asociat la cel mult trei microîntreprinderi, în cazul acționarilor asociaților care dețin mai mult de 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot;

– limitarea la 20% a veniturilor obținute din consultanță și management;

– excluderea din sfera de aplicare a impozitului pe veniturile microîntreprinderilor a persoanelor juridice care desfășoară activităţi: în domeniul bancar, în domeniul asigurărilor şi reasigurărilor, al pieţei de capital, inclusiv activităţi de intermediere în aceste domenii, în domeniul jocurilor de noroc, precum și a persoanelor juridice române care desfăşoară activităţi de explorare, dezvoltare, exploatare a zăcămintelor de petrol şi gaze naturale;

– eliminarea posibilității de opțiune pentru aplicarea impozitului pe profit în situația în care erau îndeplinite condițiile legate de valoarea capitalului social și a numărului de salariați;

– menținerea cotei de impozitare de 1%;

– efectuarea unor corelări tehnice pentru integrarea noilor condiții de încadrare în regulile fiscale în vigoare;

– pentru aplicarea conformă a Directivei 2011/96/UE, instituirea unei reguli de scădere din baza impozabilă a dividendelor primite, din state membre ale UE, de către microîntreprinderi, dacă sunt îndeplinite anumite condiții;

– eliminarea unor prevederi care au devenit caduce în raport cu perioada în care s-au aplicat, respectiv în anul 2017;

– stabilirea ordinii de scădere din impozitul pe veniturile microîntreprinderilor a sumelor reprezentând sponsorizări pentru susținerea entităților nonprofit, unităților de cult, cheltuieli pentru UNICEF și alte organizații internaționale, precum și achiziții de aparate de marcat electronice fiscale puse în funcțiune;

– modificarea termenului de depunere a declarației informative privind beneficiarii bunurilor/serviciilor/sponsorizărilor, corelat cu termenul de depunere a declarației de impozit pentru trimestrul IV, reglementat de Ordonanța de urgență a Guvernului nr. 153/2020 pentru instituirea unor măsuri fiscale de stimulare a menținerii/creșterii capitalurilor proprii, precum și pentru completarea unor acte normative;

– clarificarea valorii impozitului asupra căruia se aplică reducerea de impozit reglementată de Ordonanţa de urgenţă a Guvernului nr. 153/2020;

– alte corelări tehnice.

Plafonul facilităților în construcții și agricultură scade și alte noutăți

Se propune modificarea plafonului până la care se acordă facilitățile fiscale în domeniul construcțiilor, sectorul agricol şi în industria alimentară, respectiv de la 30.000 lei lunar la 10.000 lei lunar, inclusiv. Pentru partea din venitul brut lunar ce depăşeşte 10.000 lei nu se aplică facilităţile fiscale.

De asemenea, se mai propune și revizuirea reglementării privind acordarea facilităților fiscale în sectorul construcții, în ceea ce privește condiția referitoare la calculul cifrei de afaceri, în sensul în care raportarea are în vedere doar informații/date din anul curent. Astfel, se are în vedere principiul conform căruia facilitățile fiscale se acordă în perioada în care se realizează efectiv activitățile menționate la codurile CAEN precizate în actul normativ, urmărindu-se ca salariații care contribuie în perioada de raportare într-un procent semnificativ la realizarea a minim 80% din cifra de afaceri totală reprezentând activități de construcții să beneficieze de scutiri, respectiv calculul să fie realizat în timp real și nu având la bază date istorice.

Se propune abrogarea prevederii potrivit căreia persoanele fizice care desfășoară activități sezoniere în cursul unui an sunt scutite la plata impozitului pentru veniturile realizate din salarii și asimilate salariilor.

Măsura privind abrogarea la data de 1 ianuarie 2023 are în vedere și faptul că din analiza efectelor aplicării măsurii, a rezultat faptul că aceasta nu a condus la atingerea obiectivului estimat, fiind aplicată pentru un număr redus de contribuabili.

Plafonul pentru norma de venit scade la 25.000 de euro

Se propune modificarea plafonului până la care contribuabilii determină venitul net anual pe bază de norme de venit, respectiv de la 100.000 euro la 25.000 euro.

Modificarea are în vedere contribuabilii care realizează venituri din activităţi independente, altele decât venituri din profesii liberale obţinute din prestarea de servicii cu caracter profesional, potrivit actelor normative speciale care reglementează organizarea şi exercitarea profesiei respective.

O altă modificare:

În cazul veniturilor din salarii și asimilate salariilor se propune introducerea unui plafon lunar de venit neimpozabil și care nu se cuprinde în bazele de calcul ale contribuțiilor sociale obligatorii, de cel mult 33% din salariul de bază corespunzător locului de muncă ocupat, în condițiile stabilite prin lege, pentru următoarele:

a) prestaţiile suplimentare primite de salariaţi în baza clauzei de mobilitate potrivit legii, altele decât prestațiile suplimentare primite de lucrătorii mobili, în limita a 2,5 ori nivelul legal stabilit pentru

indemnizaţia de delegare/detașare, prin hotărâre a Guvernului, pentru personalul autorităţilor şi instituţiilor publice;

b) contravaloarea hranei acordate de către angajator pentru angajații proprii astfel cum este prevăzut în contractul de muncă sau în regulamentul intern, în limita valorii maxime, potrivit legii, a unui tichet de masă/persoană/zi, prevăzută la data acordării, în conformitate cu legislația în vigoare;

c) cazarea și contravaloarea chiriei pentru spațiile de cazare/de locuit puse de către angajatori la dispoziţia angajaților proprii, astfel cum este prevăzut în contractul de muncă sau în regulamentul intern, în limita unui plafon neimpozabil de 20% din salariul de bază minim brut pe ţară garantat în plată /lună/persoană, în anumite condiții prevăzute de lege;

d) contravaloarea serviciilor turistice şi/sau de tratament, inclusiv transportul, pe perioada concediului, pentru angajaţii proprii şi membrii de familie ai acestora, acordate de angajator, astfel cum este prevăzut în contractul de muncă, regulamentul intern, sau primite în baza unor legi speciale şi/sau finanţate din buget, în limita unui plafon anual, pentru fiecare angajat, reprezentând nivelul unui câştig salarial mediu brut utilizat la fundamentarea bugetului asigurărilor sociale de stat pe anul în care au fost acordate;

e) contribuţiile la un fond de pensii facultative şi cele reprezentând contribuţii la scheme de pensii facultative, calificate astfel în conformitate cu legislaţia privind pensiile facultative de către Autoritatea de Supraveghere Financiară, administrate de către entităţi autorizate stabilite în state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European, suportate de angajator pentru angajaţii proprii, în limita a 400 euro anual pentru fiecare persoană;

f) primele de asigurare voluntară de sănătate, precum şi serviciile medicale furnizate sub formă de abonament, suportate de angajator pentru angajaţii proprii, astfel încât la nivelul anului să nu se depăşească echivalentul în lei al sumei de 400 euro, pentru fiecare persoană;

g) sumele acordate angajaţilor care desfăşoară activităţi în regim de telemuncă pentru susţinerea cheltuielilor cu utilităţile la locul în care angajaţii îşi desfăşoară activitatea, precum electricitate, încălzire, apă şi abonamentul de date, şi achiziţia mobilierului şi a echipamentelor de birou, în limitele stabilite de angajator prin contractul de muncă sau regulamentul intern, în limita unui plafon lunar de 400 lei corespunzător numărului de zile din luna în care persoana fizică desfăşoară activitate în regim de telemuncă.

Pentru partea care depășește plafonul neimpozabil lunar de 33% din salariul de bază corespunzător locului de muncă ocupat, se datorează impozit pe venit și contribuții sociale obligatorii.

Totodată, se propune ca angajatorul care acordă aceste venituri/avantaje să stabilească ordinea de includere a acestora în plafonul lunar de cel mult 33% din salariul de bază corespunzător locului de muncă ocupat.

Măsura includerii sumelor reprezentând venituri din prestații suplimentare în plafonul lunar de cel mult 33% din salariul de bază corespunzător locului de muncă, în limita căruia veniturile nu sunt impozabile și nu se cuprind în baza de calcul al contribuțiilor de asigurări sociale obligatorii, nu vizează prestațiile suplimentare primite, în baza clauzei de mobilitate, potrivit legii, de lucrătorii mobili din domeniul transporturilor, pentru care se menține regimul fiscal actual.

Sistemul de deduceri personale va fi revizuit: 100 lei pentru fiecare copil și altele

Se propune revizuirea sistemului de acordare a deducerilor personale în cazul contribuabililor care realizează venituri din salarii la locul unde se află funcţia de bază.

Deducerea personală cuprinde:

– deducerea personală de bază;

– deducerea personală suplimentară

*se acordă în limita venitului impozabil lunar realizat.

a) Deducerea personală de bază se acordă pentru persoanele fizice care au un venit lunar brut de până 2.000 de lei peste nivelul salariului de bază minim brut pe ţară garantat în plată aprobat prin hotărâre a Guvernului, în vigoare în luna de realizare a venitului.

Pentru contribuabilii care realizează venituri brute lunare din salarii ce depășesc nivelul reprezentând un venit lunar brut de până la 2.000 de lei peste nivelul salariului de bază minim brut pe ţară garantat în plată aprobat prin hotărâre a Guvernului, în vigoare în luna de realizare a venitului nu se acordă deducerea personală de bază.

b) Deducerea personală suplimentară se acordă astfel:

– 15% din salariul de bază minim brut pe ţară garantat în plată pentru persoanele fizice cu vârsta de până la 26 de ani, care realizează venituri din salarii al căror nivel este de până la nivelul de 2.000 de lei peste nivelul salariului de bază minim brut pe ţară garantat în plată aprobat prin hotărâre a Guvernului, în vigoare în luna de realizare a venitului;

– 100 de lei lunar pentru fiecare copil cu vârsta de până la 18 de ani, dacă acesta este înscris într-o unitate de învăţământ, părintelui care realizează venituri din salarii, indiferent de nivelul acestora.

Deducerea personală suplimentară de 100 de lei lunar se acordă unuia dintre părinți, în cazul în care copilul este întreținut de ambii părinți, prin prezentarea documentului care atestă înscrierea copilului într-o unitate de învăţământ și a unei declarații pe propria răspundere din partea părintelui beneficiar.

În situația în care părintele desfășoară activitate la mai mulți angajatori, acesta are obligația să declare că nu beneficiază de astfel de deduceri la un alt angajator să prezinte o declarație pe propria răspundere în acest sens.

Venit impozabil brut pentru cedarea folosinței bunurilor

La fel ca în varianta inițială, se propune, pentru veniturile din cedarea folosinţei bunurilor, altele decât veniturile din arendă și din închirierea în scop turistic a camerelor situate în locuințe proprietate personală, stabilirea venitului impozabil la nivelul venitului brut.

Totodată, se instituie obligația înregistrării la organul fiscal competent a contractului încheiat între părţi, precum şi a modificărilor survenite ulterior, în termen de cel mult 30 zile de la încheierea/producerea modificării acestuia.

În cazul contractelor de închiriere aflate în derulare la data de 1 ianuarie 2023, se propune ca înregistrarea contractului încheiat între părți și a modificărilor survenite să se efectueaze în termen de cel mult 90 de zile de la data la care a intervenit obligația înregistrării acestora.

Taxarea câștigului din jocuri de noroc – 1 august

În cazul veniturilor obținute din jocuri de noroc, se propune menținerea modalității de determinare a impozitului pe venit prin aplicarea unui barem de impunere cu tranșe de venit asupra fiecărui venit brut, cu cote de impunere cuprinse între 10% și 40%.

Totodată, baremul de impunere propus cuprinde și modificarea tranșelor de venit.

În cazul veniturilor obţinute ca urmare a participării la jocurile de noroc caracteristice cazinourilor, cluburilor de poker, slot-machine şi lozuri se propune modificarea plafonului neimpozabil la nivelul a 600 lei, inclusiv, pentru fiecare venit brut primit de contribuabil.

Acest lucru ar urma să se aplice de la 1 august.

Angajații part-time vor plăti contribuții la nivelul salariului minim

Se propune introducerea ca bază lunară de calcul al contribuției de asigurări sociale și al contribuției de asigurări sociale de sănătate salariul minim brut pe țară garantat în plată, pentru veniturile realizate în baza contractelor individuale de muncă cu timp parțial al căror nivel este sub nivelul salariului minim brut pe țară garantat în plată.

Astfel, venitul luat în calcul va fi salariul minim brut pe țară în vigoare în luna pentru care se datorează contribuţiile și nu venitul realizat de salariat.

Noi praguri la cei care au venituri din activități independente

Se propune modificarea bazei anuale de calcul al contribuţiei de asigurări sociale, în cazul persoanelor care realizează venituri din activităţi independente venituri și/sau venituri din drepturi de proprietate intelectuală, din una sau mai multe surse şi/sau categorii de venituri, a căror valoare cumulată este cel puţin egală cu 12 salarii minime brute pe ţară, în vigoare la termenul de depunere a Declaraţiei unice privind impozitul pe venit şi contribuţiile sociale datorate de persoanele fizice – Capitolul II. Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România şi contribuţiile sociale datorate, astfel:

Baza anuală de calcul al contribuţiei de asigurări sociale o reprezintă venitul ales de contribuabil, care nu poate fi mai mic decât:

a) nivelul de 12 salarii minime brute pe ţară, în cazul veniturilor realizate

cuprinse între 12 și 24 salarii minime brute pe ţară;

b) nivelul de 24 salarii minime brute pe ţară, în cazul veniturilor realizate de peste 24 salarii minime brute pe ţară

De asemenea, se clarifică prevederile referitoare la obligația depunerii Declaraţiei unice privind impozitul pe venit şi contribuţiile sociale datorate de persoanele fizice – Capitolul I. Date privind veniturile realizate, până la termenul de 25 mai, inclusiv, a anului următor celui pentru care se stabilește contribuția datorată, în cazul contribuabililor care realizează veniturile mai sus menționate dacă acestea cumulate sunt peste plafonul de 12 sau 24 salarii minime brute pe ţară, în vigoare la termenul de depunere a Declaraţiei unice privind impozitul pe venit şi contribuţiile sociale datorate de persoanele fizice – Capitolul II. Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România şi contribuţiile sociale datorate.

Măsura se aplică începând cu veniturile aferente anului 2023.

Mai mult, se propune modificarea bazei anuale de calcul al contribuţiei de asigurări sociale de sănătate, în cazul persoanelor care realizează venituri din activităţi independente, venituri din drepturi de proprietate intelectuală, venituri din asocierea cu o persoană juridică, contribuabil potrivit prevederilor titlului II sau titlului III, venituri din cedarea folosinţei bunurilor, venituri din activităţi agricole, silvicultură şi piscicultură, venituri din investiţii și venituri din alte surse, din una sau mai multe surse şi/sau categorii de venituri, a căror valoare cumulată este cel puţin egală cu 6 salarii minime brute pe ţară, în vigoare la termenul de depunere a Declaraţiei unice privind impozitul pe venit şi contribuţiile sociale datorate de persoanele fizice – Capitolul II.

Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România şi contribuţiile sociale datorate, astfel: Baza anuală de calcul al contribuţiei de asigurări sociale de sănătate o reprezintă:

a) nivelul a 6 salarii minime brute pe ţară, în cazul veniturilor realizate cuprinse între 6 și 12 salarii minime brute pe ţară;

b) nivelul de 12 salarii minime brute pe ţară, în cazul veniturilor realizate cuprinse între 12 și 24 salarii minime brute pe ţară;

c) nivelul de 24 salarii minime brute pe ţară, în cazul veniturilor realizate de peste 24 salarii minime brute pe ţară.

Crește TVA la băuturile care conțin zahăr și în Horeca

Se propune ca, începând cu data de 1 ianuarie 2023, să se excludă din sfera de aplicare a facilității cotei reduse de TVA de 9% a băuturilor nealcoolice care conțin adaos de zahăr sau alți îndulcitori sau aromatizate.

Această măsură are în vedere descurajarea consumul de băuturi răcoritoare îndulcite cu zahăr, băuturi energizante etc., cu impact important asupra sănătăţii consumatorilor.

Totodată, se propune ca, începând cu data de 1 ianuarie 2023, să se aplice aceeași cotă de TVA, respectiv cotă redusă de 9%, atât pentru livrarea de alimente, inclusiv băuturi (cu excepția băuturilor alcoolice și a celor nealcoolice care conțin adaos de zahăr sau alți îndulcitori sau aromatizate), destinate consumului uman şi animal, cât și pentru serviciile de restaurant şi de catering și pentru activitățile de cazare hotelieră.

În acest sens, se are în vedere faptul că serviciile de restaurant şi de catering, pentru care în prezent se aplică o cotă redusă de TVA de 5%, reprezintă servicii care constau, în fapt, în furnizarea de produse alimentare şi/sau de băuturi, preparate sau nepreparate, pentru consumul uman, care intră sub incidența cotei reduse de TVA de 9%.

Pragul de TVA 5% pentru locuințe scade la 600.000 lei

Se propune ca, începând cu data de 1 ianuarie 2023, să se restrângă sfera de aplicarea a cotei reduse de TVA de 5% pentru livrarea de locuințe către persoane fizice, ca parte a politicii sociale, în sensul în care persoanele fizice să beneficieze de această facilitate o singură dată, respectiv să achiziționeze, în mod individual sau în comun cu altă persoană fizică/alte persoane fizice, o singură locuinţă a cărei valoare nu depăşeşte suma de 600.000 lei, exclusiv TVA, cu cota redusă de 5%.

Totodată, se propune ca persoanele fizice care au încheiat acte juridice care au ca obiect plata în avans pentru achiziția de locuințe cu cota redusă de TVA de 5%, anterior datei de 1 ianuarie 2023, să beneficieze de aplicarea cotei reduse de TVA în anul 2023 în condițiile legale în vigoare la data încheierii acestor acte

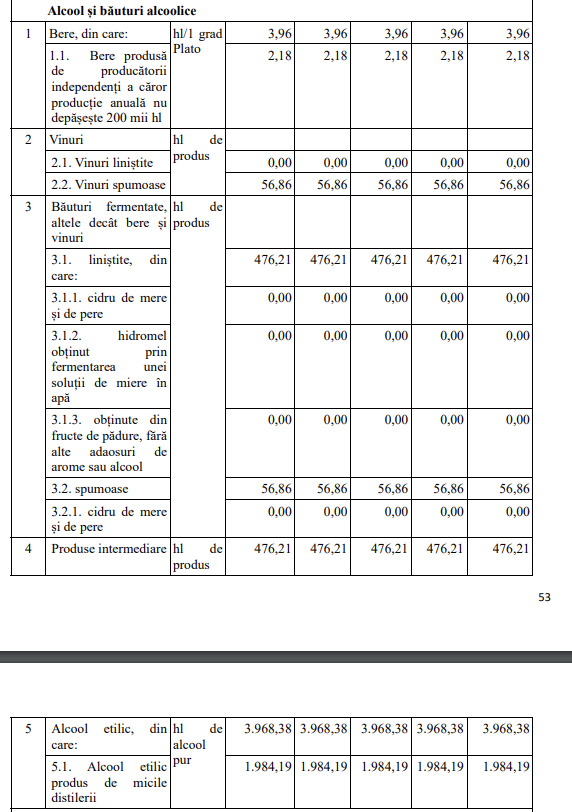

Creștere de accize la tutun și alcool de la 1 august 2022

Se propune creșterea nivelului accizei totale pentru țigarete, începând cu 1 august 2022, de la 563,97 lei/1.000 țigarete la 594,97 lei/1.000 țigarete, precum și adoptarea unui nou calendar de

creștere graduală a nivelului accizei totale pentru țigarete ținând cont de necesitatea respectării legislației unionale în domeniul produselor din tutun, securizarea veniturilor bugetare și asigurarea predictibilității fiscale necesară sectorului.

Se propune majorarea nivelului accizelor pentru alcool și băuturi alcoolice, începând cu 1 august 2022, având în vedere că nivelul accizelor pentru aceste produse nu a mai fost actualizat de la rescrierea Codului fiscal.

Impozitul pe proprietate: nou mod de calcul și utilizarea grilei notarilor. Ministerul Finanțelor va publica valorile

Față de proiectul inițial, în acest caz s-a venit cu unele clarificări. Astfel:

Se propune eliminarea sintagmei ”clădire cu destinație mixtă”, pentru simplificarea modului de calcul al impozitului pe clădiri.

Se propune un nou mod de calcul a valorii impozabile pentru clădirile rezidențiale/nerezidențiale pe baza valorilor cuprinse în Studiile de piață referitoare

la valorile orientative privind proprietățile imobiliare din România, astfel:

a) în cazul clădirilor rezidențiale cota de impozitare de impozitare să fie de minimum 0,1%,

b) în cazul clădirilor nerezidențiale cota de impozitare de impozitare să fie de minimum 0.5%

De asemenea, se propune ca în situația în care Studiile de piață referitoare la valorile orientative privind proprietățile imobiliare din România, administrate de Uniunea Națională a Notarilor Publici din România nu conțin informații despre clădirile sau terenurile acoperite de aceste clădiri de pe raza unei unități administrativ-teritoriale sau valorile sunt mai mici decât cele stabilite conform Codului fiscal în vigoare la 31 decembrie 2022 la calculul impozitului pe clădiri să se aplice următoarele reguli:

a) în cazul unei clădiri rezidențiale, impozitul pe clădiri de calculează prin aplicarea cotei de minimum 0,1% asupra valorii impozabile determinate conform art. 457, din Codul fiscal, în vigoare la data 31 decembrie 2022.

b) în cazul unei clădiri nerezidențiale , impozitul pe clădiri de calculează prin aplicarea cotei de minimum 0,5% asupra ultimei valori înregistrată în baza de date a organului fiscal local, la data de 31 decembrie 2022.

Se propune ca informațiile cuprinse în Studiile de piață referitoare la valorile orientative privind proprietățile imobiliare din România, administrate de Uniunea Națională a Notarilor Publici din România, să se publice pe site-urile oficiale ale Ministerului Finanțelor Publice și Ministerului Dezvoltării , Lucrărilor Publice și Administrației

De la 1 ianuarie 2023 dispare impozitul specific în Horeca

Se propune abrogarea, începând cu data de 1 ianuarie 2023, a prevederilor Legii nr. 170/2016 privind impozitul specific unor activităţi, publicată în Monitorul Oficial al României, Partea I, nr. 812 din 14 octombrie 2016, cu completările ulterioare.

Vor trece pe micro.

Anterior proiectul vorbea despre aplicarea de la 1 august.

Comercianții care au o cifră de afaceri de 10.000 de euro vor trebui să aibă POS

Prin proiectul de act normativ se propune reglementarea modificării pragului cifrei de afaceri, de la 50.000 euro la 10.000 euro în echivalent lei, începând cu care persoanele juridice care desfășoară activități de comerț cu amănuntul și cu ridicata, precum și cele care desfășoară activități de prestări servicii, au obligația de a accepta ca mijloc de plată cardurile de debit, de credit sau preplătite.

Pentru a permite operatorilor economici din categoria celor vizați de prevederile sus-menționate întreprinderea tuturor demersurilor necesare în vederea instalării terminalelor de plată, inclusiv încheierea contractelor aferente cu instituțiile acceptante, s-a prevăzut faptul că măsura va intra în vigoare la data de 1 ianuarie 2023.

Alte prevederi:

Se propune modificarea prevederilor privind transferul dreptului de proprietate şi al dezmembrămintelor acestuia, prin acte juridice între vii asupra construcţiilor de orice fel şi a terenurilor aferente acestora, precum şi asupra terenurilor de orice fel fără construcţii, în sensul în care contribuabilii datorează un impozit care se calculează la valoarea tranzacției prin aplicarea următoarelor cote:

a) 3% pentru construcţiile de orice fel şi a terenurilor aferente acestora, precum şi asupra terenurilor de orice fel fără construcţii, deținute o perioadă de până la 3 ani inclusiv;

b) 1% pentru imobilele descrise la lit. a), deținute o perioadă mai mare de 3 ani.

De asemenea se propune eliminarea plafonului neimpozabil de 450.000 lei reprezentând deducere din valoarea tranzacției la stabilirea venitului impozabil.

Statul speră ca în urma aplicării acestor măsuri să încaseze anul acesta aproape 1,2 miliarde lei, iar din 2023: 10,5 miliarde lei.

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro