Cum a administrat BNR în 2019 rezervele României și câți bani au generat. Rentabilitatea anuală a urcat de la 0,3% în anul 2018 la 0,41% în 2019

Conform statisticilor publicate, 15 bănci centrale au cumpărat pe parcursul anului 2019 cel puțin o tonă de aur, iar cererea pentru metalul galben a provenit exclusiv din partea băncilor centrale din economiile în curs de dezvoltare, se arată în Raportul anual al BNR. Turcia, care a început cumpărările de aur în anul 2017, s-a situat pe primul loc într-un top al cumpărătorilor de aur în 2019, crescând deținerile de aur cu 159 de tone și acumulând un total al rezervelor de aur de 412,5 tone. De asemenea, Polonia a făcut în 2019 cea mai mare achiziție unică de metal prețios, de 94,9 tone aur în luna iunie, în total achizițiile nete anuale fiind de 100 de tone, determinând astfel creșterea stocului de aur deținut la 228,6 tone aur (9% din totalul rezervelor internaționale).

- La 31 decembrie 2019, rezervele internaționale ale României însumau 37,45 miliarde euro, din care 87,9% reprezentau rezerve valutare și 12,1% aur monetar, înregistrând o creștere totală de 650 milioane euro față de sfârșitul anului 2018. Rezerva de aur s-a menținut la circa 104 tone, dintre care peste 61 de tone aflate în custodie la Banca Angliei; o acțiune de verificare la sediul acestei instituții a lingourilor a fost efectuată de către BNR în 2019, pentru al patrulea an consecutiv.

Din punct de vedere valoric, rezerva de aur a României a înregistrat o creștere de 789 milioane euro față de sfârșitul anului 2018 (până la 4,524 mld. euro), ca urmare a majorării prețului aurului pe piețele internaționale. Rezerva valutară s-a micșorat în perioada de referință cu 139 milioane euro, totalizând 32 926 milioane euro la sfârșitul anului 2019.

În anul 2019, în contextul evoluțiilor de pe piețele financiare internaționale a avut loc scăderea randamentului mediu la care au fost investite activele în valută. În aceste condiții, diferențialul dintre rentabilitatea obținută prin plasarea activelor în valută și ratele dobânzilor asociate pasivelor externe ale instituției a devenit negativ.

Politica investițională practicată de către BNR, în conformitate cu strategia de administrare a rezervelor internaționale pentru perioada 2018-2019, a continuat să fie prudentă. Prețul unciei de aur exprimat în dolari SUA s-a majorat pe parcursul anul 2019 cu 18,3%, cea mai mare creștere anuală din 2010, cotația de închidere a zilei de 31 decembrie 2019 fiind de 1 517 dolari SUA. În euro, prețul a crescut în perioada menționată cu 21%.

Creșterea semnificativă a prețului aurului a avut loc între începutul lunii iunie și începutul lunii septembrie, un factor principal constant de influență asupra acestuia fiind sentimentul participanților la piață privind perspectivele economice globale. De asemenea, această tendință a fost susținută de majorarea cererii pentru active sigure, declanșată de reescaladarea tensiunilor comerciale dintre SUA și China și de sporirea incertitudinilor geopolitice și a probabilităților – începând cu luna august – pentru adoptarea unor politici monetare laxe și stimulente fiscale atât în Europa, cât și în SUA, cu impact asupra scăderii ratelor dobânzilor.

Astfel, în data de 4 septembrie prețul unciei de aur a atins nivelul maxim de tranzacționare al ultimilor șapte ani, de 1 557,11 dolari SUA. Apetitul investitorilor pentru aur a fost evident pe parcursul anului, după cum s-a observat și în creșterea semnificativă a fluxurilor din partea fondurilor de investiții tranzacționabile la bursă (exchange traded funds – ETF) pentru care aurul este activ suport, în cererea robustă a băncilor centrale, dar și în creșterea poziționării investiționale pe termen lung reflectată de contractele futures tranzacționate.

Un alt aspect important în evoluția metalului prețios în anul 2019 este reflectat de faptul că băncile centrale s-au situat pentru al zecelea an consecutiv în poziția de cumpărător net. Rezervele globale de aur au crescut pe ansamblul anului 2019 cu 650,3 tone (o majorare de nivel mai mare s-a înregistrat o singură dată în ultimii 50 de ani), subliniind astfel importanța pe care băncile centrale o acordă aurului ca activ în cadrul rezervelor internaționale.

În anul 2019, au fost urmăriți principalii parametri strategici pentru activitatea de administrare a rezervelor internaționale, stabiliți de către Consiliul de administrație al BNR la începutul anului 2018 pentru perioada 2018-2019. Aceștia au vizat un cadru care să permită obținerea unei performanțe investiționale cât mai ridicate pe ansamblul perioadei de aplicare a strategiei, prin practicarea unui management prudent și eficace al rezervelor, centrat pe diversificarea riscurilor bilanțiere ale instituției, pe siguranța și lichiditatea plasamentelor.

Ce a urmărit BNR în activitatea de administrare a rezervelor internaționale:

- compoziția rezervei valutare: euro – între 55 și 85% din total; dolarul SUA – între 10 și 35% din total; alte valute – maximum 20% din total;

- o durată medie de până la 1 an și 3 luni pentru întreaga rezervă valutară;

- o tranșă de investiții care vizează îmbunătățirea rezultatelor din activitatea de administrare a rezervelor internaționale;

- categorii de emitenți eligibili: (i) Guvernul SUA; (ii) agenții guvernamentale sau sponsorizate de Guvernul SUA; (iii) guvernele țărilor membre ale Uniunii Europene; (iv) agenții guvernamentale sau sponsorizate de guvernele țărilor membre ale UE; (v) Guvernul Japoniei; (vi) alte guverne care beneficiază de rating minim A-; (vii) instituții supranaționale; (viii) entități private emitente de obligațiuni garantate cu active;

- limita de expunere față de entități private emitente de obligațiuni garantate cu active: 10% din totalul rezervelor internaționale;

- limita de expunere față de entități private, altele decât cele emitente de obligațiuni garantate cu active: 10% din totalul rezervelor internaționale.

În cursul anului 2019, BNR a început să investească în obligațiuni sustenabile, demersul vizând în prima fază obligațiunile „verzi” și alte obligațiuni din această categorie emise de emitenții deja aprobați, care beneficiază de același risc de credit ca și obligațiunile convenționale emise de aceștia. De asemenea, s-a menținut restricția privind efectuarea de plasamente la contrapartide private.

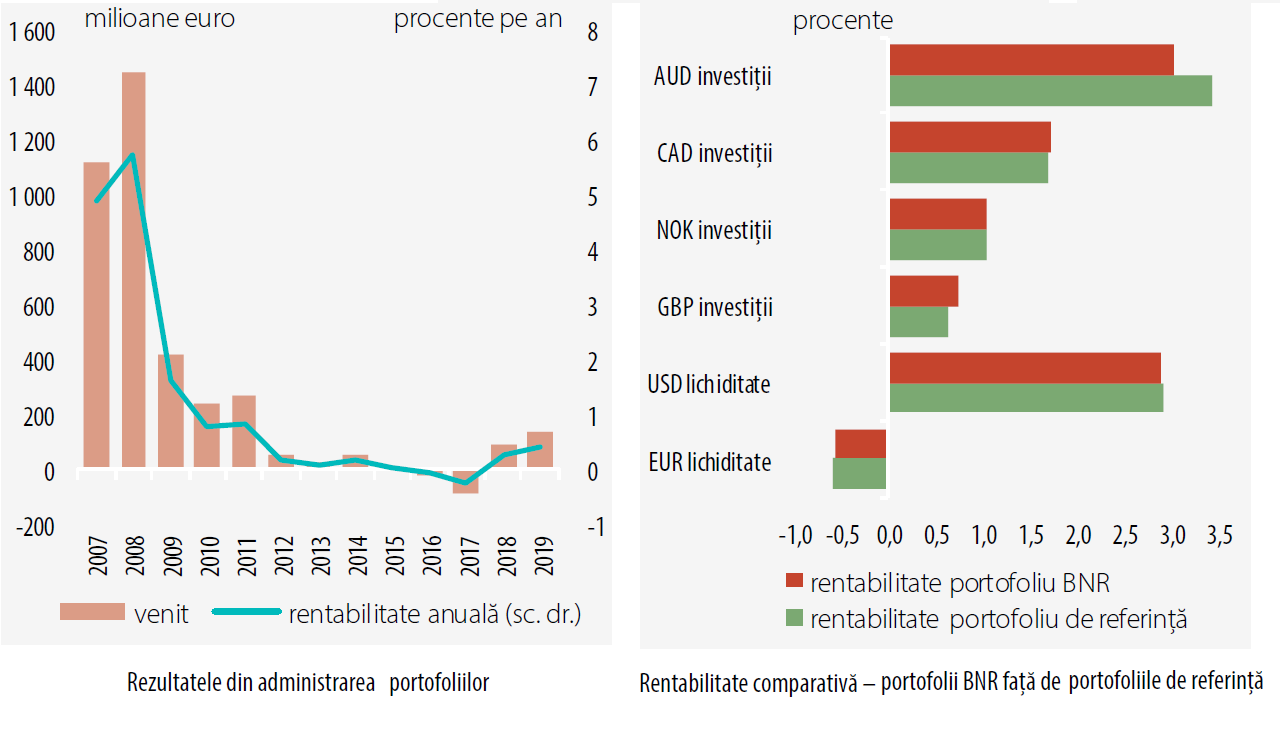

- Scăderea nivelurilor randamentelor la care au fost remunerate investițiile realizate în cadrul activității de administrare a rezervelor internaționale a contribuit la diminuarea veniturilor potențiale din plasamente, dar efectul pozitiv al aprecierii de capital a fost dominant și a determinat creșterea rentabilității anuale obținute din administrarea portofoliilor, de la 0,3% în anul 2018 la 0,41% în 2019. În același interval, veniturile economice aferente activității de administrare a portofoliilor au crescut de la 98 milioane echivalent euro la 138 milioane echivalent euro.

- Rentabilitățile anuale ale portofoliilor de lichiditate ale BNR, denominate în euro și dolari SUA, s-au situat la nivelurile de -0,57% și respectiv 2,90%. Portofoliile de investiții – denominate în lire sterline, coroane norvegiene, dolari canadieni și dolari australieni – au înregistrat rentabilități anuale pozitive, cuprinse între 0,75% și 3,06%.

Rezervele internaționale ale României au rolul de mecanism fundamental de protejare a economiei împotriva șocurilor externe adverse și conferă credibilitate statului în plan internațional. În același timp, acestea constituie un instrument important în implementarea politicii monetare și de curs de schimb a BNR, precum și în gestionarea datoriei externe a României, publică și privată. Totodată, rezervele internaționale contribuie la asigurarea stabilității financiare interne.

Țările emergente cu acces la piețele de capital la costuri rezonabile, cum este și cazul României, folosesc de regulă rezervele valutare – parte a rezervelor internaționale – în scop preventiv, pentru combaterea riscurilor ce derivă dintr-o eventuală deteriorare a soldului contului curent. În economiile cu regim de curs de schimb de tip flotare controlată, un factor care joacă un rol important în stabilirea nivelului optim al rezervelor valutare îl constituie volatilitatea monedei locale, în special în momentele de turbulențe pe piețele financiare.

Criza financiară globală declanșată în anul 2008 a determinat schimbarea percepțiilor privind gradul optim de adecvare a rezervelor (chiar și în cazul economiilor dezvoltate), ca urmare a accesului redus la lichiditate al statelor – în condiții acceptabile – în perioadele cu tensiuni ridicate pe piețele financiare. Rezervele internaționale pot facilita accesul la finanțare în astfel de momente. În cadrul activității de administrare a rezervelor internaționale, BNR urmărește asigurarea unui nivel adecvat al acestora, astfel încât să fie îndeplinite cumulativ o serie de obiective. Sunt urmărite în primul rând lichiditatea și siguranța, iar în subsidiar obținerea de profit, administrarea rezervelor internaționale de către BNR fiind efectuată în condiții de apetit redus față de risc.

Astfel, maximizarea valorii rezervelor internaționale are loc în condițiile respectării unor limite de risc prudente, care asigură disponibilitatea permanentă a acestora pentru utilizare în caz de necesitate. Ultimele tendințe la nivel global vizează un rol activ al băncilor centrale în promovarea investițiilor sustenabile. La nivelul administrării rezervelor internaționale, acesta poate fi îndeplinit prin adăugarea sustenabilității investițiilor drept obiectiv, alături de cele trei obiective clasice. Această abordare este cu atât mai oportună cu cât absența luării în calcul a considerentelor referitoare la sustenabilitate ar echivala cu neglijarea unui factor ce potențează valoarea pe termen lung a investițiilor.

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro