De ce statul se împrumută mai scump, deși creșterea economică este mare

Frecvent auzim de creșterea economică mare pe care o înregistrează România, de 4% în primul semestru din acest an. Totuși, în aceste condiții, țara noastră se împrumută din ce în ce mai scump atât de pe piața internă, cât și externă. Dacă economia merge așa de bine, de ce se împrumută statul mai scump? Dacă ne uităm la economie, vedem că a urcat costul împrumuturilor din cauza inflației, pe piața internă, iar această creștere a prețurilor de consum a fost determinată, într-o mare măsură, de majorările salariale ale Guvernului care au dus la exces de cerere agregată. În cel de-al doilea trimestru s-a remarcat și aprecierea cotației prețului petrolului, ceea ce a mai dat un zvâc inflației. Pe piața externă influența a fost dată, în principal, de randamentele în creștere la nivel internațional, ceea ce a afectat și economiile mari.

Forte pe scurt:

- Statul cheltuie mai mult decât poate Fiscul să încaseze

- Costul împrumuturilor statului pe piața internă și externă este în continuă creștere

- Datoria guvernamentală este în urcare

- Adrian Codîrlașu: Pe piața locală, datorită ratei inflației ridicate s-a dus în sus toată curba de randamente, de la dobânzile pe piața monetară până la yield-urile la titlurile de stat. La titlurile de stat, la orice emisiune nouă statul va plăti mai mult ca și cupoane.

- Ionuț Dumitru: Dacă ne uităm la ce s-a întâmplat de la sfârșitul anului trecut și până acum, principalul factor care a tras toate dobânzile în sus a fost decizia BNR de a crește dobânda de politică monetară, ca reacție la o creștere de inflație destul de rapidă. În contextul acesta au crescut toate dobânzile, apoi au mai fost și alți factori, legați de lichiditatea din piață.

O privire asupra execuției bugetare la opt luni ne arată că au urcat cheltuielile într-un ritm mai accelerat decât veniturile. Practic Fiscul, care oricum nu este reformat și nu reușește să încaseze nici măcar cât TVA ar trebui, nu poate să țină pasul cu ritmul în care Guvernul consumă.

Cheltuielile au urcat cu 18%, la aproape 197 miliarde lei, în primele opt luni, dar uitându-ne în interiorul acestora, se fac remarcate cele de personal cu un plus de 25,2%, cele cu dobânzile, cu 21,3% și asistența socială, cu 12,8%. La investiții a fost creșterea mare, de peste 50%, datorită plusului de la începutul anului, dar acest procent se diminuează lună de lună la o rată așa de mare, încât este posibil să ajungă aproape de zero la finalul anului. Practic, s-au consumat pe investiții din ce în ce mai putini bani, în următoarele luni.

În condițiile unor cheltuieli în creștere cu 18%, veniturile la buget au urcat cu 13,7%. Peste toate acestea, deficitul bugetar este mai mare de dublu la opt luni, comparativ cu aceeași perioadă a anului trecut, ajungând la 14,5 miliarde lei. Reprezintă 1,54% din PIB, iar anul trecut era de 0,76%, în aceeași perioadă. Pentru a sumariza cele spuse mai sus, este ca și cum soțul sau soția aduce în casă un salariu, dar celălalt îl cosumă și mai face și un mic credit pentru a mai lua o pereche de blugi. Împrumutul este la costuri mai mari, pentru că a crescut dobânda.

Asta ne duce la împrumuturile statului.

Finnațele se împrumută din ce în ce mai scump

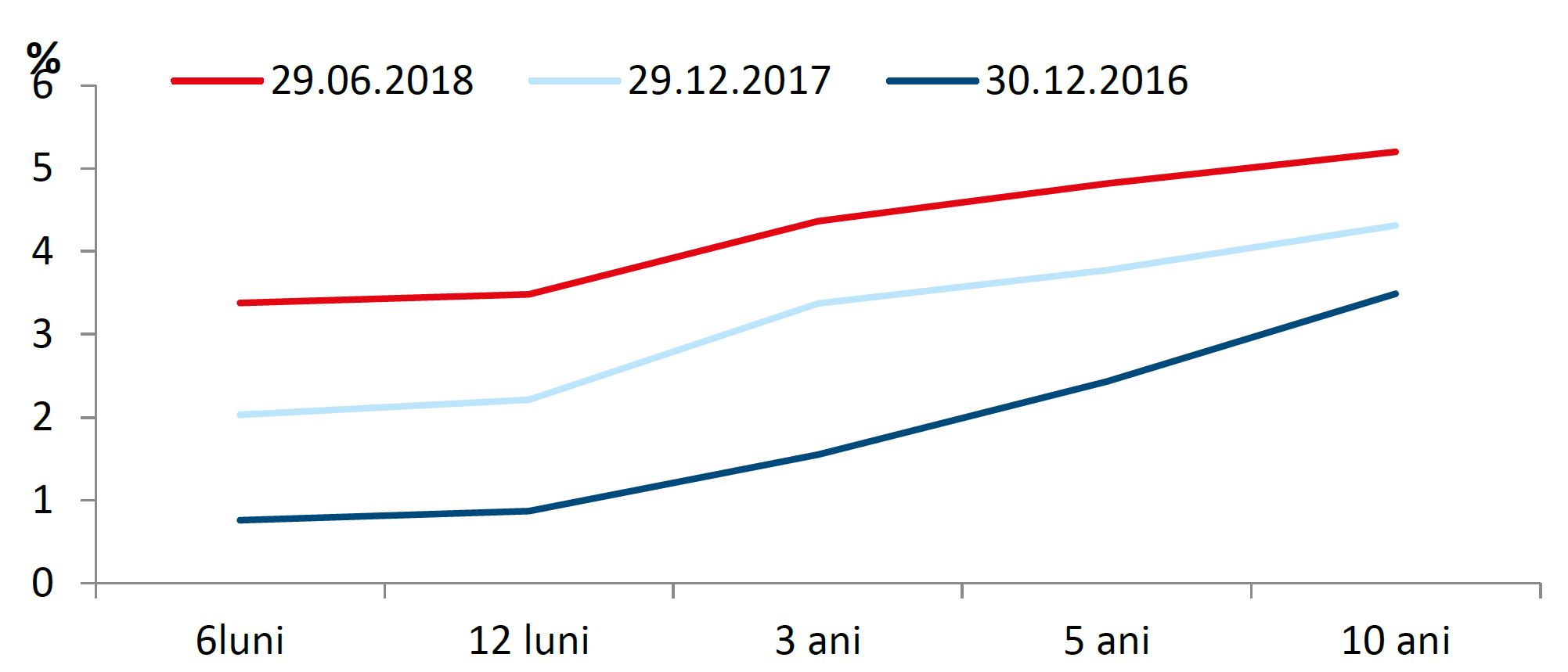

Să începem cu un grafic care arată evoluția randamentelor pe piața secundară internă.

Sursa: BNR și CPBR

Ne-am uitat pe dobânzile la împrumuturi pe diferite tipuri de maturități. La finalul anului 2016, de exemplu, randamentul la 6 luni era de 0,71%, la sfârșitul anului 2017 de 1,96%, iar la jumătatea acestui an a ajuns la 3,07%. Să ne uităm cum este la cele cu maturitatea la 12 luni: 0,93%, în 2016, 2,08%, în 2017, și 3,86%, la finalul lunii iunie 2018. La împrumuturile pe 10 ani avem astfel: 3,47% (în 2016), 4,31% (în 2017) și 5,21% (iunie 2018).

Ce spune MFP, referindu-se la acest grafic:

- La sfârșitul anului 2017, ratele dobânzilor aferente titlurilor de stat românești în lei s-au situat peste nivelurile de la sfârșitul anului 2016, în primele 6 luni din anul 2018 menţinându-se o tendință de creștere comparativ cu sfârșitul anului 2017.

- Ca urmare a strategiei consecvente de-a lungul ultimilor ani de dezvoltare a pieței titlurilor de stat, coroborată cu un context de piață favorabil, în primele nouă luni din anul 2017, piața internă a titlurilor de stat a înregistrat evoluții pozitive, demonstrându-și reziliența la perioadele de volatilitate generate de factori externi, randamentele titlurilor de stat românești înregistrând o tendință de scădere. În ultimele 3 luni ale anului 2017 contextul din piață a fost caracterizat prin modificari la nivelul lichidității, precum și de așteptările privind creșterea inflației, factori care au influențat creșterea randamentelor pentru toate maturitățile emise de MFP, mai accentuat pentru segmentul scurt al curbei randamentelor titlurilor de stat.

- Aşa cum rezultă din grafic, la sfârșitul anului 2017 ratele dobânzilor aferente titlurilor de stat românești în lei s-au situat peste nivelurile de la sfârșitul anului 2016, în primele 6 luni din anul 2018 menţinându-se o tendință de creștere comparativ cu sfârșitul anului 2017.

Creșteri mari sunt și la obligațiunile în euro. Datele MFP arată, de asemenea, o creștere, dar cel mai bun exemplu poate fi ce s-a întâmplat în acest an, în decurs de câteva luni.

Ministerul Finanțelor Publice (MFP) s-a împrumutat joi la costuri mai mari de pe piețele externe, dacă facem comparația cu emisiunea din februarie, care a fost tot în euro. În condițiile în care atunci a existat o serie de obligațiuni la 12 ani, dar la un cost de 2,5%, și încă una la 20 de ani de 3,375%, acum avem una la 10 ani cu dobânda de 2,875%, și cealaltă tot la 20 de ani, dar cu 4,4125%. Trebuie luat în considerare faptul că, cu cât maturitatea e mai mare, cu atât crește costul. Astfel, dacă ne uităm la comparația dintre cea la 12 ani (din februarie) și cea de acum, la 10 ani, diferența este mare. Mai mult, deși Ministerul spune că oferta a fost suprasubscrisă de 1,6 ori, a acceptat mai puțin decât și-a propus, probabil din cauza costului. Doar 70% din suma programată a fost atrasă.

Cotațiile CDS (credit default swap) ale României, reprezentând prețul asigurării contra riscului de neplată, au înregistrat o scădere de aproximativ 15 puncte de bază pe parcursul anului, nivelul de la sfârșitul anului 2017 fiind comparabil cu nivelurile înregistrate de alte țări din regiune, precum Bulgaria și Ungaria. CDS este indicatorul ce reflectă percepția investitorilor asupra riscului de țară și împactează costurile de finanțare a țării respective.

Uitându-ne la Germania, de exemplu, vedem o creștere la obligațiunile pe 10 ani, ceea ce ne relevă faptul că România nu este singura țară care se confruntă cu aceste randamente în creștere.

Sursa: FT

La fel și SUA:

Sursa: FT

„Pe piața locală, datorită ratei inflației ridicate s-a dus în sus toată curba de randamente, de la dobânzile pe piața monetară până la yield-urile la titlurile de stat. La titlurile de stat, la orice emisiune nouă statul va plăti mai mult ca și cupoane. Pe de altă parte, pe piața internațională în special la dolar randamentele cresc și sunt într-un proces de creștere și probabil vor mai crește în viitor. Prin urmare, și la emisiunile externe costurile cresc și vor crește”, a declarat Adrian Codîrlașu, președinte CFA România.

Potrivit acestuia, la aprecierea inflației a contribuit și creșterea accelerată a salariilor și politica fiscală procicliclă.

„Anul trecut au contribuit creșterea accizelor la combustibil, creșterea prețului petrolului pe piața internaționlă și creșterea inflației la nivel internațional. Deci avem și inflație importată. Este un cumul de factori. Unii sunt dați de Guvern prin creșterea salariilor și a accizei, iar alții țin de piața internațională”, a explicat Codîrlașu.

Același lucru spune și Ionuț Dumitru, președintele Consiliului Fiscal, că randamentele au crescut în urma inflației ridicate.

„Au fost mai mulți factori. În primul rând creșterea dobânzilor de către BNR, ca reacție la creșterea inflației. Dacă ne uităm la ce s-a întâmplat de la sfârșitul anului trecut și până acum, principalul factor care a tras toate dobânzile în sus a fost decizia BNR de a crește dobânda de politică monetară, ca reacție la o creștere de inflație destul de rapidă. În contextul acesta au crescut toate dobânzile, apoi au mai fost și alți factori, legați de lichiditatea din piață”, a spus Dumitru.

El a vorbit și despre motivele inflației, menționând majorările salarile, în general excesul de consum, de cerere agregată alimentată de majorările de venituri.

„Excesul de cerere agregată elimentează inflația de bază, cea alimentată de cerere. Au mai fost și factori exogeni legaí de prețul petrolului, prețurile administrate”, a mai arătat președintele Consiliului Fiscal.

Analizând rapoartele BNR cu privire la inflație, reiese că în primul semestru principalii determinanți au fost excedentul de cerere agregată, creșterea abruptă a prețului petrolului pe piețele internaționale, majorarea accizei la țigări, creșterea costurilor de producție.

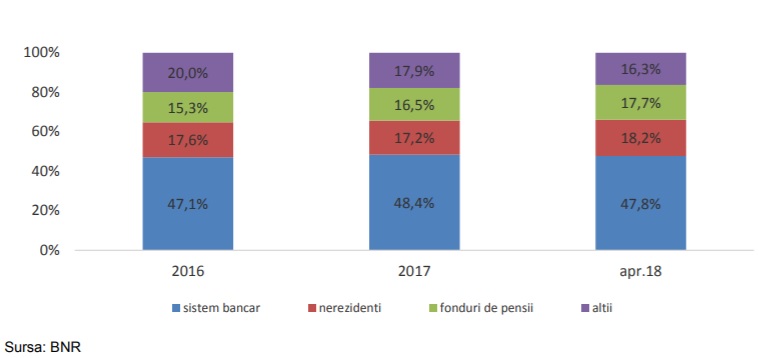

Băncile, investitorii străini și fondurile de pensii, principalii investitori de pe piața internă din România

Conform unui raport al Finanțelor, în contextul unui avans moderat al activității de creditare a instituțiilor financiare pe parcursul anului 2017 și a episoadelor caracterizate de surplus de lichiditate existent în piață, băncile comerciale au continuat să fie principalii investitori pe piața internă a titlurilor de stat, deținând în portofoliu la sfârșitul anului 2017 48,4% din volumul total al titlurilor de stat emise pe piaţa interna, fiind urmate de investitorii nerezidenţi cu detineri relativ constante, in jurul valorii de 18%, în timp ce fondurile de pensii au înregistrat o creștere a deținerilor de la 15,3% la sfârșitul anului 2016 la 16,5% la sfârșitul anului 2017, pentru a ajunge la 16,8% la sfârșitul lunii martie 2018.

“La sfarsitul lunii aprilie 2018, bancile comerciale dețineau 47,8% din totalul titlurilor de stat emise pe piața internă fiind urmate de investitorii nerezidenti în creștere față de sfârșitul anului 2017 la 18,2%. Creșterea a fost înregistrată și de către fondurile de pensii care la sfârșitul lunii aprilie 2018 reprezentau 17,7% din totalul titlurilor de stat emise pe piata internă. Cererea investitorilor locali s-a axat în principal pe maturitățile de până la 7 ani, şi marginal pentru maturități mai lungi, în special pentru seriile de titluri incluse în indicii regionali”, se arată în document.

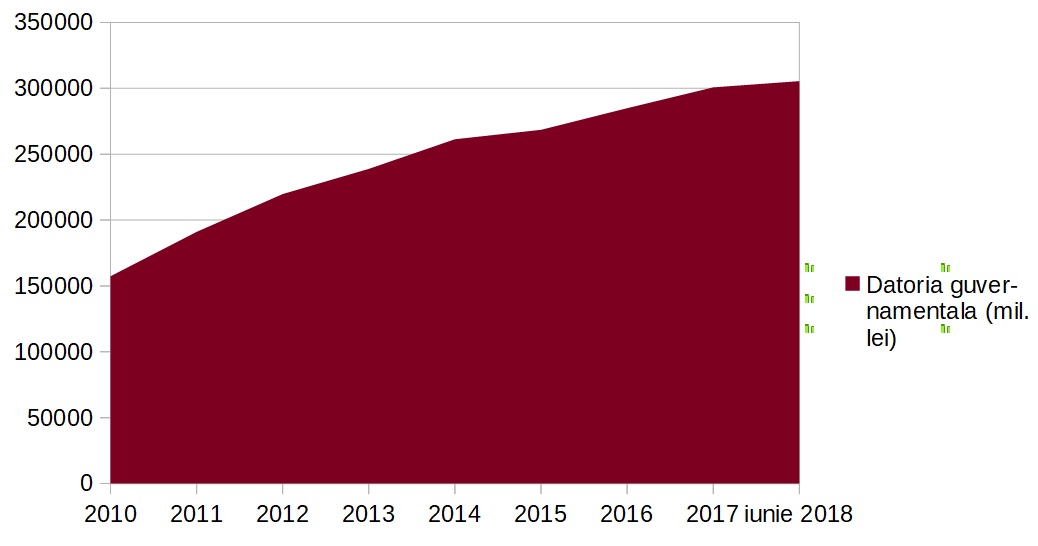

Datoria guvernamentală este mare și urcă

Potrivit datelor publicate de Ministerul Finanțelor Publice, datoria guvernamentală ca procent din Produsul Intern Brut a scăzut cu 0,1 puncte procentuale, la jumătatea anului, reprezentând 34,9% din PIB. Conform metodogiei UE, ponderea în PIB s-a calculat luând în considerare suma PIB-urilor realizate în ultimele 4 trimestre, adică circa 875 miliarde lei.

În practică, datoria a crescut de la începutul acestui an cu 4,72 miliarde lei, la 305,5 miliarde lei.

Cea mai mare parte din sumă, circa 96,6%, este datorie pe termen mediu și lung, iar restul pe termen scurt, circa 10,1 miliarde lei.

În funcție de instrumentul în care este datoria, cea mai mare parte, peste 246,3 miliarde lei, reprezintă titluri de stat. Datoria administrației publice centrale a urcat cu 1,74%, la 291,1 miliarde lei, iar cea a administrației locale a scăzut cu 1,89%, la 14,3 miliarde lei.

Grafic realizat pe baza datelor MFP

În ultimii patru ani și jumătate datoria, raportată la PIB, a scăzut constant, pe măsură ce a urcat și PIB-ul. În 2014, de exemplu, la un PIB de peste 668,1 miliarde lei, datoria reprezenta 39,1%. Dar, în termeni nominali, aceasta a urcat de la 261,4 miliarde lei, la 305,5 miliarde lei, în iunie 2018.

Din 2010 și până la jumătatea acestui an datoria a crescut cu 94%. Având în vedere perspectiva cheltuielilor bugetare și a deficitului, datoria guvernamentală își va continua trendul ascendent.

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro