Despre recesiuni si semnale nebagate in seama

Voi aborda altfel discutia despre recesiuni, incercand sa argumentez ca ele nu sunt chiar atat de impredictibile cum se crede – sau asa cum se doreste sa credem noi, oamenii de rand.

M-am saturat sa aud “argumentul’ ca de vina este criza sau recesiunea, de parca ele ar fi venit asa, pe nepusa masa.

Si trebuie sa intelegem ca este vital sa avem strategii si bugete care sa tina cont de ele – nu peste foarte multa vreme.

Cum putem anticipa?

Exista semnale care ne spun ca o recesiune economica este probabila intr-un anumit orizont de timp? Care sunt sunt semnalele si care este acel orizont?

Cum putem anticipa?

Analizand cat mai multe recesiuni si, mai ales, perioadele premergatoare, in economii mature, care fac “legea”. Cu care suntem corelati din nenumarate motive.

Ne vom axa pe SUA, care, pe langa faptul ca este cea mai mare economie a lumii, dispune si de moneda in care se coteaza cam toate resursele care conteaza: petrol, metale, ba chiar si banii “celorlati”. In plus, la ei exista studii si analize ale institutiilor americane de varf (Fed, in special) care au la baza seturi de date suficient de lungi. Vom alege cativa indicatori care si-au dovedit in timp relevanta.

Exista semnale?

Da. Vom analiza trei indicatori destul de cunoscuti care au avut “comportamente” relevante.

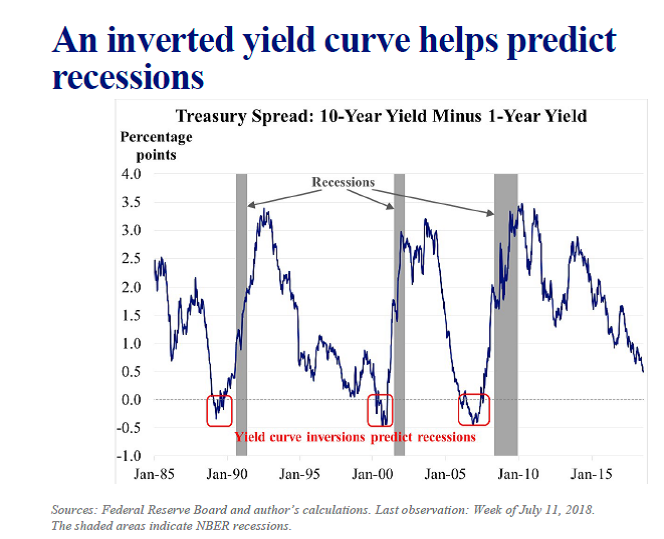

- Diferenta intre ratele dobanzilor obligatiunilor publice cu maturitate la 10 ani si cele cu maturitate mai apropiata (3 luni, 1 an sau 2). Se “vaneaza” momentele cand apare “inverted yield curve”,

What is an Inverted Yield Curve?

An inverted yield curve is an interest rate environment in which long-term debt instruments have a lower yield than short-term debt instruments of the same credit quality. This type of yield curve is the rarest of the three main curve types and is considered to be a predictor of economic recession.

Este, probabil, cel mai urmarit indicator in SUA, pentru anticiparea recesiunilor, cand “lumea” simte fie ca e prea bine ca sa tina la nesfarsit, fie ca e momentul sa stea pe cash -dar nu avem ceva concret… Iata si de ce:

Figure 1 plots the difference between the yield on 10-year Treasury securities and the yield on 3-month Treasury securities at a monthly frequency. This yield spread is one commonly used measure of the slope of the yield curve (also known as the term structure) across time. As Figure 1 shows, yield curve inversions have regularly occurred prior to periods of economic recessions since the 1960s. Recession periods are defined by the National Bureau for Economic Research (NBER) Business Cycle Dating Committee.

Toate recesiunile de dupa 1954, noua la numar (zonele gri din graficul de mai sus), au prezentat ca simptom “inverted yield curves” in cazul obligatiunilor la 10 ani versus cele la 3 luni.

Ultimele patru recesiuni din perspectiva acestui indicator (10YT-3MT ) arata asa:

Nici la un an lucrurile nu se schimba.

Iata cum arata ultimele trei recesiuni, intr-o lucrare a “sefului” Fed din St Louis, James Bullard, in cazul spreadului obligatiunilor la 10 ani versus cele la 1 an, in iulie 2018.

Si iata cum arata si spreadul 10YT vs 2YT, pe ultimele 5 recesiuni.

Unii folosesc si spreadul dintre obligatiunile cu maturitate chiar mai mica (5ani) , dar cel mai folosite sunt cele la 10 ani.

Cum arata dinamica recenta (din 2014, de exemplu)?

Avem un canal de trend principal down cat se poate de clar, cu alte “minicanale” de trend secundare up-down care au testat si definit liniile suport si de rezistenta. Ba chiar un canal secundar foarte agresiv down pe final de an 2018.

Din punct de vedere tehnic (analiza tehnica avand la baza canale de trend) este de asteptat ca mediana canalului rosu sa intersecteze axa timpului in 2019.

OK, cat dureaza de la aparitia “inverted yield curve” pana cand incepe recesiunea?

Kevin L. Kliesen, tot un analist Fed ne spune ca aceasta inversiune apare cu cateva luni inainte de recesiune, in medie cu 10 luni (intre 5 si 16 luni)

Putem nota ca, daca se pastreaza canalul de trend, acest indicator ne semnaleaza un posibil inceput de recesiune la 5-16 luni de la aparitia lui.

Adica, in zona sfarsitului de 2019 sau in prima jumatate a lui 2020.

- Somajul

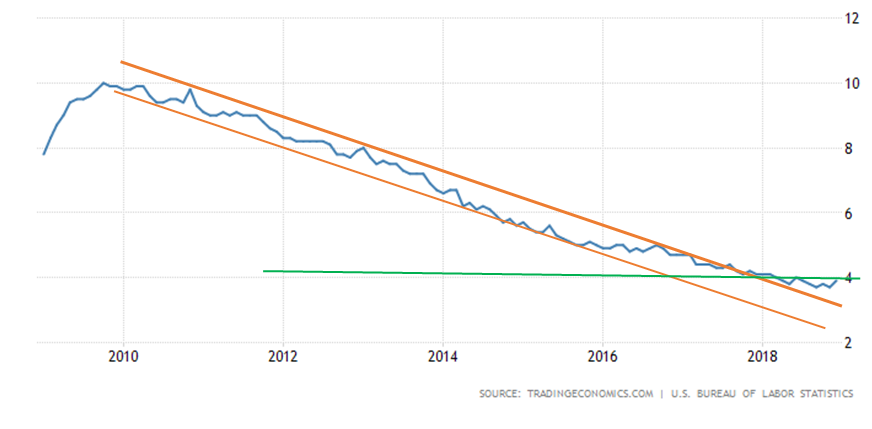

Si in acest caz discutam de trend. Un somaj mic este evident un semnal foarte bun pentru economie, doar ca somajul nu poate scadea la nesfarsit.

Undeva, cumva, “intoarce”.

Tot Mr Kliesen, ne spune:

Historically, a trough in the unemployment rate also tends to be a reliable predictor of a business recession. This fact can be visually verified in Figure 2, which plots the civilian unemployment rate for all persons ages 16 and over since June 1954. As seen in Figure 2, the unemployment rate tends to reach a trough shortly before an economic recession. Once the recession begins, unemployment rises sharply.

Ce observam?

-In general somajul a intors undeva intre 4 si 6% (sagetile rosii), intr-un singur caz la peste 6% (dupa o recesiune scurta, probabil prea scurta pentru a corecta suficient) si in doua cazuri sub 4%.

Putem spune ca este o performanta notabila faptul ca pana acum somajul nu a ”intors”, este sub 4% de ceva vreme.

Dinamica pe ultimii 10 ani arata asa:

Ce observam: avem un canal de trend foarte ingust down, de prin 2010 pana in 2017, inceput de 2018.

Apoi canalul de trend a fost spart in sus si acum avem o dezvoltare laterala cu rezistenta la 4% si suport la 3,7%. Foarte probabil sa fim acum in acea zona de “intoarcere”, desi inca nu avem un canal up format este greu sa presupunem ca somajul mai poate pastra acea panta, dezvoltarea laterala este de urmarit in aceste momente – la pragul de 4%.

Daca se confirma intoarcerea de trend adaugam intre 5 si 16 luni si avem o perioada in care recesiunea este probabil sa se manifeste. Adica undeva in zona lui 2019, de la jumatate incolo, sau inceput de 2020, cel mai tarziu.

PIB real vs PIB potential.

De fapt diferenta intre PIB real (PIB nominal corectat cu deflatorul PIB) si PIB potential impartita la PIB real, ca sa lucram in multiplii mai sugestivi.

Graficul arata cam asa:

Observam, in principal cateva “lucruri”:

– panta de dezvoltare up si frecventa recesiunilor scade usor odata cu trecerea timpului. Dar ultimele trei dezvoltari au pante identice.

-avem patru rezistente principale la care indicatorul intoarce (am atins-o pe a doua, prin prima a trecut ca prin branza)

-durata perioadelor de expansiune creste si ea usor, ultima pare sa fie comparabila cu cea mai mare. Va tine la nesfarsit? Nu, evident!

Acest grafic, un pic mai greu de interpretat, ne spune destul de clar ca inca nu a venit vremea unei recesiuni.. (putin probabil in 2019, dar posibil) Dar si ca nu e foarte departe.

Avem nevoie, pentru confirmare, de o spargere in jos a liniei suport de trend up, care pare sa fie si linia de dezvoltare naturala (avem o intreaga discutie aici, unghiul natural se modifica pe perioade mai mari de timp) sau de un triunghi orizontal la top, sau macar un “Z”, o testare, inainte de a intoarce. Sau de orice formatiune care, de regula, precede o intoarcere “clasica”pe grafice lungi.

Abia apoi, dupa cateva luni, apare si recesiunea.

Orizontul de timp

Ideal ar fi ca toti cei trei indicatori analizati sa fie in zona de semnalizare. Nu sunt acum. Sa completam si cu alti indicatori relevanti, dovediti.

Niciodata lucrurile nu sunt ca la carte, asta stim, probabil, mai toti!

Sintetizand:

– inca nu avem inverted yield curve (se testeaza acum doar la obligatiunle cu maturitate mai mica, avem un semnal usor). Indicatorul 10YT-3MT anticipeaza sfarsitul anului2019 inceputul lui 2020

– somajul a iesit chiar din canalul 4-6%, in jos, acum se dezvolta lateral, putin probabil sa “sparga” si mai jos, ma astept sa se formeze un canal up in urmatoarele luni.

Indicatorul somaj anticipeaza jumatate-sfarsit de 2019 , inceput de 2020 cel mai tarziu

– otput gapul PIB-ului (sau GDP, cum vreti)

Asta ne indica o (posibila) recesiune viitoare doar prin prisma atingerii celui de-al dolilea nivel de rezistenta, care trebuie sa fie urmat de o perioada de cateva luni bune, cu sau fara dezvoltari orizontale. Dar musai cu spargerea down a canalului de trend.

Pare sa ne indice mai degraba ca recesiunea va fi in 2020, pe final.

In concluzie, un orizont decent de timp pentru inceputul unei noi recesiuni economice pare sa fie cel mai devreme jumatatea anului 2019, mai probabil, sfarsit de 2019, inceput 2020, si cel mai tarziu pe final de 2020.

Pe de alta parte trebuie sa luam in calcul si posibilele reactii ale administratiei SUA si a Fedului.

Spreadul ala buclucas care “naste” Inverted yield curve depinde atat de perceptia capitalului privind dezvoltarea pe termen mai lung , care da yieldul la 10YT (daca pun banii la ciorap masiv “percepand” ca trebuie sa stea pe cash sau pe active care se pot transforma repede in collateral sau lichiditati, la nevoie, petru ca vor veni in scurt timp vremuri grele, scade si yieldul la 10YT) cat si de deciziile politicii monetare a Fed, via FOMC ( adica decizia o ia nu doar “seful”, ci tot boardul).

Cresterea ratei de politica monetara va ingusta spreadul, de unde si nervozitatea lui Trump pe Powell (chit ca el are doar un vot si decizia se ia prin 8 voturi, din cate imi aduc aminte)

Desigur Fedul nu creste rata ca asa a visat, se fac analize privind inflatia pe termen mediu si scurt, dinamica economiei (GDP si somajul in special) de unde si multitudinea de interpretari de tot felul.

Ba ca trebuie sa scada rata pentru a intarzia inversarea (care nu produce, prin ea insasi o recesiune, este doar un semnal), ba ca tebuie sa o creasca pentru ca GDP-ul si somajul nu gafaie –inca – si se previne astfel o presiune inflationista peste un anumit prag.

Presiunile inflationiste nu au depasit pragul critic de 2%, au “ricosat” cumva, asa ca este de asteptat ca politica Fed sa devina mai “blanda”, sa nu mai avem cresteri de dobanda atat de dese ca in 2018, poate chiar deloc, dar nu ma astept sa avem taieri de dobanda in 2019. In plus, ochii pe inflatie!

Posibil ca indicatorul spreadului de dobanda va sparge undeva in zona superioara a canalului de trend, prin scaderea (necontolabila de nimeni) a yieldului la 10 YT chiar daca se mentine cel la 3 luni via Fed Sau scade usor, cum vrea Trump. ( sa notam aici ca si PSD s-a zburlit si el la BNR ca de ce creste ROBOR, sau dobanda de politica monetara. Foarte rau e ca la noi inflatia este mai mare ca rata. Si nici noi nu suntem SUA si nici leul nostru nu este dolarul american! Si aceste analize nu sunt valabile decat pe piete foarte mari si lichide, de aceea este mult mai sanatos sa analizezi recesiunea in SUA, noi o vom “urma” negresit, ba chiar mai abitir, la ce boi avem la caruta)

Una peste alta putem spune ca recesiunea viitoare nu este o “lebada neagra”, nici macar o “incertitudine” din punct de vedere al aparitiei ei in viitor – fac referire la cateva articole aparute pe platforma)

Avem un orizont de timp: 2019-2020.

Cum sta situatia la noi, din punct de vedere al somajului, ca sa verificam macar un indicator la care avem date cat de cat clare.

In comparatie cu SUA

Putem spune ca suntem corelati ca “directie” chiar daca la noi perioada de expansiune nu a dus la o panta relativ constanta a scaderii somajului, ca in SUA. Suntem o economie mica, o piata si mai mica, vom urma trendul dat de marile economii ale lumii, SUA fiind cea care cam da tonul de vreo suta de ani.

P.S. Ma intreb insa ceva, sunt sigur ca va intrebati si dvs.

De ce nu tin seama guvernele de aceste semnale? De ciclul economic? De analizele mult mai complexe si acurate care, cu siguranta, sunt si pe mesele decidentilor? De ce proiectiile bugetelor au la baza cresteri, cresteri si iarasi cresteri?

Pe mine ma ia cu friguri cand ma gandesc la ce se va intampla in Romania, in 2019 si 2020, la cat va ajunge deficitul si indatorarea dupa ce vom intra in recesiune, bizuindu-ne de-a-n boulea pe cresteri prognozate de Comisia Nationala de Prognoza.

CNP, in prognoza de toamna din 2018, “vede” o crestere a PIB in 2019 de 5,5%, in 2020 si mai mare, de 5,7%!

http://www.cnp.ro/user/repository/prognoze/prognoza_2018_2022_varianta_de_toamna_2018.pdf

Tare imi e ca aceste cresteri sunt coafate in modul cel mai primitiv cu putinta ca sa “iasa” socotelile cu deficitul imens din 2019 (vreo -5% zic gurile rele… ce sa mai vorbim de ala din 2020, 2021)

Si nevazand foarte probabila recesiune economica , nici acum, in 2019, OK (nci macar incetinirea cresterii in 2019, sarim de la 4,5% la 5,5% in 2019! Zau?) dar nici in proiectiile pe anii care vin.

Citeste intreg articolul si comenteaza pe Contributors.ro

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro