Operatiunea "Externalizarea creditului". Cum incearca bancile sa isi curete neperformantele din portofoliu si cate imprumuturi se mai scot din tara, in speranta ca BNR…

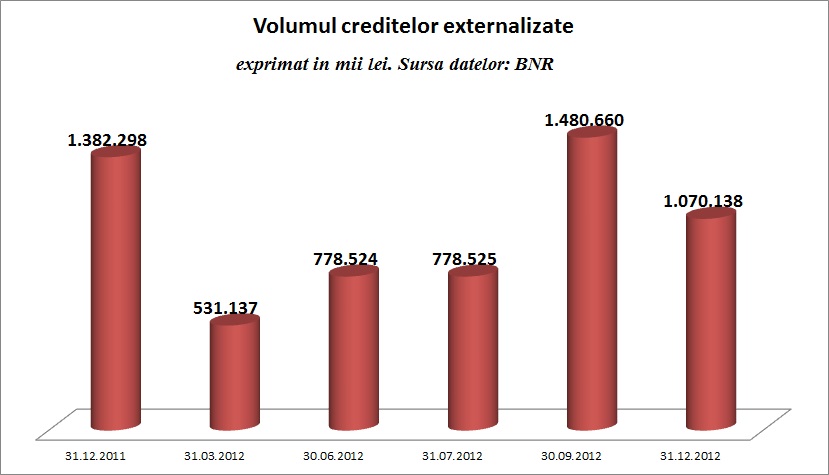

Credite de peste un miliard de lei au fost externalizate in 2012 de catre bancile din sistemul bancar romanesc, potrivit datelor raportate la Banca Nationala. Se vand in general credite negarantate (credite de consum, credite pentru achizitia de bunuri sau carduri de credit), dar au inceput sa se vanda si credite ipotecare intrucat asteptarile bancherilor privind preturile nu mai pot fi sustinute de situatia actuala. In 2011, creditele externalizate fusesera de 4 miliarde de lei, in vreme ce in 2010, volumul creditelor externalizate a fost de 4,3 miliarde lei.

De cele mai multe ori creditele neperformante au fost transferate in proportii relativ egale catre entitati din cadrul grupului de apartenenta al bancii cedente si respectiv din afara grupului (catre societati specializate de colectare). Mai multe banci din top 10 au infiintat practic entitati (de alt tip decat cele de recuperare a creantelor), la care sunt actionari majoritari si catre care au transferat creditele neperformante (in acest mod s-au efectuat si pana la 75 la suta dintre cedarile de credite neperformante in cadrul grupului). Asemenea tranzactii vizau in special creditele neperformante cu garantii ipotecare, urmarindu-se fructificarea ulterioara a colateralului, pe masura ce conditiile pe piata imobiliara se vor imbunatati.

Bancile vand in general credite neperformante in pachete de cateva zeci de milioane de euro, dar marimea acestora poate ajunge si la 100 milioane de euro.

De obicei sunt vandute creditele de consum, fara garantii reale, iar bancherii evita sa cedeze creditele garantate cu ipoteci, preferand sa se ocupe de recuperare fie prin departamente interne, fie prin subsidiare specializate.

- De ce se externalizeaza creditele?

De foarte multe ori pentru a „curata” bilantul si a da bine in fotografia de final de an. Ganditi-va ca aveti un sobolan mort in casa si ca veti avea oaspeti (actionarii, inspectii BNR etc, in cazul bancilor). Platiti un vecin sa va tina sobolanul la el in casa pana pleaca oaspetii, dupa care il preluati inapoi. Va costa, dar va si salveaza imaginea.

Mai multe banci si-au infiintat in criza departamente specializate pentru recuperarea creantelor unde au

transferat o parte din creditele neperformante pentru a-si curata bilanturile. Portofoliile de credite de consum sunt preluate de la banci, in medie, la 5%-8% din valoarea nominala, dar in cazul creantelor foarte vechi pretul poate sa coboare pana la 3% din valoarea nominala.

Valoarea creditelor transferate de bancile locale in bilanturile bancilor-mama sau surori din grupurile din care fac parte se ridica la aproximativ cinci miliarde de euro, estima in 2008 Dan Pascariu, presedintele Consiliului de Administratie al UniCredit Tiriac Bank.

- Cum „trec” creditele, granita?

Banca intocmeste clientului dosarul de credit, iar daca solicitarea ii este aprobata, imprumutul si clientul sunt preluati de institutia din strainatate. Totodata, banca din Romania acorda bancii mama garantii care acopera valoarea creditului si a dobanzii aferente. Unul dintre motivele invocate de bancheri era cel al costurilor ridicate cu RMO in Romania. La o analiza mai atenta, acest motiv nu se sustine insa.

Vezi aici cum arata un scenariu de dialog cu un restantier dintr-o banca

„Atat timp cat se vor mentine masurile pe care banca centrala le-a luat pentru scumpirea creditului, masuri care au ca efect colateral crearea unui dezavantaj competitiv pentru bancile din Romania fata de cele cu sediul in strainatate, externalizarea creditelor va continua, chiar se va amplifica”, explica un fost bancher central, actualmente lucrator in bancile private.

Primele externalizari au avut loc la finele anului 2005, cand unele banci nu mai puteau acorda niciun credit in valuta din cauza ca deja depaseau plafonul stabilit de banca centrala. In momentul de fata, majoritatea institutiilor de pe piata bancara din Romania transfera imprumuturile catre bancile-mama sau surori.

Vezi aici cum discuta ëxternalizatorii”cu noii lor clienti

Din punct de vedere statistic, imprumuturile transferate ajung sa fie reflectate in soldul datoriei externe private.

La externalizare, portofoliul de creante ramane in proprietatea creditorului, iar firma de recuperare preia doar gestiunea acestuia si primeste un comision din volumul incasarilor. Una din explicatiile pentru care volumul creditelor externalizate a scazut este aceea ca bancile prefera sa-si scoata cu totul din bilanturi creantele respective. Vanzarile de creante sunt concentrate de obicei in perioada octombrie-decembrie, cand bancile incearca sa-si cosmetizeze bilanturile. Ca exemplu, in ultimul trimestru din 2011 au fost vandute creante de peste 250 milioane de euro, respectiv 35% din volumul inregistrat tot anul.

Volumul creditelor externalizate de banci in perioada 2006-2008 se ridica la aproximativ 35% din soldul creditelor, in conditiile in care volumul imprumuturilor la 31 decembrie 2008 era de 49,7 miliarde de euro.

Valoarea medie a discount-ului la care s-au realizat aceste tranzactii a fost de circa 60 la suta (mai mare in cazul creditelor acordate populatiei – discount in jur de 75 la suta si mai redus in cel al creditelor acordate firmelor- discount de circa 40 la suta).

BNR le cere acum bancherilor informatii privind creditele neperformante care au fost vandute definitiv unor firme specializate in colectarea de creante, disparand astfel din raportarile bilantiere si extrabilantiere. Bancile au ajuns sa recurga din ce in ce mai frecvent la operatiuni de externalizare si pentru a reduce costul cu provizioanele aferente, cat si ca varianta de finantare in cazul vanzarii/securizarii de credite fara probleme.

Bancherii nu erau insa obligati pana nu demult sa faca raportari standard la banca centrala in privinta operatiunilor de acest tip. Mai nou insa ei trebuie sa transmita informatii detaliate privind creditele scoase din bilant fie prin vanzare, fie prin transfer sub diferite forme catre o alta entitate din acelasi grup sau din afara grupului, respectiv catre un vehicul investitional special. In particular, expertii BNR urmaresc situatia creditelor externalizate cu valoarea mai mare de 125.000 de euro, indiferent daca este vorba despre credite acordate clientilor persoane fizice sau companiilor.

Cat priveste creditele neperformante vandute in vederea recuperarii creantelor, bancile trebuie sa raporteze tipul si originea entitatii cu care au fost realizate tranzaciile, pretul la care s-au derulat, respectiv discountul aplicat.

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro