Prețul caselor este, în medie, la minus 40% față de maxime, în condițiile în care în ultimul an a crescut cu 10%, iar în ultimii 5 ani cu mai mult de 20%, a declarat Dan Popovici, director general al OTP Asset Management, într-o conferință de presă.

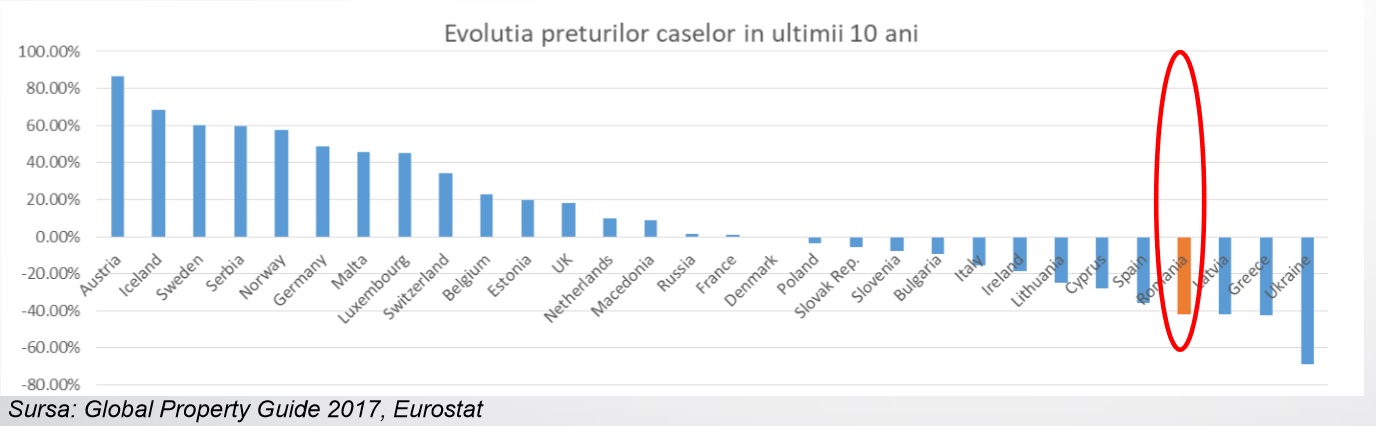

„Dacă ne utităm la evoluția prețurilor caselor în ultimii 10 ani, România este la -40% față de maxim. Nu știu dacă suntem aproape de criza imobiliară sau nu, dar pot să vă spun că, în medie, prețul caselor este la minus 40% față de maxime, în condițiile în care în ultimul an a crescut cu 10%, iar în ultimii 5 ani cu mai mult de 20%. În alte state precum Austria, Islanda, Suedia prețul caselor a crescut foarte mult în ultimii 10 ani. Ideea că îți cumperi un apartament și începi să câștigi poate fi interesantă dar, în același timp, riscurile sunt poate similare cu o investiție pe bursă. Ori cumperi acțiuni pe bursă, ori faci investiție imobiliară, până la urmă riscurile pot să fie la fel”, a explicat Popovici.

„Dacă a venit criza și a început să scadă prețul, nu te apuci să vinzi casa. În schimb, ești fericit dacă ai închiriat, iar chiriașul îți plătește chiria și încasezi niște bani. Randamentul mediu în România la chirie este undeva la 6,1% (brut, fără taxe și alte cheltuieli n.r.). Lumea trebuie să gândească în termeni de randament, în care să scoată cheltuielile legate de perioada în care proprietatea nu este închiriată, reparații, taxe și așa mai departe. În aceste condiții, randamentul, este o estimare proprie, coboară undeva spre 4-4,5%. Din propria experiență este că reprezintă o mare durere de cap. Când îți e mai bine, îți pleacă chiriașul că se mărită”, a precizat oficialul OTP Asset Management.

Atunci, spune el, dacă stai să calculezi, de fapt ai dat mai mulți bani pentru că ai avut și taxe notariale, plătești impozite și taxe locale, trebuie să ai o asigurare, din când în când ai câteva luni când nu este închiriată.

„În cazul meu, am avut o perioadă în care mă suna chiriașul și îmi spunea că s-a stricat mașina de spălat, nu mai știu ce, să repar. Dacă scazi toate cheltuielile randamentele coboară mult mai mult”, a mai arătat acesta.

Averea românilor stă în imobiliare

El a mai arătat ca Asociația Administratorilor de Fonduri din România a făcut un studiu, la începutul acestui an, în care a încercat să afle care este pricipala destinație de investiții, de plasare a banilor, în cazul în care un român are o anumită sumă de bani. Pe primul loc a ieșit că românii vor să îi cheltuiască în imobiliare.

„Când o persoană cumpără o garsonieră, focusul acelei persoane este pe venitul pe care îl încasează pe chirie și mai puțin pe valoarea garsonierei sau apartamentului. Puțini stau să verifice lunar cât mai valorează garsoniera pe care au cumpărat-o. În schimb, este extrem de interesat de cât primește chiria și să o primească frecvent. Cea mai mare avere a românilor sunt activele imobiliare (77% n.r.) . Am cunoscut foare mulți clienți care 70-80% din avere o au în zona imbiliară. Pe zona de active financiare ponderea este mult mai mică”, apreciază Popovici.

Acest lucru spune el, este total diferit față de ceea ce se întâmplă la nivelul Europei de Vest sau Satelor Unite, unde ponderea activelor financiare este mult mai mare în averea populației.

„Românii doresc să investească în imobiliare pentru că randamentul obținut din imobiliare este mai mare decât randamentul în altfel de investiții clasice în active financiare. Din păcate, cei mai mulți dintre români când vorbesc de active financiare vorbesc despre depozite bancare. Este primul gând al românilor. În momentul de față, cel puțin, rata inflației este net superioară randamentului obținut dintr-un plasament bancar. Înseamnă că în momentul de față toți românii care au depozite bancare economisesc la un randament negativ pentru că rata inflației este mai mare decât cea a depozitelor bancare și, automat, valoarea este erodată de inflație”, a explicat directorul general al OTP Asset Management.

El a mai afirmat că odată cu anii 2008-2009, românii au înțeles, pentru prima dată, că prețul unei investiții imobiliare poate să scadă.

- Până atunci era de neconceput să te gândești că prețul unui apartament poate să scadă însă realitatea a fost cu totul alta.

- Romanian House Price Index, un indice mediu al prețurilor caselor în România, a înregistrat scăderi extrem de puternice și abia începând cu anul 2015 prețurile au reînceput să crească.

- O problemă la investiția imobiliară clasică este legată de lichiditate. Este foarte greu să vinzi apartamentul dacă ai nevoie urgentă de bani. Cu cât vrei să obții mai repede niște bani dintr-o investiție imobiliară cu atât trebuie să vinzi cu un discount mai mare.

- În 2017, perioada medie de vânzare a unui apartament afișat la prețul pieței era de 374 de zile. O investiție imobiliară ca să o lichidezi îți trebuie 3-4 luni de zile.

El a făcut declarațile cu ocazia lansării unui fond care oferă expunere la nivel internațional pe zona imoiliară și a construcțiilor, cu randament trimestrial.

OTP Real Estate & Construction (OTP REC) se încadrează, conform standardelor EFAMA, în categoria fondurilor diversificate flexibile. Acesta urmărește o alocare prin care cel puțin 75% din active sunt investite în acțiuni și obligațiuni emise de companii care activează în domeniul imobiliar și al construcțiilor.

Noul fond se adresează clienților de retail și clienților instituționali care sunt dispuși să accepte un grad de risc mediu și care își doresc o investiție lichidă cu expunere pe piața imobiliară. Perioada recomandată de investiție este de 1 – 3 ani.

Conform unui comunicat de presă al OTP Asset Management, așa cum o persoană achiziționează o garsonieră/apartament cu scopul de a obține o anumită sumă de bani din chirie, tot la fel un investitor în OTP Real Estate & Construction poate încasa trimestrial venituri, generate de dividende și cupoane.

Investiția inițială este contravaloarea unei unități de fond (valoarea nominală fiind de 500 lei), iar suma pentru investiții ulterioare este de 50 lei. Investitorii care dețin unități de fond în prima zi lucrătoare a lunilor aprilie, iulie, octombrie și ianuarie sunt îndreptățiți să primească venitul distribuibil trimestrial.

„Plata venitului distribuibil este dependentă de veniturile încasate de către fond. În cazul în care această valoare este de sub 1 leu/unitatea de fond, acesta nu se va distribui, urmând să se acumuleze cu venitul din trimestrul/trimestrele următoare și să fie distribuită când depășește valoarea de 1 leu/unitatea de fond. Fondul va investi în companii specializate în domeniul imobiliar și al construcțiilor, cum sunt trusturile imobiliare de tipul REIT-urilor (Real Estate Investment Trusts) din Europa de Vest și SUA”, se arată în document.

Fondul are expunere la nivel internațional pe companii imobiliare care operează sau dețin mall-uri, clădiri de birouri, spații logistice, de depozitare și spații comerciale. Din universul investițional al fondului se remarcă companii precum Simon Property Group (US), Vonovia (DE), Unibail-Rodamco-Westfield (FR), NEPI Rockcastle (ZA) Globalworth (RO), Strabag (AT), Astaldi (IT).