Blocajul financiar si caderea pietelor imping firmele sa ceara restructurarea imprumuturilor bancare. In cazul a 3% dintre ele, este prea tarziu

Raiffeisen Bank a restructurat anul trecut creditele a 900 de companii, plus cateva mii ale clientilor persoane fizice. BCR are in portofoliul „restructuratilor” peste 2.500 de persoane fizice si cu ceva mai putine companii. OTP Bank a restructurat si ea 7% dintre creditele de retail, preferand sa evite cifrele atunci cand vine vorba de companii.

Alte banci au refuzat voalat sa comunice numarul sau valoarea creditelor restructurate, invocand politica de confidentialitate. Numarul dosarelor de restructurare se va mentine, in cel mai fericit caz, la aceleasi cote si in acest an, mai spun bancherii, chestionati de HotNews.ro.

|

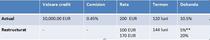

| Exemplu de calcul in cazul restructurarii unui credit de 10.000 euro Foto: HotNews.ro |

|

Potrivit BNR, in septembrie 2009, sistemul bancar inregistra un total de credite clasificate drept pierdere de 10,99 miliarde de lei. Provizioanele constituite de banci reprezentau 12,85 miliarde de lei.

„Chiar daca in 2010 se previzioneaza o redresare economica, efectele negative ale unei crize pot fi resimtite si ulterior. Prin urmare, este foarte probabil ca si in 2010, cererea

Executarile silite sunt greoaie si uneori se fac in pierdere. Un client a luat un credit de 50.000 de euro, garantat cu o ipoteca de 75.000 de euro care acum valoreaza 40.000 de euro. Daca insa un creditor cere in instanta falimentul firmei, suntem obligati sa ne inscriem la masa credala si nu mai poate fi vorba de nicio restructurare.

Director Credite Corporate, banca comerciala

pentru restructurare sa fie mare”, au declarat pentru HotNews.ro, reprezentantii ING Bank.

Austriecii de la Raiffeisen se asteapta la o reducere a cererilor de restructurare pe segmentul de retail, in cazul mentinerii unui curs de schimb relativ constant si a unei rate a somajului similara cu cea din 2009. “In cazul in care previziunile referitoare la cresterile somajului se vor adeveri, ne asteptam la un numar similar de cereri de restructurare cu 2009”, a precizat Mihai Rauta, director aria consumer risc la Raiffeisen Bank.

La nivelul intregului sistem bancar, portofoliul de credite restructurate depaseste 5% (retail si corporate), dar pragul de 10% s-ar putea dovedi a fi critic, a declarat pentru HotNews.ro, surse apropiate Bancii Centrale.

- De ce apeleaza clientii la restructurarea imprumutului?

De cele mai multe ori, pentru ca intervine blocajul financiar sau ca urmare a contractiei pietei pentru care produce. „Am avut si cazuri de clienti care au vrut sa le restructuram

In 2009, in sectorul entitatilor juridice circa 900 de clienti au beneficiat de restructurari ale facilitatilor de finantare. Bineinteles, numarul restructurarilor de credite ale persoanelor fizice a fost mai mare

Mihai Rauta, Raiffeisen Bank

creditele doar pentru ca le scazusera veniturile cu 2-3% sau pentru a se proteja impotriva crizei. Asemenea situatii nu le putem lua in calcul. Am avut doi clienti care erau in pragul insolventei din cauza Statului, care nu le mai achitasera contravaloarea lucrarilor si care, pe fondul facturilor, cheltuielilor cu furnizorii, cu salariile, erau in pragul falimentului. Lor le-am restructurat imprumutul, evident”, a declarat pentru HotNews.ro, economistul sef al unei banci comerciale.

Olandezii de la ING Bank au explicat HotNews.ro ca pentru a putea beneficia de restructurarea unui credit, clientul trebuie sa faca dovada incapacitatii temporare de plata, dar si a capacitatii de redresare in viitor. In plus, “acestia trebuie sa asigure banca de bunavointa in colaborare, prin aducerea unor garantii suplimentare, respectiv garant, coplatitor sau ipoteca”, mai spun reprezentantii ING.

|

| Exemplu de calcul in cazul restructurarii unui credit prin reducerea temporara a dobanzii (** reprezinta dobanda intermediara) Foto: HotNews.ro |

|

„Daca discutam de restructurarile corporate, cele mai importante aspecte sunt legate de cooperarea si transparenta clientului, disponibilitatea de a coopera cu banca, existenta unui model de afaceri viabil pe termen mediu si masurile intreprinse pentru restructurarea operationala a companiei”, a declarat pentru HotNews.ro, Mircea Busuioceanu, directorul directiei credit risc – corporatii si IMM din Raiffeisen Bank.

Bancherii refuza sa restructureze creditele clientilor aflati in executare silita la alte banci. “Aici avem o mare problema. Bancile nu prea ar vrea sa faca executari silite, din cauza dificultatilor cu care isi recupereaza banii. A venit un client corporate, a luat un credit de

– sa faca dovada incapacitatii temporare de plata

– sa faca dovada ca isi poate rederesa situatia financiara

-sa asigure banca de bunavointa in colaborare prin aducerea unui garantii suplimentare

– sa nu fie executati silit de catre o alta banca

Conditiile puse de banci clientilor care solicita restructurarea imprumuturilor

50.000 de euro, garantat cu o ipoteca apreciata la vremea respectiva la 75.000 de euro. In prezent, daca executi ipoteca, poate scoti 40.000 de eruo, deci esti in pierdere. Si atunci preferi sa “rostogolesti” creditul. Daca insa un creditor cere in instanta falimentul firmei respective, suntem obligati sa ne inscriem la masa credala si nu mai poate fi vorba de nicio restructurare. Nu mai ai ce sa-i faci”, a detaliat pentru HotNews.ro, presedintele unei banci locale.

- Cum te restructureaza banca?

Bancile ofera mai multe variante de restructurare, toate urmarind scaderea ratei lunare de plata, pe o anume perioada sau pe intreaga perioada a creditului, ca sa o poti achita.

Cea mai intalnita varianta este cea prin care creditul sau creditele clientului se refinanteaza printr-un nou credit, cu alte caracteristici. “In acest fel se obtine o rata lunara mai mica, dar cu o dobanda finala a creditului mai mare decat cea datorata daca s-ar fi mentinut produsele anterioare. De exemplu, prin aceasta metoda, se pot refinanta doua credite fara colateral pe termen de zece ani printr-un credit de nevoi personale cu ipoteca, pe termen de 20 ani”, arata reprezentantii ING.

Am avut doi clienti care erau in pragul insolventei din cauza Statului, care nu le achitasera contravaloarea lucrarilor si ajunsesera in pragul falimentului. Lor le-am restructurat imprumutul. Au fost si clienti care nu aveau motive sa nu isi achite ratele, dar voiau „o pauza” la plata ratelor. Au fost refuzati.

Director credite IMM, banca comerciala

O alta varianta este reesalonarea creditului, adica prelungirea perioadei de creditare. Si in acest caz, dobanda totala platita de client la sfarsitul creditului este mai mare decat cea pe care ar fi platit-o initial.

Micsorarea temporara a ratei lunare, ce se poate face prin acordarea unei perioade de gratie, este o alta metoda de restructurare a unui credit. Bancile pot acorda gratie de dobanda sau de principal pentru un anumit numar de luni.

In cazul gratiei de dobanda, clientul nu plateste dobanda integral, ci doar principalul si o parte din dobanda, suma gratiata fiind platita de client la finalul creditului. In cazul gratiei de principal, clientul plateste un anumit numar de luni doar dobanda la soldul respectiv al creditului, scadenta finala a creditului fiind prelungita corespunzator cu numarul de luni pentru care se ofera gratia. Si in acest caz, dobanda totala platita de client va fi mai mare, diferenta fiind data de dobanda platita pe lunile in care s-a acordat gratia.

„Solutiile sunt evaluate de persoane specializate in consilierea clientilor cu probleme la plata si sunt acordate in functie de situatia fiecarui client, motivul de neplata si evolutia bugetului personal al acestuia”, potrivit lui Mihai Rauta, director aria consumer risc din cadrul Raiffeisen Bank.

-Rata diminuata la un nivel care poate fi achitat

-Restantierii vor avea creditele la zi evitand plata penalitatilor

-Nu vor mai fi contactati acasa, la servici, notificari scrise, contactare girant

-Isi vor rezolva problema finaciara temporar sau pe termen lung

-Nu va fi raportat la Biroul de Credit -Istoric bun de plata, pe viitor poate lua si alte credit

Avantajele restructurarii

- Din cei “restructurati”, 7 din 10 reusesc sa se mentina

Restructurarea creditului nu este o garantie a reusitei businessului. OTP Bank Romania a restructurat 8% din portofoliul de credite ipotecare acordate populatiei, iar platile au revenit la normal in cazul a 70% dintre acestea, a declarat directorul general al institutiei, Laszlo Diosi.

„Circa 8% dintre creditele ipotecare acordate populatiei au fost restructurate, tendinta fiind de scadere. In acelasi timp, platile la 70% dintre portofoliul de imprumuturi restructurate revin la normal, in conditiile in care oamenii isi schimba comportamentul”, a explicat Diosi.

Platile la 70% dintre portofoliul de imprumuturi restructurate revin la normal. Ceilalti 3% vor fi executati de banca

Laszlo Diosi, dir.gen. OTP Bank

Ceilalti 3% vor fi executati de banca, a mai spus presedintele OTP Bank Romania. Totodata, 7% din totalul portofoliului de credite acordate de OTP Bank a fost restructurat, in conditiile in care pe segmentul de corporate nu prea are rost sa se realizeze restructurarea, pentru ca este nevoie de un nou plan de afaceri si se pot da astfel noi imprumuturi.

„Clientii care coopereaza pot evita executarea, dar oamenii care nu mai platesc sunt in general plecati din tara, sau apartamentul cu care au girat nu era prima locuinta sau au ajuns sa intampine probleme financiare grave”, a punctat directorul pentru retea si vanzari al OTP Bank Romania, Gabriel Cretu.

Paradoxal, cei mai insistenti in restructurarea creditelor sunt cei care aveau in trecut salarii de mii de euro. „De exemplu, un salariu de 5.000 de euro este in prezent cel mai amenintat, intrucat este primul care s-a taiat la 3.000 de euro sau mai putin. Sau avem clienti care erau foarte bine pozitionati si care acum au ramas fara loc de munca”, a mai explicat Cretu.

El e precizat ca in acest an, OTP a acordat aproape numai credite ipotecare sau de

Multi clienti care solicita restructurarea sunt cei care aveau salarii de mii de euro si care s-au imprumutat la banci. Criza le-a taiat brutal veniturile si acum sunt cei mai vulnerabili

Salariatii care aveau venituri mari, cei mai fragilizati

nevoi personale cu ipoteca, alte tipuri de imprumuturi fiind aprobate doar daca cel care solicita finantarea era foarte legat de banca, printr-un card de salariu sau un alt credit ipoteca.

- Ce castiga banca si ce castiga clientul, dupa restructurare?

Banca evita provizionarea la 100 la suta a creditului care, daca inregistreaza intarzieri mai mari de 90 de zile, trebuie provizionat 100% la BNR. Un credit restructurat inseamna trecerea intr-o categorie mai buna, iar banca castiga din diferenta de provizionare si din faptul ca isi mentine clientul fidel.

De partea cealalta, clientii capata o gura de oxigen, chiar daca la finalul maturitatii creditului isi dau seama ca achita bancii mai mult decat daca nu si-ar fi rescadentat sau restructurat imprumutul. Ei stiu bine ca banca nu lucreaza in pierdere, dar uneori restructurarea este singura solutie viabila pentru mentinerea businessului.

Sistemul bancar romanesc inregistra la 1 sept. 2009 un total de credite clasificate drept pierdere de 10,99 miliarde de lei. Provizioanele constituite de banci reprezentau 12,85 miliarde de lei.

studiu BNR

Asociatia Romana a Bancilor a publicat chiar si un „ghid de restructurare”, dupa ce a sesizat ca volumul imprumuturilor cu probleme creste alarmant.

Potrivit datelor BNR, la finele lunii august, sistemul bancar inregistra un total de credite clasificate drept pierdere de 10,99 miliarde de lei. Provizioanele constituite de banci reprezentau 12,85 miliarde de lei, cu 129% mai mult comparativ cu luna august a anului anterior.

Potrivit datelor publicate la sfarsitul saptamanii trecute de Banca Nationala a Romaniei, totalul restantelor la creditele in lei si valuta ale romanilor era la nivelul lunii decembrie de circa opt miliarde de lei, din aceasta suma bucurestenii detinand aproape un sfert. Valoarea totala a creditelor curente in lei se ridica la 75,444 miliarde lei si la 121,423 miliarde lei, cele in valuta.

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro