Credit la casă: dobândă fixă sau variabilă? Cum se formează dobânzile fixe și care sunt avantajele/ dezavantajele față de cele variabile

Atunci când vrei să-ți iei un credit pentru locuință pe 20-30 de ani e bine să știi că dobânzile fixe au și avantaje și dezavantaje față de cele variabile.

O rată fixă a dobânzii este aleasă în general de oamenii care vor o certitudine cu privire la ratele pe care le vor plăti. Vor să știe că indiferent ce se întâmplă și de cât e inflația, ei vor rambursa aceeași sumă băncii.

Când dobânzile au tendința de creștere (cum a fost până mai recent), clienții care s-au împrumutat de la bănci tind să prefere o dobândă fixă decât una variabilă. Dacă, dimpotrivă, dobânzile au tendința de scădere, o dobândă fixă te-ar încurca puțin întrucât probabil ar fi mai mare decât o rată la un credit cu dobândă variabilă.

„Dobânda fixă are în componență componenta de risc. Mai exact costul riscului, marginea și costul de produs. Costul de produs ține cont de toate elementele care intră în componența acelui produs: de la consiliere, la tehnologie, e o zonă în care toate costurile aferente produsului respectiv se înmagazinează în costul produsului.”, a explicat pentru HotNews Dana Dima, Vicepreşedinte Executiv Retail şi Private Banking, Membru al Comitetului Executiv BCR.

Noi încercăm să reducem costul de producție, efortul pe care-l facem cu hârtia, cu consilierea, astfel încât acest cost să se reflecte în prețul final al produsului. Cât despre margine, uneori lucrăm cu ea la niveluri foarte mici, aproape de zero, pentru că am considerat că un credit imobiiar este luat pe 20-30 de ani și joacă un rol esențial în viața unui om, mai spune vicepreședinta BCR.

Avantajele și dezavantajele unei rate fixe a dobânzii

Avantaje cheie:

Certitudinea cu privire la sumele de rambursat: împrumutatul știe în permanență cât de mare îi e rata prezentă și viitoare întrucât acestea sunt neschimbate.

Oferă protecție împotriva creșterilor bruște ale dobânzilor cheie ale BNR, care influențează dobânzile variabile ale băncilor comerciale. Reamintim că anul trecut BNR a efectuat mai multe creteri de dobândă, iar ratele la creditele în lei cu dobânzi variabile au crescut consistent.

Principalele dezavantaje ale dobânzii fixe:

Sume de rambursare potențial mai mari: dacă dobânzile scad, o dobândă variabilă tinde să fie mai mică decât o rată fixă a dobânzii.

O rată fixă a dobânzii te scutește de impactul negativ al majorărilor de dobândă, dar ești de asemenea scutit și de impactul benefic al scăderii dobânzilor

Exemplu practic cu dl. Ionescu

Domnul Ionescu se duce la bancă să ia un credit de 225.000 de lei (45.000 de euro) . Bancherul îi prezintă 3 variante: o dobândă fixă pe toată perioada creditului, una variabilă pe toată perioada creditului și o combinație îăntre cele două (fixă pe primii 5 ani, apoi variabilă)

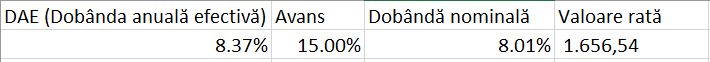

În cazul creditului cu dobândă fixă, rata lui ar fi de 2070 de lei:

Varianta pusă pe masă de bancher dlui Ionescu în cazul dobânzii variabile arata ca mai jos:

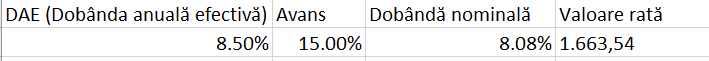

Iar în cazul în care ar fi fost acceptată oferta băncii de credit cu dobândă fixă în primii 5 ani iar apoi dobânda devenea variabilă, primele rate ar fi fost ca cele din tabelul de mai jos:

DAE Avans Valoare rată Dobândă

Spre deosebire de țările europene dezvoltate, în România nu avem credite imobiliare cu dobânzi fixe pe 25-30 de ani, cu o singură excepție. E drept, lumea nici nu se înghesuie să-l acceseze din cauza dobânzii aparent mai ridicate.

Bancherii spun că e greu să ai dobânzi fixe la credite cu maturități atât de mari vine din dificultatea de a gestiona riscul de dobândă. Riscul de dobândă este probabilitatea ca nivelul dobânzii să varieze, adică exact ceea ce vedem în aceste zile pe toate piețele.

„Capacitatea băncilor de a oferi credite ipotecare cu dobândă fixă pe toată perioada de creditare (ca în SUA, de exemplu) este legată de posibilitatea de a gestiona riscul de dobândă la maturitățile respective. Având în vedere gradul de dezvoltare a instrumentelor disponibile pe pieâele financiare din România, băncile locale tind să ofere dobânzi fixe doar pe o perioadă de timp limitată. În piețele financiare dezvoltate, câteva din instrumentele și condițiile principale care permit gestiunea riscurilor de dobânda pe termene lungi și foarte lungi sunt:

- Existența unei piețe foarte lichide a titlurilor de stat în moneda respectiva (scadența maximă la titluri de stat în lei în România: 14 ani, existînd doar două emisiuni peste 10 ani)

- Existența unei piețe lichide a contractelor de tip swap pe rata dobanzii la maturități medii și lungi (nu exista în România)

- O piață activă a tranzacțiilor de securitizare, prin care băncile să poată crea instrumente prin care portofoliile de credite ipotecare să devină tranzacționabile (nu există în România)

- O piață activă a obligațiunilor corporative, prin care băncile să se poată finanța, la rândul lor, prin instrumente cu dobândă fixă (stadiu incipient în România, însă maturitățile sunt oricum sub 10 ani)”,

a transmis pentru HotNews un bancher comercial.

„În modelul ALM (Asset and Liability Management n.red) al unei bănci se consideră de exemplu că o parte din conturile curente și depozitele la termen sunt stabile. În consecință se fac analize econometrice iar acele componente stabile se consideră resurse pe termene lungi (pe 10 sau chiar 20 ani). Prin urmare ai pasive “sintetice” pe termene lungi. Bașca componenta equity, care este modelată pe termen lung”, a explicat pentru HotNews cum a fost posibilă crearea acelui credit cu dobândă fixă pe 30 de ani, chiar dacă el e mai scump.

Cum va evolua prețul locuințelor. Dana Dima, BCR: În câteva orașe prețul e supraevaluat și vor fi scăderi ușoare

În ceea ce privește timpul necesar achiziționării unei locuințe cu 2 camere (55 mp), fără a lua în calcul cheltuielile de subzistență sau economisirea și fără sprijin financiar de la bănci, cel mai ridicat nivel al indicatorului este înregistrat în județul Cluj, unde sunt necesari aproximativ 11 ani pentru achiziția unei locuințe.

Acestea sunt concluziile unui capitol din Raportul de Stabilitate publicat de Banca Națională, care arată cum se poziționează România pe piața imobiliară comparativ cu țările din jur.

Pentru achiziția unei locuințe de 55 mp fără a contracta un credit imobiliar sunt necesari aproximativ 12 ani în Viena, aproape 18 ani în Praga și în jur de 15 ani în Budapesta și Varșovia, mai arată datele BNR.

În contrast, în județe precum Giurgiu, indicatorul nu depășește valoarea de șase ani.

„Am trăit cu toții anii 2009-2010. E posibil să vedem o ușoară scădere a pieței imobiliare, dar nu imediat și nu brusc. Va fi probabil o curbă lină. Și care va depinde de câți dezvoltatori și câtă producție nouă de locuințe va exista în piață.

Există o supraevaluare a prețului locuințelor în câteva orașe, clar asta, dar față de criza financiară trecută (2009-2010), clienții sunt acum mult mai puțin expuși, din câteva motive: creditele sunt acum preponderent în lei (eliminându-se astfel cursul valutar), iar acum avem inclusiv asigurare de șomaj pe 6 luni sau un an, iar dacă clientul își pierde jobul, timp de 6 luni sau 12 luni noi îi plătim efectiv rata. Ceea ce contează foarte mult pentru client, iar acum 10 -12 ani nu exista un astfel de produs”, ne-a mai spus Dana Dima, vicepreședintele BCR

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro