Un român din 5 are peste 65 de ani, făcând din pensionari cea mai atractivă mașină de vot / Cum gestionează alte țări problema seniorilor și a pensiilor

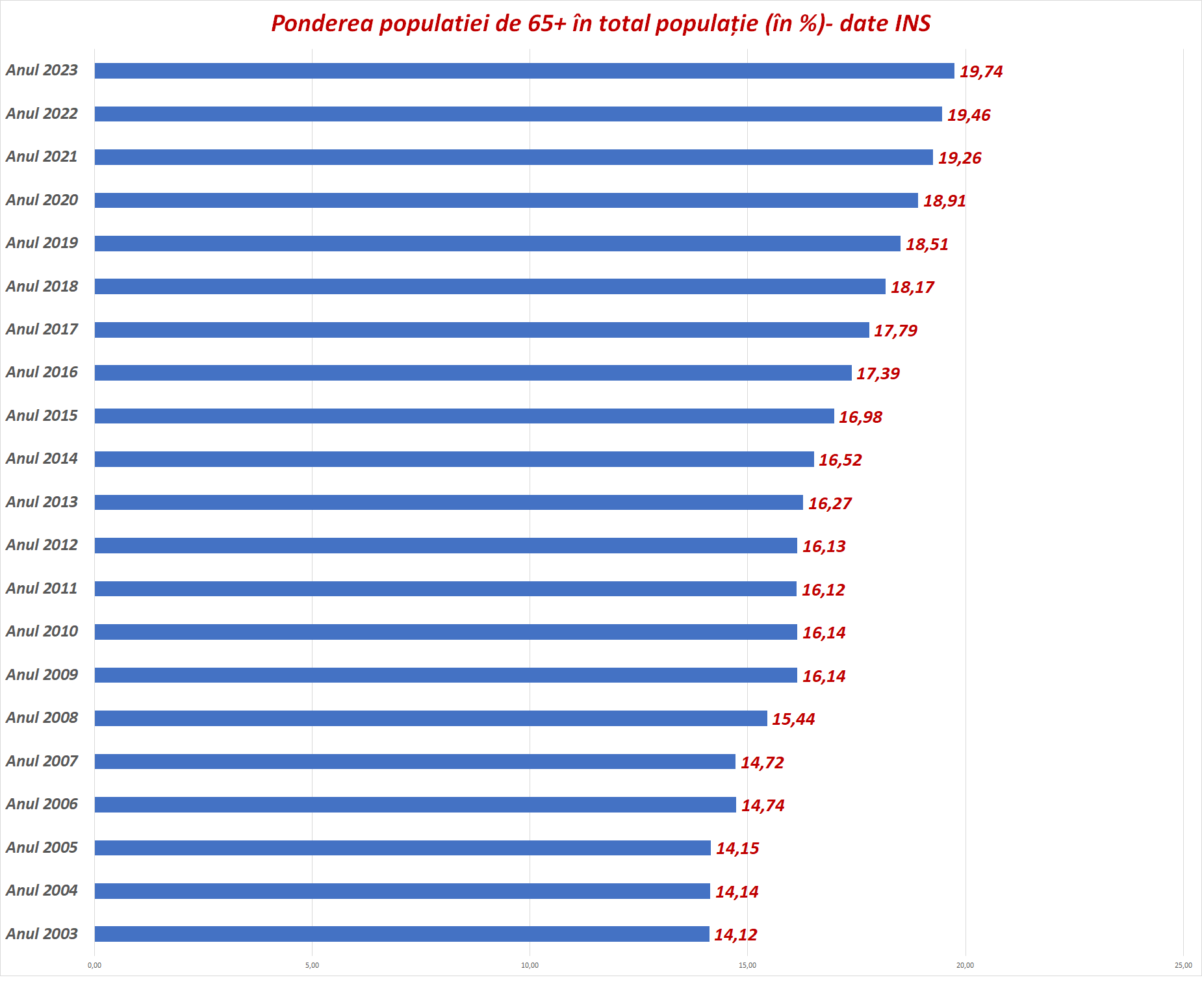

În 1950, ponderea românilor de peste 65 de ani în totalul populației era de 7,16%. După Revoluție, ea a urcat la puțin peste 10%, iar din 2003 a trecut pragul de 14%, prag care este adesea folosit pentru a defini o societate îmbătrânită. Anul trecut ne-am apropiat de 20% iar estimările INS pentru următorii 25 de ani ne apropie de o pondere de 30% a seniorilor.

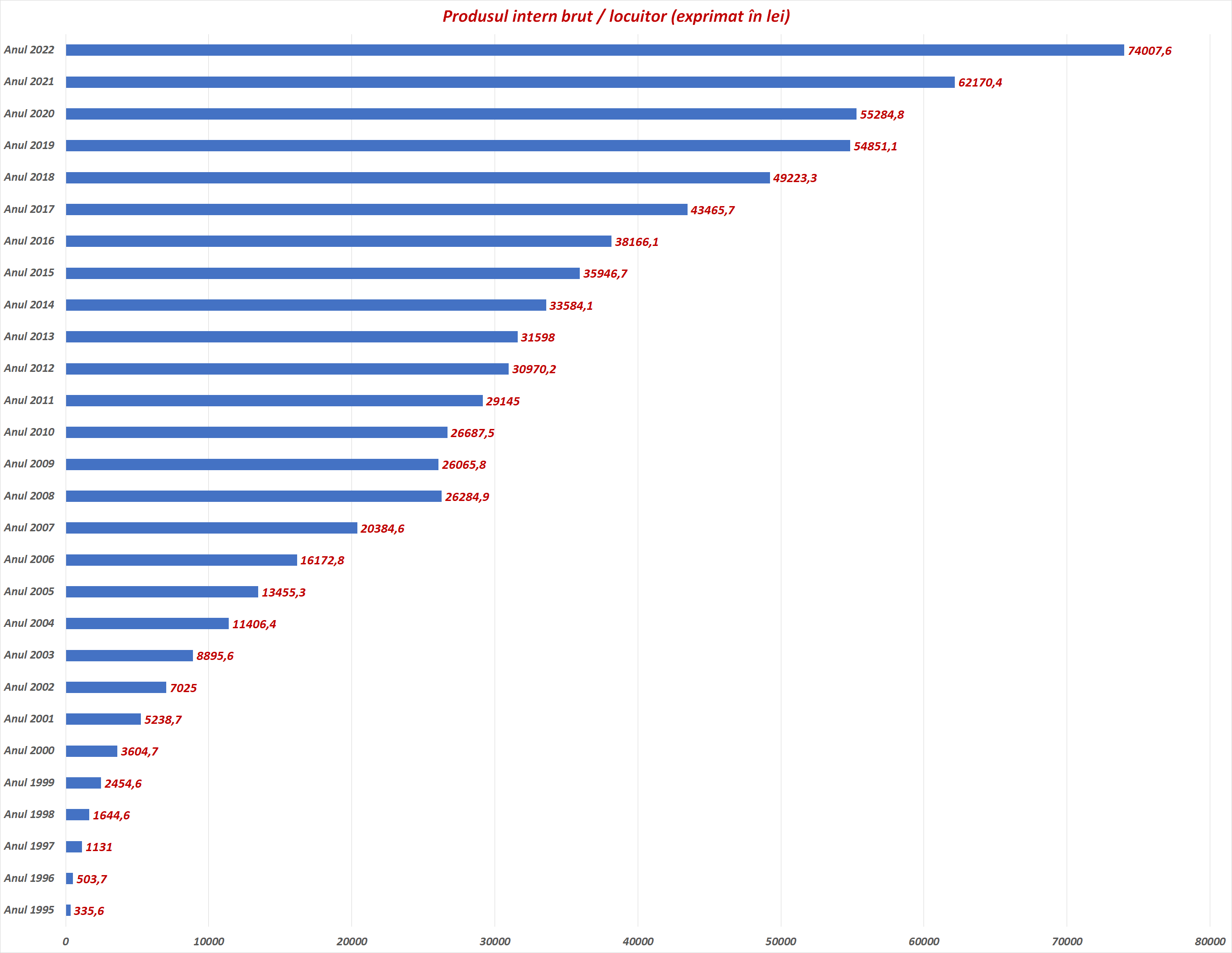

În 2003, când am trecut pragul societății îmbătrânite, România avea un PIB/cap de locuitor de circa 2.680 de dolari. În 1994, când Japonia a trecut pragul de 14% al ponderii seniorilor, era de aproape 15 ori mai bogată, având un PIB pe cap de locuitor de 39.953 USD

Acesta este unul din marile obstacole în calea dezvoltării viitoare a României. Pentru a-și proteja cetățenii în vârstă, dintre care mulți sunt săraci, guvernul va trebui să cheltuiască mai mult pentru îngrijirea sănătății și pentru plata pensiilor acestora. Problema devine și mai serioasă după 2030, când se va pensiona o cohortă importantă- decrețeii.

Îmbătrânirea rapidă și creșterea economică mai lentă vin la pachet în economiile emergente, cum e și cea a României.

O altă ecuație de rezolvat ține de faptul că în țările sărace trebuie să te gândești la timp care va fi nivelul pensiei și să începi să pui bani deoparte mai din tinerețe.

Convingerea noastră este că lumea se va schimba. De la o lume deflaționistă la una puternic inflaționistă, spun autorii uneia din cele mai bine prizate cărți pe teme demografice: „Marea inversare demografică”, Charles Goodhart și Manoj Pradhan (apărută în 2020)

Mai simplu spus, îmbunătățirile raportului de dependență sunt în general deflaționiste, deoarece lucrătorii produc mai mult decât consumă, în timp ce persoanele dependente consumă, dar nu produc.

Înrăutățirea bruscă a ratelor de dependență înseamnă că persoanele dependente care consumă, dar nu produc îi vor depăși pe salariații care generează venituri. Rezultatul inevitabil va fi inflația, spun cei doi autori.

Din ce în ce mai mulți dintre noi vom trăi vieți mai lungi, dar deocamdată nu e clar de unde vor veni resursele care vor permite bătrânilor să consume după pensionare.

„Seniorii reprezintă o puternică mașină de vot care se prezintă la urne în proporție mai are decât tinerii”

Există trei alternative, spun cei doi economiști: Prima este creșterea vârstei de pensionare . A doua alternativă este ca lucrătorii să-și finanțeze propria pensie economisind mai mult. Deși e foarte dificil la 25 de ani să te gândești cum te vei descurca la 85 de ani șu cei nevoie vei avea atunci. Iar al treilea canal este ca statul să impoziteze mai mult lucrătorii și să folosească acei bani pentru a-i transfera către bătrâni- atât pentru asistență medicală, cât și pentru pensii.

Cei doi autori mizează pe ultimul scenariu și explică și de ce: „În primul rând, pensiile persoanelor în vârstă au fost în general protejate de guverne. Apoi, seniorii reprezintă o puternică mașină de vot care se prezintă la urne în proporție mai are decât tinerii. Ponderea în creștere a alegătorilor în vârstă în cadrul electoratului este un solid argument pentru creșterea pensiilor. Rețineți că promisiunile de menținere sau creștere a pensiilor au reprezentat adesea o parte semnificativă a manifestelor partidelor politice populiste, de ex. în Italia în 2018”

Inegalitatea și sărăcia sunt uriașe, iar așa ceva e speculează politic la maxim, mai ales în ani electorali

Dacă eliminăm milionarii în lei (circa 60.000 de români au depozite bancare de cel puțin 1 mil. lei), restul populației abia dacă are 2000 de euro puși la saltea, spune Florian Neagu, Director al Direcției de Stabilitate Financiară din BNR.. Polarizarea e de unu la 100, spune Neagu.

- Avem niște probleme cu capitalul uman. Trei, mai precis: Prima, că suntem tot mai puțini – avem o scădere a populației de circa un milion de persoane între cele două recensăminte (2011-2021). A doua, că suntem tot mai bătrâni. Indicele de îmbătrânire demografică s-a depreciate foarte mult, cu 20 de puncte procentuale, de la 101% la 121% cât e în prezent. Iar al treilea lucru este legat de educație, unde deși nivelul în ultimul deceniu s-a îmbunătățit semnificativ, în continuare suntem pe ultimul loc în ierarhia europeană. Pe scurt, suntem tot mai puțini, tot mai bătrâni și cu grad de educație relativ modest, ceea ce constituie o vulnerabilitate a capitalului uman al acestei țări. Această vulnerabilitate va avea o implicație asupra stabilității financiare. Nu azi, nu mâine, dar în 10-20 de ani vom ajunge să o decontăm

Când sunt întrebați românii de ce nu au conturi curente la bănci, iată răspunsurile: cei mai mulți – 42% – spun că nu au bani suficienți, explică Neagu.

Creșterea inegalității sociale este speculată de partidele populiste- de stânga sau de dreapta, după caz. Exemplele sunt ușor de dat: Trump în America, Brexit în Marea Britanie, Liga Nordului în Italia, Rassemblement National în Franța, AFD în Germania, Orban în Ungaria, Drept și justiție în Polonia etc.

Cum gestionează alte țări problema seniorilor și a pensiilor

Pe măsură ce populația lumii îmbătrânește, națiunile se pregătesc pentru o schimbare radicală.

Odată cu scăderea ratei natalității și creșterea speranței de viață în ultimele decenii, populația de 65 de ani și peste a lumii o depășește pe cea sub 5 ani iar în 2065, o va depăși și pe cea sub 15 ani, potrivit Națiunilor Unite .

Unii se referă la schimbarea demografică ca la un „tsunami de argint”, un termen care echivalează îmbătrânirea populației cu un dezastru natural. Însă, în timp ce longevitatea creează presiuni asupra instituțiilor, de la pensii la familie, țările care se uită puțin la ce le așteaptă vor găsi probabil soluții mai bune.

„Avem nevoie de noi modele, noi politici și noi instituții creative pentru a a conecta persoanele în vârstă la societate”, spune Marc Freedman , fondatorul CoGenerate, o organizație nonprofit care lucrează pentru a reduce fracturile generaționale.

Unele state, cum e Finlanda, recrutează adulți în vârstă pentru a servi ca bunici „surogat”. În Finlanda, există aproximativ 830 de bunici „surogat” – bătrâni care își oferă timpul voluntar cu copiii în biblioteci, creșe și școli. Această practică are două scopuri. Ajută la calmarea epidemiei de singurătate în rândul vârstnicilor și îi ajută pe copiii care trăiesc departe de bunici (sau nu au deloc) să formeze legături multigeneraționale semnificative cu adulții în vârstă.

Altele programe guvernamentale încurajează sau solicită lucrătorilor să economisească mai mult pentru viitor.

Unul dintre cele mai ambițioase programe este din Singapore, care renovează un cartier dens populat pentru a încuraja integrarea intergenerațională și rezolvarea problemelor.

Tabloul de bord al economiilor pentru pensii (Danemarca)

Danemarca are o soluție simplă.

În 1999, a lansat un site web numit PensionsInfo, care permite lucrătorilor să vadă, într-un singur loc, ce pensie va avea. Site-ul web permite utilizatorilor să modeleze impactul pensionării cu vârsta, iar utilizatorii care descoperă că pensia este sub obiectivul lor pot alege să economisească mai mult sau să se pensioneze mai târziu.

Planuri hibride de pensionare (Olanda)

Sistemul de pensii olandez este o combinație de investiții cu plata în funcție de utilizare și investiții individuale și este construit pe trei piloni:

Pensia de stat (AOW)- Legea generală a pensiilor pentru limită de vârstă sau Algemene Ouderdomswet (AOW) se asigură că toate persoanele care au locuit în Țările de Jos între vârsta de 15 ani și vârsta de pensie au dreptul la pensia de stat atunci când ating vârsta de pensionare. Din 2022, această vârstă va depinde de speranța medie de viață. Toți rezidenții din Țările de Jos acumulează AOW în fiecare an – nu este o cerință să aibă o muncă plătită pentru a face acest lucru. Suma pe care o primești depinde, printre altele, dacă locuiți singur sau cu un partener și este derivat din salariul minim. Este oferit de către Banca de Asigurări Sociale (SVB). SVB vă va arăta aproximativ cât de mare este AOW sau puteți solicita un calcul mai detaliat. Aceste informații sunt disponibile prin My SVB. Veți avea nevoie de un DigiD pentru a-l accesa. Pentru fiecare an în care sunteți rezident al Țărilor de Jos, obțineți 2% din pensia completă AOW. Dacă sunteți asigurat timp de 50 de ani, veți primi întreaga sumă.

Scheme colective de pensii- Schemele colective de pensii sunt conectate la o anumită companie sau industrie. Aceste scheme sunt gestionate de fonduri de pensii sau companii de asigurări. Angajatorii plătesc contribuții lunare la aceste fonduri în numele angajaților lor, rentabilitatea investiției plătind beneficiile atât pentru actualii pensionari, cât și pentru viitorii pensionari.

Produse de pensii individuale- Produsele de pensii individuale din Țările de Jos sunt utilizate în principal de cei care sunt liber profesionist sau să lucreze într-un sector fără fond colectiv de pensii. Persoanele fizice cumpără și își gestionează în mod independent propriile produse sau investiții de pensii. Oricine poate achiziționa un produs în cadrul acestui al treilea pilon.

Relații intergeneraționale (Finlanda)

Cu un număr tot mai mare de oameni care trăiesc departe de familia extinsă, o organizație nonprofit din Finlanda promovează o modalitate nouă de a reuni generațiile.

Programul bunici surogat lansat în 2006, plasează adulți în vârstă în școli, biblioteci și cluburi pentru familii organizate de Liga Mannerheim pentru Protecția Copilului, care derulează programul în toată Finlanda. Voluntarii primesc instruire în teme precum importanța jocului imaginativ și lucrează, de obicei, câteva ore pe săptămână, ajutând profesorii și personalul cu orice, de la arte și meserii până la instruirea lecturii.

Dar scopul real este de a promova o relație care lipsește multora astăzi. Programul „redefinește noțiunea de familie” și oferă o modalitate de a „combate izolarea și singurătatea de ambele părți ale spectrului de vârstă”.

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro