Cum e mai bine să te prindă o criză: chiriaș sau proprietar? Mituri legate de cât de bine e să fii o țară de proprietari. Cine sunt chiriașii și proprietarii României, după statutul lor social

Bogăția oamenilor diferă mult de la o țară la alta. Este de șase ori mai mare decât venitul national brut din SUA și în alte țări europene, ajungând la 700% din venitul național în Belgia (conform OECD). În România, potrivit BNR, averea netă a populației este la aproximativ același nivel cu Venitul Național Brut: circa 2700 de miliarde de lei.

Informația pe scurt:

- Averea pe care o deții reprezintă suma fluxului de economii de-a lungul anilor plus ceea ce ai moștenit de la părinți

- E deja un loc comun că România preferă statutul de proprietar de casă. Dacă vă întrebați de ce, răspunsul îl veți găsi în comportamentul cultural și în datele istorice

- Cu cât mai multe țări construiesc un stat al bunăstării, dând pensii, ajutoare, stipendii- cu atât devine mai puțin necesară proprietatea

- Proprietarii de locuințe sunt expuși la fluctuațiile prețurilor pieței imobiliare

- Statele cu ponderi ridicate de proprietari au parte de rate mai mari ale șomajului

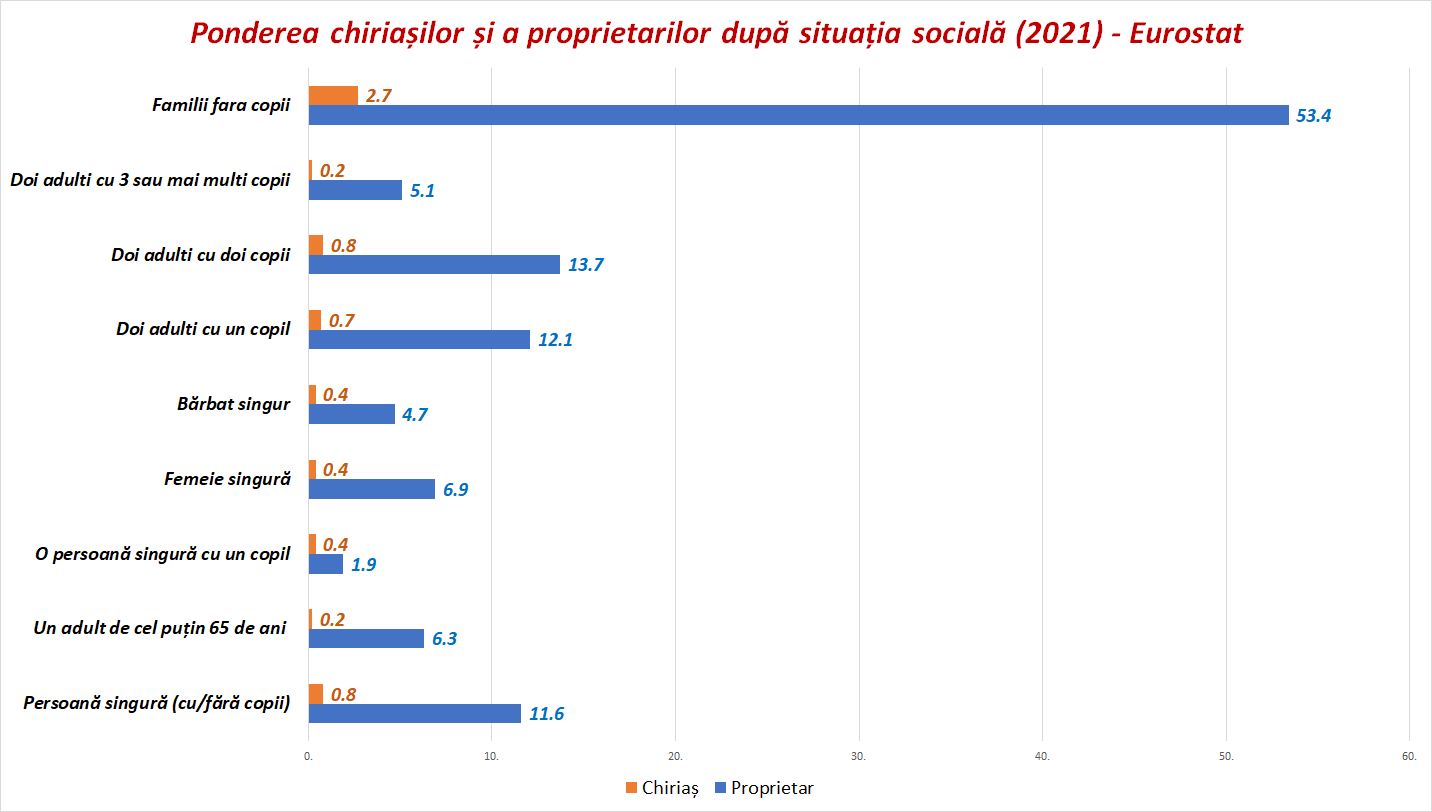

- Cine sunt chiriașii și proprietarii României? Situația defalcată după statutul social al proprietarilor cât al chiriașilor

- O inegalitate neobservată este inegalitatea generațională. Când un tânăr român își ia o casă el speră ca în timp valoarea ei să crească iar la un moment dat altcineva să plătească un preț mai mare

- N-ar strica să înțelegem locuințele nu ca pe o investiție, ci ca pe un act de consum

Averea pe care o deții reprezintă suma fluxului de economii de-a lungul anilor plus ceea ce ai moștenit de la părinți

Prin urmare, este destul de greu să-i schimbi radical valoarea atunci când ajungi la o vârstă mai înaintată. Din acest motiv e foarte important să începi să economisești încă din tinerețe.

Averea asta poate fi transformată în bani atunci când îți vinzi casa și împarți suma obținută la anii pe care te aștepți să-i trăiești. În majoritatea țărilor, una dintre principalele componente ale avuției nete este valoarea locuinței. În România, circa trei sferturi din averea netă a populației este dată de valoarea locuinței în care stă (BNR).

E deja un loc comun că România preferă statutul de proprietar de casă. Dacă vă întrebați de ce, răspunsul îl veți găsi în comportamentul cultural și în datele istorice

În sud-estul Europei găsim un grup de state, cele aflate anterior sub influența otomanilor, care prezentau deja rate ridicate ale celor care preferă să dețină o locuință. Atât țările din Europa de Sud, cât și de Est au trecut la un nivel ridicat al ponderii proprietarilor printr-un proces de transformare uneori radicală. Acest proces a constat în vinderea către chiriași la prețuri modice a locuințelor de stat din țările eliberate de comunism.

Există ideea că ar fi necesar ca țările să dezvolte un anumit tip de sistem de bunăstare. Cu cât mai multe țări construiesc un stat al bunăstării, dând pensii, ajutoare, stipendii- cu atât devine mai puțin necesară proprietatea; cu cât se instalează mai mult o contracâie a statului bunăstării, cu atât mai multe țări adoptă politici de proprietate. Casele, în acest scenariu, pot servi ca garanții ipotecare pentru pensiile private sau pentru cheltuielile pentru educație și sănătate.

Creșterea prețurilor la locuințe ar trebui să ofere o sursă alternativă de venit salarial-venit ce poate fi văzut ca „bunăstare bazată pe active”. Într-adevăr, pentru perioada post-1970 poate fi găsită o corelație între cheltuielile statului bunăstării și ponderea proprietarilor de locuințe.

Cifrele de mai jos sunt valabile pentru UE 2021 cu privire la chiriași și proprietari (cu sau fără credit ipotecar/imobiliar):

Averea constând în valoarea locuinței reprezintă circa jumătate din averea netă în Regatul Unit, puțin mai puțin în SUA și mai mult de 50% în majoritatea țărilor europene.

Proprietarii de locuințe sunt expuși la fluctuațiile prețurilor pieței imobiliare

Ponderea proprietarilor de locuințe a crescut constant de-a lungul anilor și a ajuns acum la aproximativ 70% în țările europene și SUA, Germania și Elveția fiind singurele excepții, unde doar 50% sau chiar mai puțin sunt proprietari. Pentru mulți oameni, banii băgați în apartamentele în care locuiesc constituie întreaga lor bogăție.

Bogăția reflectă istoria evenimentelor trecute. Dacă pentru generațiile tinere averea (netă) poate fi irelevantă sau chiar negativă, pentru familiile care se apropie de pensionare averea poate constitui o sursă substanțială de venit.

În primul rând, proprietatea unei locuințe poate fi văzută ca principalul motor din spatele expansiunii creditului ipotecar în ultimul secol, iar această expansiune a creditului a fost, la rândul ei, un predictor puternic pentru crizele financiare. Recesiunile care au urmat crizelor provocate de bule imobiliare au fost mai profunde și au condus la recuperări mai lente.

Cine sunt chiriașii și proprietarii României?

Aveți mai jos defalcat după statutul social atât situația proprietarilor cât și pe cea a chiriașilor.

Să nu uităm că țările cu o expansiune rapidă a zonelor urbane au fost afectate în mod deosebit crize: ne referim la Marea Recesiune din 2008, așa cum fuseseră deja afectați de Marea Depresiune.

Statele cu ponderi ridicate de proprietari au parte de rate mai mari ale șomajului

Un alt efect macroeconomic al ponderii ridicate de proprietari (ipoteza Oswald- 1996), este creșterea șomajului: țările cu ponderi ridicate de proprietari au parte de rate mai mari ale șomajului. Conform acestei ipoteze, proprietatea îi leagă puternic pe oameni de zona în care locuiesc și preferă să locuiască în aceeași locuință, chiar dacă ajung șomeri.

Astfel, procesul de potrivire între ceea ce oferă piața muncii cu ceea ce caută șomerii este înhibat. Trebuie spus că, deși această ipoteză este confirmată în studiile la nivel macro, ea tinde să fie respinsă în unele studii regionale sau sondaje individuale.

Dreptul de proprietate face societățile mai egale, deoarece încurajează clasele inferioare să participe la bogăția unei țări

O altă ipoteză presupune că dreptul de proprietate face societățile mai egale, deoarece încurajează clasele inferioare să participe la bogăția unei țări. De-a lungul secolului al XX-lea, există într-adevăr dovezi că, datorită proprietății mai răspândite, averea generală a fost distribuită mai egal, chiar și în țările cu inegalități mari de venit .

Recent, asemena afirmații au fost puse pe seama unui așa-numit regim de bunăstare bazat pe active, care se presupune că înlocuiește regimurile de bunăstare tradiționale bazate pe capital.

Ponderea proprietarilor au trecut printr-un declin în secolul al XIX-lea și au început să crească din nou în secolul al XX-lea. Odată cu revoluția burgheză, proprietarii din zona rurală s-au înmulțit datorită distribuției pământului. Dar aceștia au preferat apoi să migreze spre orașe pe fondul urbanizării și industrializării. Din proprietari rurali, as-au transformat în chiriași urbani.

Cele mai mari orașe din Europa aveau sub 10% proprietari între 1870 și 1920

Cele mai mari orașe din Europa aveau sub 10% proprietari între 1870 și 1920, dar după 1920 ponderea proprietarilor de locuințe a crescut în majoritatea țărilor, întreruptă doar temporar de recesiunile din anii 1930, 1980 și cea din 2008.

În timp ce zonele rurale prezintă rate ridicate de proprietari în majoritatea țărilor, orașele în creștere prezintă diferențe semnificative le ponderilor de proprietare (sau chiriași- depinde de unde privim) . E vorba de diferitele tipuri de dezvoltare urbană pentru care a optat fiecare țară.

Locuințele sunt o investiție bună dacă sunt cumpărate la momentul potrivit, în locul potrivit, cu o ofertă corectă de finanțare și nu sunteți excesiv de vulnerabil la schimbările piețe

Locuințele sunt o investiție bună dacă sunt cumpărate la momentul potrivit, în locul potrivit, cu o ofertă corectă de finanțare și nu sunteți excesiv de vulnerabil la schimbările pieței, spunea un economist.

Acest ultim punct este deosebit de important. Deși românii cu venituri mai mari pot face față pierderii locului de muncă sau altor urgențe financiare fără să-și vândă casa, mulți alți oameni nu au această opțiune.

Să te bazezi pe un singur activ nu este inteligent

Beneficiul de bază pe care trebuie să-l ofere dreptul de proprietate este siguranța financiară. Cu toate acestea piața îi expune pe proprietarii de locuințe la mai multe riscuri. Prin concentrarea bogăției într-un singur bun, proprietarii din clasa de mijloc sunt expuși în special la șocuri economice și de mediu.

Gândiți-vă că toată averea Dvs stă în casa în care locuiți. Și că , Doamne ferește, vine un cutremur (sau orice alt dezastru) care îți șterge în câteva secunde tot ce ai agonisit. De asta nu e o surpriză că cei mai bogați oameni sunt cei care își plasează banii în instrumente financiare. Sigur că dețin și case, dar câștigă de pe urma chiriilor pe care le încasează.

Inegalitatea generațională

O altă inegalitate care rămâne neobservată este inegalitatea generațională. Când un tânăr român își ia o casă el speră ca în timp valoarea ei să crească iar la un moment dat altcineva să plătească un preț mai mare.

În 2018, scriind pentru City Observatory, autorul și expertul în imobiliare Daniel Kay Hertz a descris pe bună dreptate ideea de proprietar de locuință ca pe o schemă Ponzi: „Este un transfer masiv inițial de avere de la tineri (cumpărători) la persoanele în vârstă (vânzători), transfer făcut pe baza unei promisiuni implicite că atunci când acei tineri vor îmbătrâni, vor exista alți tineri dispuși să le dea și mai mulți bani. Și tot așa.”

În esență, n-ar strica să înțelegem locuințele nu ca pe o investiție, ci ca pe un act de consum

Așa cum, atunci când îți cumperi un televizor sau o mașină nu speri ca valoarea lui să crească în timp, așa ar trebui făcut și cu locuința. Și așa cum familiile bogate își distribuie activele în diferite acțiuni și fonduri de investiții/pensii, la fel și autoritățile ar trebui să încurajeze și să ajute gospodăriile cu venituri mici și medii să facă același lucru.

Această schimbare ar ajuta familiile de români să evite fluctuațiile pieței imobiliare. După cum a spus economistul Nela Richardson: „O acțiune la o firmă listată la bursă este la fel pentru toată lumea. Nu știe dacă ești femeie sau bărbat, sărac sau bogat, doctor în științe sau absolvent de 8 clase. Funcționează pentru toți la fel”

BNR: Avuția netă a populației a continuat să se majoreze în cursul anului 2021. Activele imobiliare au fost responsabile pentru majoritatea creșterii

Avuția netă a populației a continuat să se majoreze în cursul anului 2021 (+10%). Activele imobiliare au fost responsabile pentru majoritatea creșterii (+13%), acestea fiind susținute de evoluția robustă a prețurilor imobiliare, alături de creșterea fondului de locuințe. Rata de creștere a activelor financiare a încetinit la 3% la finalul anului 2021. Este important de menționat divergența evoluției depozitelor la vedere (+25% la martie 2022, comparativ cu martie 2021) față de cea a depozitelor la termen (-14%), dar și o accelerare a economisirii în valută în defavoarea monedei naționale, indicând o preferință ridicată pentru activele cu un grad de lichiditate crescut, pe fondul creșterii incertitudinii cauzate de conflictul din Ucraina.

Tendința de polarizare a veniturilor observată în anii anteriori s-a exacerbat în cursul anului 2021, valoarea depozitelor ce depășesc plafonul de garantare de 100 000 de euro majorându-se cu 14%, comparativ cu 4% pentru ceilalți deponenți. De asemenea, se remarcă creșterea importantă a deținerilor de fonduri de investiții și a acțiunilor cotate, care s-au majorat cu 80%, respectiv 2,3% din PIB, fiind susținute creșterea indicilor de acțiuni, cât și de apariția de noi aplicații financiare.

BNR: Deși plafonarea prețurilor la energie este utilă pe termen scurt, eforturile autorităților ar trebui îndreptate spre dezvoltarea de noi surse de energie

Gospodăriile din România au cea mai ridicată pondere a cheltuielilor cu alimente și băuturi nealcoolice din Uniunea Europeană (25,2%, comparativ cu 15% media UE-27), cât și una dintre cele mai ridicate ponderi alocate băuturilor alcoolice și tutunului (5,5%). Persoanele cu venituri mai mici alocă o proporție mai ridicată din cheltuieli către nevoile de bază; astfel, acestea vor fi afectate mai puternic.La finalul anului 2020, 24% dintre gospodăriile cu venituri mici. întâmpinau dificultăți în a-și încălzi locuința, comparativ cu doar 6% din gospodăriile cu venituri medii și ridicate.

Deși plafonarea prețurilor la energie este o măsură utilă pentru a proteja veniturile populației pe termen scurt, eforturile autorităților ar trebui îndreptate preponderent înspre dezvoltarea de noi surse de energie regenerabilă și diminuarea dependenței de importuri de produse energetice, având în vedere inclusiv spațiul fiscal limitat, dar și nevoia de transformare structurală a economiei.

Persistă divergențe importante din perspectiva distribuției veniturilor salariale: 42% dintre contractele de muncă înregistrate la ianuarie 2022 aveau un venit mai mic sau egal cu salariul minim, în timp ce 13% din persoane au raportat un câștig salarial peste medie.

Suplimentar, se menține un grad ridicat de eterogenitate din punct de vedere regional (gospodăriile din regiunea București-Ilfov au raportat venituri bănești de două ori mai mari față de cele din regiunea Nord-Est), cât și între mediul urban și cel rural (gospodăriile din mediul urban au raportat venituri bănești medii cu 50% mai ridicate față de cele din mediul rural).

Aceste evoluții demonstrează că pentru a susține creșterea intermedierii financiare în mod sustenabil este necesară diminuarea economiei nefiscalizate, creșterea incluziunii financiare pentru zonele rurale, dar și crearea de locuri de muncă în industriile cu valoarea adăugată ridicată.

Îndatorarea totală a populației s-a majorat cu 9% în ultimul an, ponderea în PIB fiind în ușoară scădere (15,6%, -0,6 puncte procentuale). Cea mai importantă componentă a îndatorării populației se menține categoria creditelor ipotecare bancare (56% din total, respectiv 103 miliarde lei), acestea având și cea mai ridicată rată de creștere (12%).

Surse:

Mariacristina Rossi, Eva M. Sierminska- Wealth and Homeownership

Sebastian Kohl- Homeownership, Renting and Society. Historical and Comparative Perspectives

Chiuri, M. C., & Jappelli, T. (2010) – Do the elderly reduce housing equity? An international comparison. Journal of Population Economics, 23(2), 643–663.

Coda Moscarola, F., DʼAddio, A. C., Fornero, E., & Rossi, M. (2015)- Reverse mortgage: A tool to reduce old age poverty without sacrificing social inclusion.

In A. Börsch-Supan, T. Kneip, H. Litwin, M. Myck, & G. Weber (Eds.) – Ageing in Europe—Supporting policies for an inclusive society (pp. 235–244). De Gruyter.

Deaton, A. (1992)- Understanding consumption

Burtenshaw, David, Michael Bateman, and Gregory Ashworth. 1991- The European City: A Western Perspective, Skills and Inequality. Partisan Politics and the Political Economy of Education Reforms in Western Welfare States.

Busemeyer, Marius R, and Raphaela Schlicht-Schmälzle: “Partisan Power, Economic Coordination and Variations in Vocational Training Systems in Europe.”, “The Comparative Political Economy of Collective Skill Formation.” In The Political Economy of Collective Skill Formation, edited by Busemeyer and Trampusch, pp. 3–40.

Carter, Frank. 1990. “Housing Policy in Bulgaria.” In Housing Policies in Eastern Europe and the Soviet Union, edited by J.A.A. Sillince, pp. 170–227. London: Routledge

Sursa foto: Dreamstime

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro