De ce nu avem în România credite cu dobânzi fixe pe 25-30 de ani / ROBOR vs IRCC – ce arată datele istorice

Spre deosebire de țările europene dezvoltate, în România nu avem credite imobiliare cu dobânzi fixe pe 25-30 de ani, cu o singură excepție. E drept, lumea nici nu se înghesuie să-l acceseze din cauza dobânzii aparent mai ridicate.

Bancherii spun că e greu să ai dobânzi fixe la credite cu maturități atât de mari vine din dificultatea de a gestiona riscul de dobândă. Riscul de dobândă este probabilitatea ca nivelul dobânzii să varieze, adică exact ceea ce vedem în aceste zile pe toate piețele. Dobânzile fixe te protejează de această volatilitate, în timp ce dobânzile variabile au avantajul de a-ți aduce o rată mai mică la credit când scad, dar de a-ți mări rata atunci când cresc (situația actuală)

„Capacitatea băncilor de a oferi credite ipotecare cu dobândă fixă pe toată perioada de creditare (ca în SUA, de exemplu) este legată de posibilitatea de a gestiona riscul de dobândă la maturitățile respective. Având în vedere gradul de dezvoltare a instrumentelor disponibile pe pieâele financiare din România, băncile locale tind să ofere dobânzi fixe doar pe o perioadă de timp limitată. În piețele financiare dezvoltate, câteva din instrumentele și condițiile principale care permit gestiunea riscurilor de dobânda pe termene lungi și foarte lungi sunt:

- Existența unei piețe foarte lichide a titlurilor de stat în moneda respectiva (scadența maximă la titluri de stat în lei în România: 14 ani, existînd doar două emisiuni peste 10 ani)

- Existența unei piețe lichide a contractelor de tip swap pe rata dobanzii la maturități medii și lungi (nu exista în România)

- O piață activă a tranzacțiilor de securitizare, prin care băncile să poată crea instrumente prin care portofoliile de credite ipotecare să devină tranzacționabile (nu există în România)

- O piață activă a obligațiunilor corporative, prin care băncile să se poată finanța, la rândul lor, prin instrumente cu dobândă fixă (stadiu incipient în România, însă maturitățile sunt oricum sub 10 ani)”,

a transmis pentru HotNews un bancher comercial.

Cum spuneam , există, după știința noastră, un singur tip de credit cu dobândă fixă pe 30 de ani. Este al unei bănci comerciale din top3, dar lumea nu se înghesuie să-l acceseze. Dobânda stabdard este de 10,14%. Oamenii preferă întotdeauna varianta cu rata cea mai mică (oferită de creditele cu dobândă variabilă, deși în perioade de fluctuații este recomandată dobânda fixă) .

„În modelul ALM (Asset and Liability Management n.red) al unei bănci se consideră de exemplu că o parte din conturile curente și depozitele la termen sunt stabile. În consecință se fac analize econometrice iar acele componente stabile se consideră resurse pe termene lungi (pe 10 sau chiar 20 ani). Prin urmare ai pasive “sintetice” pe termene lungi. Bașca componenta equity, care este modelată pe termen lung”, a explicat pentru HotNews cum a fost posibilă crearea acelui credit cu dobândă fixă pe 30 de ani, chiar dacă el e mai scump.

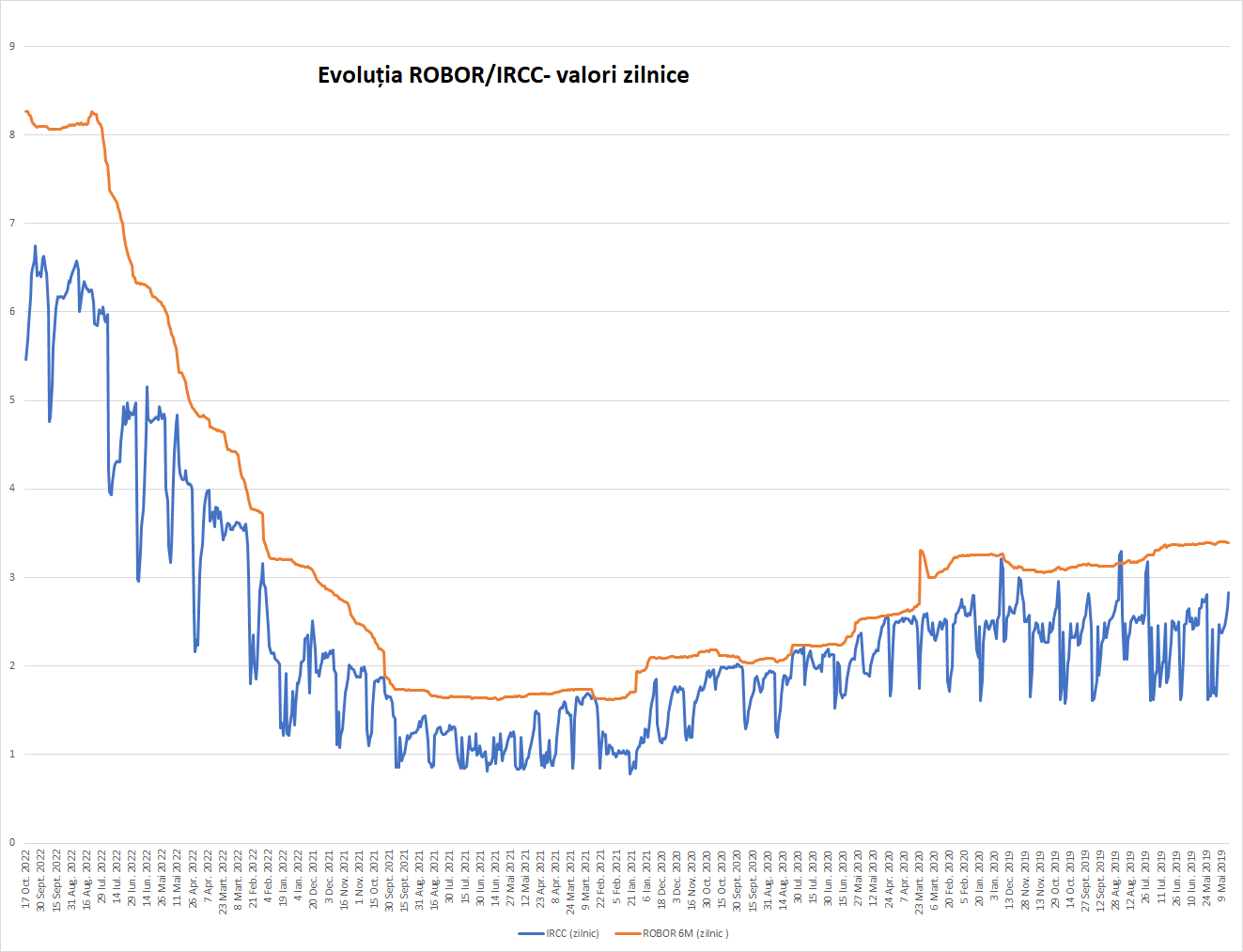

ROBOR vs IRCC – ce arată cifrele în timp

Consumatorii români sunt printre cei mai afectați din UE de creșterea dobânzilor variabile, atât la lei, cât și la euro. „Asta pentru că spre deosebire de consumatorii din alte state membre, care au putut accesa credite ipotecare cu dobânzi fixe pe țoață perioada creditului, și beneficia astfel de mediul de dobânzi scăzute în ultimii ani, la noi acest lucru nu a fost din păcate posibil”, spune Alin Iacob, preşedintele Asociaţiei Utilizatorilor de Servicii Financiare din România (AURSF)

Iar acum, mai spune Iacob, tsunami-ul creșterii ROBOR îi lovește grav pe cei care s-au împrumutat în lei, așa cum în repetate rânduri au fost sfătuiți de toată lumea, inclusiv de BNR, să se împrumute în moneda în care își câștigă veniturile. Însă iată că nici riscul de dobândă nu este cu nimic mai prejos de riscul valutar, care i-a afectat grav în trecut, în special pe românii cu credite în CHF.

Imaginați-vă șocul unei familii care a luat înainte de criză un credit în CHF, a văzut cursul crescând de 2,5 ori și a plătit rate mult majorate până prin 2018, iar acum trebuie să facă fata creșterii masive a indicelui monetar ROBOR.

Toți cei care nu au făcut-o încă ar trebui să treacă la IRCC, pentru a beneficia măcar acum de rate ceva mai mici. Cred că se impune urgent adoptarea unei reglementari care să oblige finanțatorii să informeze consumatorii care ar fi nivelul ratei dacă ar trece la IRCC (informarea să fie realizata pentru tot anul 2022, pentru a vedea și cât au plătit în plus până acum), mai consideră Alin Iacob.

IRCC a fost mai mic decât ROBOR în ultimele 850 de zile, cu excepția a 3 zile, în care IRCC a fost marginal mai ridicat, conchide Iacob.

INTERVIURILE HotNews.ro

INTERVIURILE HotNews.ro